原文:

stockcharts.com/school/doku.php?id=chart_school:technical_indicators译者:飞龙

技术指标和振荡器简介

目录

-

技术指标和振荡器简介

-

介绍

-

什么是技术指标?

-

技术指标提供了什么?

-

为什么使用指标?

-

使用指标的技巧

-

领先指标

-

动量振荡器

-

领先指标的优缺点

-

-

滞后指标

- 滞后指标的优缺点

-

指标的挑战

-

振荡器类型

-

中心化振荡器

-

带状振荡器

-

中心化和带状振荡器的优缺点

-

-

振荡器信号

- 正向和负向背离

-

超买和超卖极端

-

中线交叉

-

振荡器信号的优缺点

-

介绍

本文旨在介绍技术指标的概念,并解释如何在分析中使用它们。我们将阐明领先和滞后指标之间的区别,以及探讨其优缺点。许多流行的指标,如果不是大多数,都显示为振荡器。基于此,我们还将展示如何阅读振荡器,并解释信号是如何产生的。稍后,我们将把重点转向特定的技术指标,并提供信号实例。

什么是技术指标?

技术指标是通过将公式应用于证券的价格数据而导出的一系列数据点。 价格数据包括一段时间内的开盘价、最高价、最低价或收盘价的任意组合。一些指标可能仅使用收盘价,而其他指标则将成交量和未平仓合约量纳入其公式中。价格数据输入到公式中,产生一个数据点。

例如,3 个收盘价格的平均值是一个数据点[(41+43+43) / 3 = 42.33]。然而,一个数据点并不能提供太多信息,也不能成为一个指标。需要一系列一段时间内的数据点来创建有效的参考点,以便进行分析。通过创建数据点的时间序列,可以比较当前水平和过去水平。为了分析目的,技术指标通常以图形形式显示在证券价格图表的上方或下方。一旦以图形形式显示,指标就可以与相应的证券价格图表进行比较。有时,指标会绘制在价格图上,以进行更直接的比较。

技术指标提供了什么?

技术指标提供了一个不同的视角来分析价格走势。有些指标,比如移动平均线,是从简单的公式中衍生出来的,其机制相对容易理解。而另一些指标,比如随机指标,则有复杂的公式,需要更多的学习才能完全理解和欣赏。无论公式的复杂程度如何,技术指标都可以提供对基础价格走势的强度和方向的独特视角。

简单移动平均线是一种指标,计算出一段特定周期内证券的平均价格。如果一个证券异常波动,那么移动平均线将有助于平滑数据。移动平均线滤除了随机噪音,提供了对价格走势更平滑的视角。Veritas(VRTSE)显示出很多波动性,分析师可能很难辨别出趋势。通过将 10 天简单移动平均线应用于价格走势,随机波动被平滑处理,更容易识别趋势。

为什么要使用指标?

指标具有三个广泛的功能:警报、确认和预测。

-

指标可以作为一个警报,让人更仔细地研究价格走势。如果动量减弱,这可能是一个观察支撑位突破的信号。或者,如果有一个大的正向背离正在形成,这可能作为一个观察阻力位突破的警报。

-

指标可以用来确认其他技术分析工具。如果价格图表上有突破,相应的移动平均线交叉可能用来确认突破。或者,如果一支股票突破支撑位,相应的成交量动态平衡指标(OBV)可能用来确认弱势。

-

一些投资者和交易者使用指标来预测未来价格的走势。

使用指标的提示

指标指示。这听起来很简单,但有时交易者会忽略证券的价格走势,只关注指标。指标通过公式过滤价格走势。因此,它们是衍生物,而不是价格走势的直接反映。在应用分析时应考虑这一点。对指标的任何分析都应考虑价格走势。指标对证券的价格走势有何说法?价格走势是变强还是变弱?

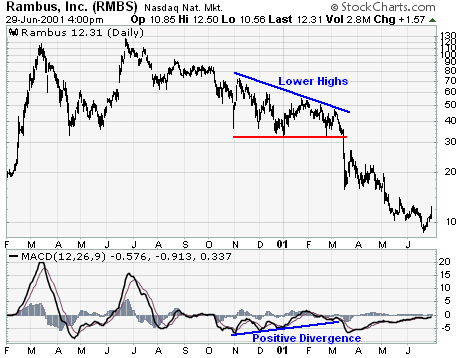

即使指标生成买入和卖出信号时可能很明显,这些信号也应与其他技术分析工具的背景结合起来。指标可能会闪烁出一个买入信号,但如果图表模式显示出一系列下降峰的下降三角形,那可能是一个虚假信号。

在 Rambus(RMBS)图表上,MACD 从 11 月到 3 月有所改善,形成了正向分歧。所有 MACD 买入机会的特征都存在,但股票未能突破阻力并超过先前的反应高点。股票的这种非确认应该被视为不持有多头头寸的警告信号。值得一提的是,当股票在 03 年 3 月突破下降三角形的支撑时,出现了卖出信号。

在技术分析中,学习如何阅读指标更多是一门艺术而非科学。同一指标在应用于不同股票时可能表现出不同的行为模式。对 IBM 有效的指标可能不适用于达美航空。通过仔细研究和分析,随着时间的推移,对各种指标的专业知识将会逐渐发展。随着这种专业知识的发展,某些微妙之处以及喜欢的设置将变得清晰起来。

今天有数百种指标在使用中,每周都会有新指标被创建。技术分析软件程序内置了几十种指标,甚至允许用户创建自己的指标。鉴于与指标相关的炒作量,选择要遵循的指标可能是一项艰巨的任务。即使引入了数百种新指标,只有少数几种确实提供了不同的视角并值得关注。奇怪的是,通常最值得关注的指标是那些存在时间最长且经受住时间考验的指标。

在选择用于分析的指标时,要谨慎和适度选择。试图涵盖五个以上的指标通常是徒劳的。最好专注于两到三个指标,并彻底了解它们的复杂性。尽量选择互补而不是同步移动并生成相同信号的指标。例如,使用两个适合显示超买和超卖水平的指标是多余的,比如随机指标和 RSI。这两个指标都衡量动量,并且都有超买/超卖水平。

领先指标

正如它们的名称所示,领先指标旨在引导价格走势。大多数代表一种固定回顾期内的价格动量,即用于计算指标的周期数。例如,一个 20 天的随机振荡器将使用过去 20 天的价格走势(大约一个月)进行计算。所有先前的价格走势将被忽略。一些更受欢迎的领先指标包括商品通道指数(CCI)、动量、相对强弱指数(RSI)、随机振荡器和威廉斯%R。

动量振荡器

许多领先指标采用动量振荡器的形式。一般来说,动量衡量了证券价格的变化速度。 当证券价格上涨时,价格动量增加。证券上涨得越快(周期内价格变化越大),动量增加就越大。一旦这种上涨开始放缓,动量也会减缓。当证券开始横盘交易时,动量实际上开始从先前的高水平下降。然而,在横盘交易中动量下降并不总是一个熊市信号。这只是意味着动量正在回归到一个更中间的水平。

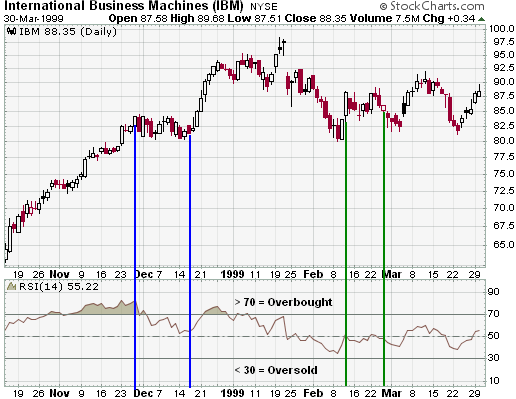

动量指标采用各种公式来衡量价格变化。RSI(一种动量指标)比较了上涨期间的平均价格变化与下跌期间的平均变化。在 IBM 图表上,RSI 从十月上升到十一月底。在这段时间内,股价从上六十多上涨到低八十多。当股价在十二月上半月横盘交易时,RSI 急剧下降(蓝线)。股票的这种整理是相当正常且健康的。从这些高位(接近 70)开始,平价行动预计会导致 RSI(和动量)下降。如果 RSI 围绕 50 左右交易,而股票开始横盘交易,预计指标不会下降。图表上的绿线标记了股票和 RSI 横盘交易的时期。RSI 从一个相对中位水平开始,大约在 50 左右。随后股票的平价行动也产生了相对平价行动的指标,保持在 50 左右。

领先指标的优缺点

显然使用领先指标有许多好处。提前发出进入和退出的信号是主要好处。领先指标产生更多信号,允许更多交易机会。早期信号也可以预警潜在的强势或弱势。由于它们产生更多信号,领先指标最适合在交易市场中使用。这些指标可以在趋势市场中使用,但通常是跟随主要趋势,而不是反对它。在上涨市场中,最佳用法是帮助识别超卖条件以寻找买入机会。在下跌市场中,领先指标可以帮助识别超买情况以寻找卖出机会。

早期信号带来更高回报的可能性,而更高回报意味着更大的风险。更多信号和更早的信号意味着虚假信号和鞭挞的机会增加。虚假信号会增加潜在损失的可能性。鞭挞可能会产生佣金,从而侵蚀利润并考验交易耐力。

滞后指标

正如其名称所示,滞后指标跟随价格走势,通常被称为趋势跟踪指标。很少情况下,这些指标会领先于证券价格。趋势跟踪指标在市场或证券出现强劲趋势时效果最佳。它们旨在让交易者进入并保持在趋势持续的情况下。因此,在交易或横向市场中,这些指标并不有效。如果在交易市场中使用趋势跟踪指标,可能会导致许多错误信号和突发事件。一些流行的趋势跟踪指标包括移动平均线(指数、简单、加权、变量)和 MACD。

上图显示了[S&P 500 (\(SPX)![[\)SPX]](https://gitcode.net/OpenDocCN/geekdoc-quant-zh/-/raw/master/docs/tech-ind-ovly/img/b38b179934b0dddea47bcd5abdbb525a.jpg)](http://stockcharts.com/h-sc/ui?s=\(spx "\)SPX (current chart)")的 20 日简单移动平均线和 100 日简单移动平均线。使用移动平均线交叉来生成信号,在图表涵盖的两年内出现了七个信号。在这两年内,该系统将会获利颇丰。这是由于从 1997 年 10 月到 1998 年 8 月以及从 1998 年 11 月到 1999 年 8 月形成的强劲趋势。然而,请注意,一旦指数开始在交易区间内横向移动,突发事件就会开始。1997 年 11 月(卖出)、1999 年 8 月(卖出)和 1999 年 9 月(买入)的信号在几天内就被逆转。如果这些移动平均线更长(50 日和 200 日移动平均线),那么突发事件将会更少。如果这些移动平均线更短(10 日和 50 日移动平均线),那么突发事件将会更多,信号也会更早。

滞后指标的优缺点

趋势跟踪指标的主要好处之一是能够抓住趋势并保持在趋势中。只要市场或相关证券发展出持续的趋势,趋势跟踪指标就可以获利颇丰且易于使用。趋势越长,信号越少,交易越少。

趋势跟踪指标的好处在于当证券处于交易区间时会丧失。以标普 500 指数为例,该指数至少有 50%的时间处于区间交易状态。尽管该指数从 1982 年到 1999 年呈上升趋势,但也存在大段的横向运动。从 1964 年到 1980 年,该指数在 85 和 110 之间的大范围区间内交易。

趋势跟踪指标的另一个缺点是信号往往较晚。当移动平均线交叉发生时,已经发生了相当大部分的波动。1998 年 11 月的买入信号发生在 1130,比 1998 年 10 月的低点 950 高约 19%。晚入场和退出点可能扭曲风险/收益比。

指标的挑战

对于技术指标,灵敏度和一致性之间存在权衡。在理想情况下,我们希望一种指标对价格波动敏感,提供早期信号,并且虚假信号(鞭挞)较少。如果通过减少周期数来增加灵敏度,指标将提供早期信号,但虚假信号的数量将增加。如果通过增加周期数来降低灵敏度,那么虚假信号的数量将减少,但信号将滞后,这将扭曲风险收益比。

移动平均线越长,反应越慢,生成的信号越少。随着移动平均线缩短,它变得更快、更易变动,增加了虚假信号的数量。各种动量指标也是如此。14 周期的 RSI 将生成比 5 周期的 RSI 更少的信号。5 周期的 RSI 将更为敏感,具有更多的超买和超卖读数。每位投资者都应选择适合自己交易风格和目标的时间框架。

振荡器类型

振荡器是一种指标,随着时间的变化,其值在中心线上下或在设定水平之间波动。 振荡器可以在极端水平(超买或超卖)上保持较长时间,但不能持续趋势。相比之下,像累积指标 OBV 这样的证券或累积指标可以随着时间的持续增加或减少而趋势。

如指标比较图所示,振荡器的运动更为有限,持续运动(趋势)受到限制,无论时间跨度多长。在两年的时间内,移动平均收敛差离指标(MACD)在零线上下波动,大约触及零线约 18 次。此外,请注意,每次 MACD 超过+80 时,指标都会回落。尽管 MACD 的值范围没有上限或下限,但其运动似乎受到限制。另一方面,OBV 在 2003 年 3 月开始上升趋势,并在接下来的一年稳步增长。其运动不受限制,可以发展出长期趋势。

有许多不同类型的振荡器,有些属于多个类别。振荡器类型的分类始于两种类型:中心振荡器,在中心点或线上下波动,以及带状振荡器,在超买和超卖的极端之间波动。一般来说,中心振荡器最适合分析价格动量的方向,而带状振荡器最适合识别超买和超卖水平。

中心振荡器

中心振荡器在中心点或线上下波动。这些振荡器适合识别证券走势背后的动量的强度或弱点,或者方向。在其最纯粹的形式中,当中心振荡器交易在其中心线上方时,动量为正(看涨),当振荡器交易在其中心线下方时,动量为负(看跌)。

MACD 是一个在零线上下波动的中心振荡器的例子。MACD 是一个证券的 12 日 EMA 和 26 日 EMA 之间的差值。一个移动平均线远离另一个移动平均线,读数就越高。尽管 MACD 没有范围限制,但两个移动平均线之间的极端差异不太可能持续很长时间。

MACD

MACD 独特之处在于它既有滞后元素,也有领先元素。移动平均线是滞后指标,可以被归类为趋势跟随或滞后元素。然而,通过取移动平均线的差值,MACD 融合了动量或领先元素的方面。移动平均线之间的差异代表变化率。通过测量变化率,MACD 成为领先指标,但仍带有一点滞后。通过整合移动平均线和变化率,MACD 在振荡器中占据了一个独特的位置,既是滞后指标又是领先指标。

ROC

变动率(ROC)是一个中心振荡器,也在零线上下波动。顾名思义,ROC 测量给定时间段内的价格变化百分比。例如,20 天的 ROC 将测量过去 20 天的价格变化百分比。当前价格与 20 天前的价格之间的差异越大,ROC 振荡器的值就越高。当指标高于 0 时,价格变化百分比为正(看涨)。当指标低于 0 时,价格变化百分比为负(看跌)。

与 MACD 一样,ROC 没有上限或下限。这是大多数中心振荡器的典型特征,可能会使人难以发现超买和超卖的情况。这个 ROC 图表表明,读数在+20%以上和-20%以下代表极端情况,并且不太可能持续很长时间。然而,判断+20%和-20%为极端读数的唯一方法是根据过去的观察。此外,+20%和-20%代表这种特定证券的极端情况,可能对其他证券不适用。带状振荡器提供了更好的选择来判断极端价格水平。

带状振荡器

带状振荡器在两个代表极端价格水平的带上下波动。下带代表超卖读数,上带代表超买读数。这些设定的带基于振荡器,从一个证券到另一个证券变化很小,使用户能够轻松识别超买和超卖的情况。相对强弱指数(RSI)和随机指标是带状振荡器的两个例子。(注:RSI 和随机指标的公式和原理比 MACD 和 ROC 更复杂。因此,计算在单独的文章中讨论。)

随机指标/RSI

对于 RSI,超买和超卖的带通常设置为 70 和 30。大于 70 的读数被视为超买,低于 30 的读数被视为超卖。对于随机指标,大于 80 的读数为超买,低于 20 的读数为超卖。尽管这些是推荐的带设置,但某些证券可能不符合这些范围,可能需要更精细的调整。对带的调整通常是一个判断,反映了交易者的偏好和证券的波动性。

许多,但并非所有,带状振荡器在设定的上限和下限内波动。相对强弱指数(RSI)的范围为 0 到 100,永远不会高于 100 或低于零。随机指标是另一个具有固定范围的振荡器,上限和下限分别为 100 和 0。然而,商品通道指数(CCI)是一个不受范围限制的带状振荡器的例子。

CCI

中心振荡器和带状振荡器的优缺点

居中振荡器最适合用于识别背后动能的潜在强度或方向。广义上讲,超过中心点的读数表示看涨动能,而低于中心点的读数表示看跌动能。居中振荡器和带状振荡器之间最大的区别在于后者能够识别极端读数。虽然可以用居中振荡器识别极端读数,但并不理想。带状振荡器最适合识别超买和超卖条件。

振荡器信号

振荡器以各种方式生成买入和卖出信号。有些信号旨在提前进入,而其他信号则在趋势开始后出现。除了买入和卖出信号外,振荡器还可以表明当前趋势存在问题或当前趋势即将改变。尽管振荡器可以生成自己的信号,但重要的是将这些信号与技术分析的其他方面结合使用。大多数振荡器都是动量指标,只反映了证券价格行为的一个特征。还应考虑成交量、价格模式和支撑/阻力水平。

正向和负向背离

背离是许多振荡器信号以及其他指标背后的关键概念。背离可以作为一个警告,表明趋势即将改变或设置一个买入或卖出信号。有两种类型的背离:正向和负向。在其最基本形式中,负向背离是指当指标下降而基础证券上涨时。正向背离是指当指标上涨而基础证券下跌时。

当基础证券达到新高时,但指标未能记录新高并形成较低的高点时,就会出现负向背离。对于动量指标,负向背离显示出逐渐减弱的上涨动能,有时可能预示着一个看跌反转。并非所有负向背离都会产生良好的信号,特别是在强势上涨期间。在上面的 Staples (SPLS)图表中,股票在九月形成了一个更高的高点,但 MACD 未超过其先前的高点。形成了一个负向背离,MACD 很快移动到了其信号线以下(红色)。

当一项证券创下新低,但指标保持在先前低点之上形成更高低点时,就会出现正向背离。对于动量指标来说,正向背离显示出较少的下行动量,有时可以预示着一个看涨反转。并非所有正向背离都会产生良好的信号,特别是在强势下跌趋势中。在上面的 Sprint (S) 图表中,该股票在九月初形成了一个较低低点,但 RSI 保持在先前低点之上形成了正向背离。此外,请注意 RSI 在八月中旬处于超卖状态,并在九月保持在 30 以上。随后 RSI 上涨至 50 以上并 Sprint 的突破证实了信号。 Sprint 后来回落至突破点以下,这时需要重新评估。

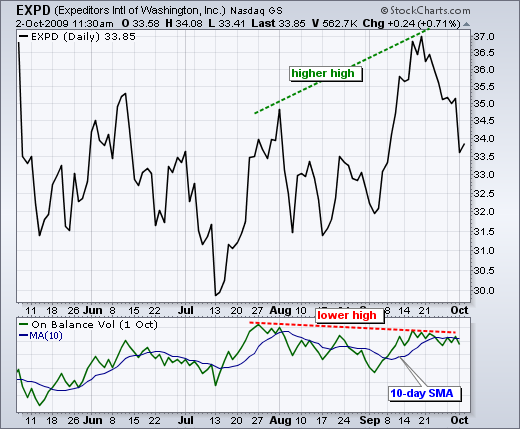

背离,无论是正向还是负向,也可能出现在非动量指标中,如成交量平衡线、积累/分布线、AD 线和 Chaikin 资金流。在上面的 Expeditors (EXPD) 图表中,该股票在九月创下新高,但成交量平衡线(OBV)未能确认出现更高高点。OBV 正在形成较低高点,并且该指标已经跌破了其 10 日简单移动平均线。

超买和超卖极端

带状振荡器旨在识别超买和超卖极端。 由于这些振荡器在极端值之间波动,它们在趋势市场中可能难以使用。带状振荡器最适用于交易区间或不呈现趋势的证券。在强势趋势中,用户可能会看到许多实际上并不有效的信号。如果一只股票处于强势上涨趋势中,在超卖条件下买入会比在超买条件下卖出要好得多。

在强势趋势中,与基础趋势相反的振荡器信号比与趋势一致的信号不那么可靠。趋势是你的朋友,与其对抗可能会很危险。 尽管证券会发展出趋势,但它们也会在这些趋势内波动。如果一只股票处于强势上涨趋势中,那么在振荡器达到超卖条件(并接近支撑测试)时买入会比在超买条件下卖出要好得多。在强势下跌趋势中,当振荡器达到超买条件时卖出会更好。如果最小阻力路径是向上(向下),那么只对牛市(熊市)信号采取行动将与趋势保持一致。试图违背趋势进行交易会带来额外的风险。

当趋势强劲时,带状振荡器可能在超买或超卖水平附近持续较长时间。超买条件并不表示是卖出时机,超卖条件也不表示是买入时机。在强劲上涨趋势中,振荡器可能达到超买条件,并随着基础证券继续上涨而保持该状态。可能会出现负面背离,但应对上涨趋势的卖出信号持怀疑态度。在强劲下跌趋势中,振荡器可能达到超卖条件,并随着基础证券继续下跌而保持该状态。同样,可能会出现正面背离,但应对下跌趋势的买入信号持怀疑态度。这并不意味着逆势信号不起作用,但应在适当的背景下考虑,并与技术分析的其他方面一起考虑。

使用带状振荡器的第一步是确定标记极端的上下限。对于 RSI,30 以下和 70 以上代表一个极端。对于随机指标,20 以下和 80 以上代表一个极端。我们知道当 RSI 低于 30 或随机指标低于 20 时,存在超卖条件。同样,当 RSI 高于 70 和随机指标高于 80 时,存在超买条件。识别超买或超卖条件应作为警示,以更加警惕地监视其他技术方面(价格模式、趋势、支撑、阻力、蜡烛图形、成交量或其他指标)。

生成信号的最简单方法是注意上下限的交叉。如果一项证券超买(RSI 超过 70,随机指标超过 80)并回落至上限以下,则会产生卖出信号。如果一项证券超卖(RSI 低于 30,随机指标低于 20)并回升至下限以上,则会产生买入信号。请记住,这些是最简单的方法。

简单信号也可以与背离和移动平均线交叉结合,产生更可靠的信号。一旦股票超卖,交易者可能会寻找 RSI 中出现正面背离,然后上穿 30。当随机指标超买时,交易者可能会寻找负面背离,并将其与移动平均线交叉和下穿 80 结合起来产生信号。(注:随机指标通常与 3 天简单移动平均线一起绘制,作为触发线。当随机指标上穿触发线时,这是一个看涨的移动平均线交叉,当下穿时则是看跌的)。

思科(CSCO)图表显示,随机振荡器可以很快地从超卖变为超买。很大程度上取决于用于计算振荡器的时间周期数量。10 天慢速随机振荡器比 20 天更波动。细绿线表示随机振荡器触及或穿过 20 的超卖线时。细红线表示随机振荡器触及或穿过超买线时。当时 CSCO 处于强劲的上升趋势,并且几乎没有卖压。因此,试图在振荡器再次跌破 80 以下时卖出将违背上升趋势,不是正确的策略。当一项证券趋势向上或有多头偏向时,交易者最好寻找超卖条件以产生购买机会。

我们还可以看到,股票的很大上涨发生在随机振荡器上升到 80 以上之后(红色细线)。八月份的绿色圆圈显示了一个购买信号,由三个独立的项目生成:一,振荡器从超卖条件中上升到 20 以上;二,振荡器上升到其 3 日移动平均线以上;三,振荡器形成了正向分歧。这三个项目的确认使信号更加可靠。购买信号后,仅仅 4 天后振荡器就进入了超买区。然而,股票在达到高点之前继续上涨了 2-3 周。

微软(MSFT)图表显示了相对强弱指数(RSI)的交易机会。由于 14 周期 RSI 很少下跌到 30 以下和上涨到 70 以上,选择了 10 周期 RSI 以增加灵敏度。随着中期和长期趋势明显偏向熊市,精明的交易者可以在 RSI 达到超买时做空(黑色垂直线)。更激进的交易者可以在 RSI 下跌到 30 以下然后再次上升到这个超卖水平时做多。前两个购买信号是由正向分歧和从超卖条件下跌到 30 以上生成的。第三个购买信号是在 RSI 短暂下跌到 30 以下后产生的。请记住,这三个信号都是违背更大的下降趋势的,交易策略应相应调整。

中线交叉

正如其名称所示,中线交叉信号主要适用于在中线上下波动的居中振荡器。交易者也被称为使用 RSI 的中线交叉来验证从超买或超卖读数生成的背离或信号。然而,大多数带状振荡器,如 RSI 和随机指标,依赖于背离和超买/超卖水平来生成信号。对于带状振荡器来说,中间地带有点像无人之地,可能最好留给其他工具。对于我们的目的,中线交叉的分析将集中在诸如 Chaikin Money Flow、MACD 和 Rate-of-Change(ROC)等居中振荡器上。

中线交叉有时被解释为买入或卖出信号。当交叉线上方时产生买入信号,当交叉线下方时产生卖出信号。对于 MACD 或 ROC,交叉线上方或下方零线将作为信号。

在中线上方或下方的运动表明动量已经从正向转为负向或从负向转为正向。 当一个居中的动量振荡器上升到中线以上时,动量变为正向,可能被视为看涨。当一个居中的动量振荡器下降到中线以下时,动量变为负向,可能被视为看跌。

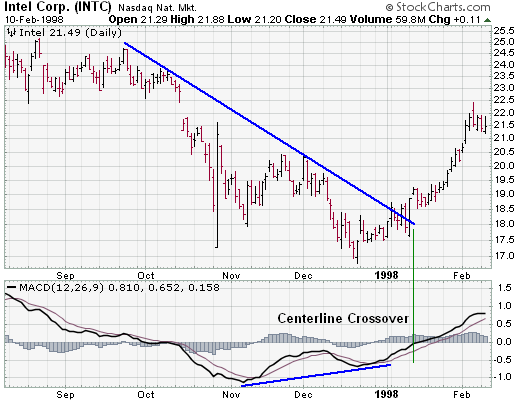

在这张英特尔(INTC)的 MACD 和 ROC 图表上,有许多信号是由中线交叉产生的。有一些优秀的信号,但也有很多虚假信号和鞭挞。这突显了与交易振荡器信号相关的一些挑战。此外,它强调了结合各种信号以创建更强大的买入和卖出信号的重要性。一些交易者也批评中线交叉信号过于迟到,错过了很多行情。

中线交叉也可以作为确认信号,验证先前的信号或加强当前趋势。如果存在正向背离和看涨的移动平均线交叉,那么在中线上方的后续上涨将确认先前的买入信号。振荡器未能上穿中线可能被视为非确认,并作为出现问题的警示。

在带有 MACD 的英特尔(INTC)图表上,中线交叉作为一系列看涨信号中的第三个。即使在第三个信号之后,英特尔仍有很多上涨空间。

-

出现了形成更高低点的信号,表明可能存在正向背离。

-

出现了看涨的移动平均线交叉以确认正向背离。

-

最后,出现了看涨的中线交叉。

一些交易者可能担心等待第三个和最终确认会错过太多的行情。然而,这可能是一个更可靠的信号,有助于避免虚假信号。等待第三个信号将减少利润,但也有助于降低风险。

查金货币流量是一个以中线为中心的振荡器的例子,重视在中线上下交叉。背离、超买水平和超卖水平都次于指标的绝对水平。振荡器的运动方向很重要,但需要放在绝对水平的背景下。振荡器在零线以上的时间越长,越有积累的证据。振荡器在零线以下的时间越长,越有分布的证据。因此,当振荡器在零线以上交易时被认为是看涨的,而在零线以下交易时被认为是看跌的。

在 IBM 的图表上,查金货币流量在七月份开始下降。此时,股票随市场下跌,振荡器的下降是正常的。然而,在八月下半月,当振荡器未能继续上涨而股票下跌并跌破零线时,人们开始担忧。随着股票进一步上涨,查金货币流量继续恶化。这作为一个信号表明出了问题。

振荡器信号的利弊

带状振荡器最适合用于识别超买和超卖条件。然而,超买并不意味着要作为卖出信号,超卖也不意味着要作为买入信号。超买和超卖情况仅作为警示,表明条件正在达到极端水平,应密切关注价格走势和其他指标。

为了提高振荡器信号的稳健性,交易者可以寻找多个信号。买入或卖出信号的标准可能取决于三个独立但相互确认的信号。买入信号可能是由超卖读数、正向分歧和牛市移动平均线交叉产生的。相反,卖出信号可能是由负向分歧、熊市移动平均线交叉和熊市中线交叉产生的。

传统的图表模式分析也可以应用于振荡器。这有点棘手,但可以帮助识别振荡器运动背后的力量。寻找更高的高点或更低的低点可以帮助确认先前的分析。趋势线突破可以表明动量方向的变化即将发生。

在市场的主要趋势相反的情况下交易振荡器信号是危险的。在牛市中,最好通过超卖信号、正向分歧、牛市移动平均线交叉和牛市中线交叉寻找买入机会。在熊市中,最好通过超买信号、负向分歧、熊市移动平均线交叉和熊市中线交叉寻找卖出机会。

最后,振荡器在与图案分析、支撑/阻力识别、趋势识别和其他技术分析工具结合使用时效果最佳。通过了解更广泛的情况,振荡器信号可以被放入背景中。重要的是要识别当前趋势,甚至确定证券是否根本没有趋势。在不同情况下,振荡器读数和信号可能具有不同的含义。通过将其他分析技术与振荡器读数结合使用,成功的机会可以大大增加。

布林带

目录

-

布林带

-

介绍

-

SharpCharts 计算

-

信号:W 底部

-

信号:M 顶

-

信号:走势带

-

结论

-

使用 SharpCharts

-

建议的扫描

-

看涨布林带交叉

-

看跌布林带交叉

-

-

额外资源

- 股票与商品杂志文章

-

介绍

由约翰·博林格(John Bollinger)开发,布林带®是放置在移动平均线上下的波动性带。波动性基于标准差,随着波动性的增加和减少而变化。当波动性增加时,带自动扩大,当波动性减少时,带变窄。布林带的这种动态特性也意味着它们可以在不同的证券上使用标准设置。对于信号,布林带可用于识别 M 顶和 W 底部,或确定趋势的强度。从带宽变窄中得出的信号在 ChartSchool 关于带宽的文章中讨论。

注:布林带®是约翰·博林格的注册商标。

SharpCharts 计算

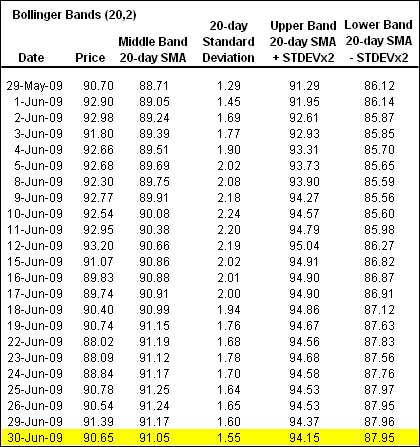

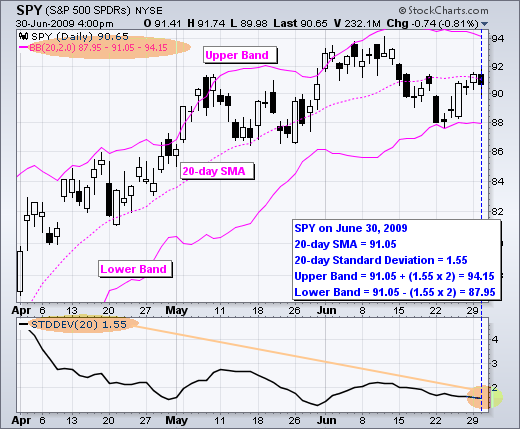

* Middle Band = 20-day simple moving average (SMA)

* Upper Band = 20-day SMA + (20-day standard deviation of price x 2)

* Lower Band = 20-day SMA - (20-day standard deviation of price x 2)

点击这里下载此电子表格示例。")

布林带由一个中间带和两个外部带组成。 中间带是一个通常设置为 20 个周期的简单移动平均。使用简单移动平均是因为标准差公式也使用简单移动平均。标准差的回溯期与简单移动平均相同。外部带通常设置在中间带的上下 2 个标准差处。

设置可以调整以适应特定证券或交易风格的特征。 布林格建议对标准差乘数进行小幅调整。 更改移动平均线的周期数也会影响用于计算标准差的周期数。 因此,标准差乘数只需要进行小幅调整。 增加移动平均线周期将自动增加用于计算标准差的周期数,并且还需要增加标准差乘数。 使用 20 天 SMA 和 20 天标准差,标准差乘数设置为 2。 布林格建议将标准差乘数增加到 2.1 以用于 50 周期 SMA,并将标准差乘数降低到 1.9 以用于 10 周期 SMA。

信号:W 底部

W 底部也是亚瑟·梅里尔(Arthur Merrill)的工作的一部分,他识别出具有基本 W 形状的 16 种模式。 布林格使用这些不同的 W 形状模式与布林带来识别 W 底部。 “W 底部”形成在下降趋势中,并涉及两个反应低点。 特别是,布林格寻找 W 底部,其中第二个低点低于第一个低点,但保持在下轨之上。 有四个步骤可以确认布林带中的 W 底部。 首先,形成反应低点。 这个低点通常,但并非总是,低于下轨。 其次,向中轨反弹。 第三,证券中有一个新的价格低点。 这个低点高于下轨。 在测试中保持在下轨之上的能力显示了最后一次下跌的弱势。 第四,模式通过第二个低点的强劲走势和阻力突破得到确认。

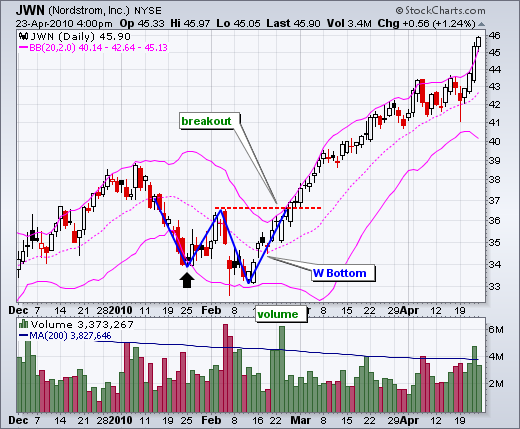

图表 2 显示了 2010 年 1 月至 2 月的 Nordstrom(JWN)中的 W 底部。 首先,股票在 1 月形成了一个反应低点(黑色箭头)并跌破了下轨。 其次,股票反弹至中轨之上。 第三,股票跌破了 1 月的低点并保持在下轨之上。 即使 2 月 5 日的低点突破了下轨,但布林带是使用收盘价计算的,因此信号也应基于收盘价。 第四,股票在 2 月底大幅上涨,并伴随着扩大的交易量突破了 2 月初的高点。 图表 3 显示了 2009 年 7 月至 8 月的 Sandisk 中的较小 W 底部。

信号:M 顶

M 顶也是亚瑟·梅里尔(Arthur Merrill)的工作的一部分,他识别出具有基本 M 形状的 16 种模式。 布林格(Bollinger)使用这些不同的 M 形状模式与布林带来识别 M 顶。 根据布林格的说法,顶部通常比底部更复杂且拉长。 双顶,头肩顶模式和钻石代表不断演变的顶部。

在其最基本形式中,M-顶类似于双顶。然而,反弹高点并不总是相等的。第一个高点可能高于或低于第二个高点。布林格建议在证券创造新高时寻找非确认迹象。这基本上是 W-底的相反。非确认发生有三个步骤。首先,证券创造了一个高于上轨的反弹高点。其次,价格回调至中轨。第三,价格上涨至先前高点但未能达到上轨。这是一个警示信号。第二个反弹高点无法达到上轨显示了动量减弱,这可能预示着趋势反转。最终确认是通过支撑位被突破或出现熊市指标信号。

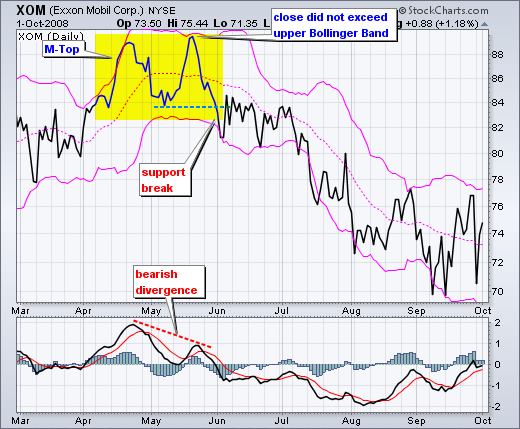

图表 4 显示了 2008 年 4 月至 5 月间埃克森美孚(XOM)出现了一个 M-顶形态。股票在 4 月份突破了上轨。5 月份出现了回调,然后再次上涨至 90 美元以上。尽管股票在日内交易中突破了上轨,但并未收盘在上轨之上。两周后,M-顶得到确认,支撑位被突破。同时,注意到 MACD 形成了一个熊市背离,并跌破了其信号线以得到确认。

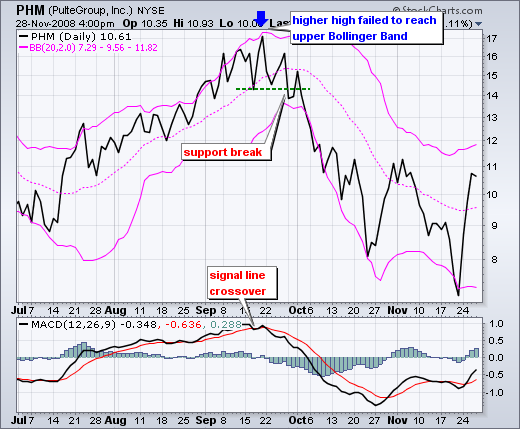

图表 5 显示了 2008 年 7 月至 8 月间 Pulte Homes(PHM)处于上升趋势中。价格在 9 月初突破了上轨,确认了上升趋势。在回调至 20 日简单移动平均线(布林带中轨)以下后,股票上涨至 17 美元以上的新高。尽管这是本次上涨的新高,但价格并未突破上轨。这是一个警示信号。一周后股票跌破支撑位,MACD 跌破了其信号线。注意到这个 M-顶更为复杂,因为在峰值两侧有较低的反弹高点(蓝色箭头)。这个不断演变的顶部形成了一个小的头肩顶形态。

信号:走出布林带

突破或触及布林带并不是信号本身。正如布林格所说,触及或超过布林带的动作并不是信号,而是“标签”。从表面上看,向上突破显示力量,而向下急剧移动到下轨显示弱点。动量振荡器的工作方式基本相同。超买并不一定是看涨的。达到超买水平需要一定的力量,而超买条件在强劲的上升趋势中可能延续。同样,价格可以在强劲的上升趋势中“走在带子上”并多次触及。想一想。上轨是 20 周期简单移动平均线的 2 个标准差之上。需要相当强劲的价格波动才能超过这个上轨。在布林带确认 W 底之后发生的上轨触及将标志着上升趋势的开始。正如强劲的上升趋势产生了许多上轨标签一样,价格在上升趋势中永远不触及下轨也是常见的。20 日简单移动平均线有时充当支撑。事实上,在下穿 20 日简单移动平均线之前,有时提供买入机会,以便下一次触及上轨。

图表 6 显示了空气产品(APD)在七月中旬突然上涨并收于上轨之上。首先,请注意这是一次强劲的上涨,突破了两个阻力水平。强劲的向上推力是力量的表现,而非弱点。八月份交易走平,20 日简单移动平均线横向移动。布林带变窄,但 APD 没有收于下轨之下。价格和 20 日简单移动平均线在九月份上涨。总体而言,APD 在四个月内至少五次收于上轨之上。指标窗口显示了 10 周期的商品通道指数(CCI)。CCI 低于 -100 被视为超卖,回升至 -100 以上标志着超卖反弹的开始(绿色虚线)。上轨标签和突破开启了上升趋势。CCI 随后识别了可交易的回调,低于 -100。这是将布林带与动量振荡器结合以获取交易信号的示例。

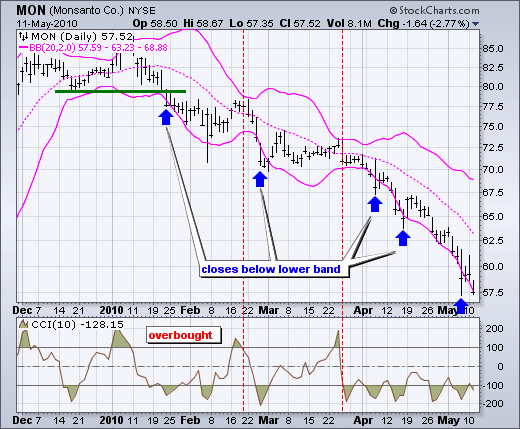

图表 7 显示了孟山都(MON)在下轨上行走。该股票在一月份突破支撑并收于下轨之下。从一月中旬到五月初,孟山都至少五次收于下轨之下。请注意,在此期间该股票没有一次收于上轨之上。支撑突破和最初收于下轨之下标志着下降趋势。因此,使用 10 周期的商品通道指数(CCI)来识别短期超买情况。超过 +100 是超买。回落至 +100 以下标志着下降趋势的恢复(红色箭头)。该系统在 2010 年初触发了两个良好的信号。

结论

布林带通过 20 周期 SMA 反映方向,通过上/下带反映波动性。因此,它们可以用来确定价格相对高低。根据布林的说法,带应该包含 88-89%的价格行动,这使得带外的移动具有重要意义。 从技术上讲,当价格高于上带时,价格相对较高,当价格低于下带时,价格相对较低。然而,相对高不应被视为熊市或卖出信号。同样,相对低不应被视为牛市或买入信号。价格之所以高或低是有原因的。与其他指标一样,布林带不应被单独使用。图表分析师应将布林带与基本趋势分析和其他指标结合使用以进行确认。

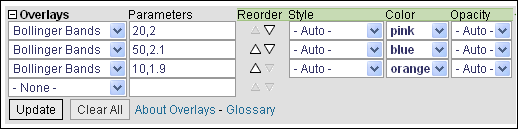

使用 SharpCharts

在 SharpCharts 中可以找到布林带作为价格叠加。与简单移动平均线一样,布林带应该显示在价格图上方。在选择布林带时,默认设置将出现在参数窗口中(20,2)。第一个数字(20)设置了简单移动平均线和标准差的周期。第二个数字(2)设置了上下带的标准差倍数。这些默认参数将带设置为简单移动平均线的 2 个标准差之上/之下。用户可以根据自己的图表需求更改参数。布林带(50,2.1)可用于较长时间范围,或者布林带(10,1.9)可用于较短时间范围。点击这里查看实时示例。

建议的扫描

牛市布林带交叉

此扫描找到刚刚突破其上布林带线的股票。这个扫描只是一个起点。需要进一步的细化和分析。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 40000]

AND [Daily SMA(60,Daily Close) > 5]

AND [Daily Close x Daily Upper BB(20,2.0)]

熊市布林带交叉

此扫描找到刚刚跌破其下布林带线的股票。这个扫描只是一个起点。需要进一步的细化和分析。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 40000]

AND [Daily SMA(60,Daily Close) > 5]

AND [Daily Lower BB(20,2.0) x Daily Close]

有关布林带扫描的语法详细信息,请参阅我们支持中心的扫描指标参考。

其他资源

《股票与商品》杂志文章

2001 年 12 月 - 《股票与商品》V. 20:1 (78-79)

使用布林带(Bollinger Bands)by 约翰·布林格(John Bollinger)

1992 年 1 月 - 股票与商品 V. 10:2 (47-51)

吊灯退出

目录

-

吊灯退出

-

介绍

-

计算

-

解释

-

吊灯上升趋势

-

吊灯下降趋势

-

结论

-

使用 SharpCharts

-

建议的扫描

-

价格穿过吊灯退出上方

-

价格穿过吊灯退出下方

-

-

介绍

由查尔斯·勒博(Charles Le Beau)开发,并在亚历山大·埃尔德(Alexander Elder)的书中展示,吊灯退出基于平均真实范围(ATR)设置了一个跟踪止损。该指标旨在使交易者保持在趋势中,并在趋势延伸时防止过早退出。通常,在下降趋势中,吊灯退出将位于价格之上,在上升趋势中则位于价格之下。

计算

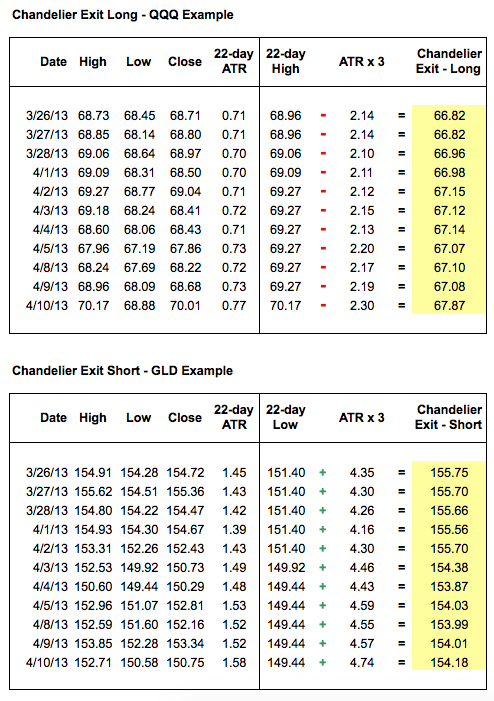

吊灯退出公式由三部分组成:周期高点或周期低点、平均真实范围(ATR)和一个乘数。在日线图上使用默认设置的 22 周期,吊灯退出将寻找过去 22 天的最高点或最低点。请注意,一个月有 22 个交易日。这个参数(22)也将用于计算平均真实范围。

Chandelier Exit (long) = 22-day High - ATR(22) x 3

Chandelier Exit (short) = 22-day Low + ATR(22) x 3

如上述公式所示,长仓和短仓都有一个吊灯退出。吊灯退出(长仓)悬挂在 22 周期高点的三个 ATR 值以下。这意味着随着周期高点和 ATR 值的变化,它会上升和下降。短仓的吊灯退出放置在 22 周期低点的三个 ATR 值以上。电子表格示例展示了两者的样本计算。

解释

吊灯退出基本上是一个基于波动性的系统,用于识别异常的价格波动。勒博通过使用由 RSI 和平均趋向指数的创造者 Welles Wilder 开发的平均真实范围来定义波动性。ATR 使用前一收盘价、当前最高价和当前最低价来确定给定周期的“真实范围”。经过一些平滑处理,每日真实范围值演变为给定时间段的平均真实范围。

通过将长仓的吊灯退出设置为周期高点的三个 ATR 值以下,该指标提供了一个三倍波动性的缓冲。足以突破此水平的下降将需要重新评估长仓。相反,对于短仓也适用相同原则。短仓的吊灯退出设置为周期低点的三个 ATR 值以上,提供了一个基于波动性的缓冲。足以超过此水平的上涨将需要重新评估短仓。

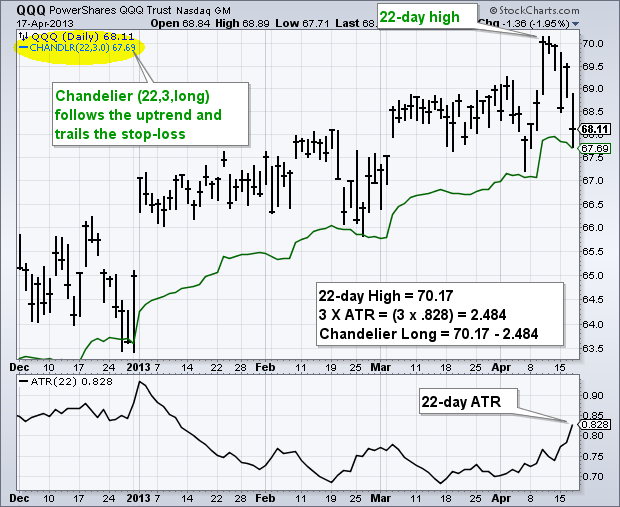

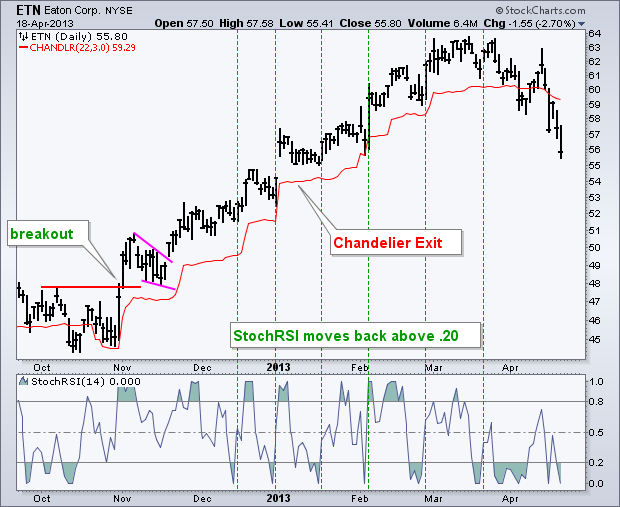

吊灯上升趋势

有时图表分析师会看到强劲的上升趋势,但不知道何时入场和何时退出。吊灯退出可用于定义趋势并设置移动止损。下面的例子显示伊顿公司(ETN)在 11 月初突破并开始了持续的上升趋势。吊灯退出很好地定义了这一上升趋势,随着价格行动稳步上涨。这种移动止损可以用于控制新的多头头寸的风险。

使用吊灯退出提供止损后,交易者需要找到一个指标来触发这一趋势内的买入信号。敏感的动量振荡器可用于捕捉短期超卖条件。指标窗口显示了 StochRSI,这是应用于 RSI 的随机振荡器。跌破 0.20 反映了短期超卖条件。随后再次上涨到 0.20 以上表明上升趋势正在继续。

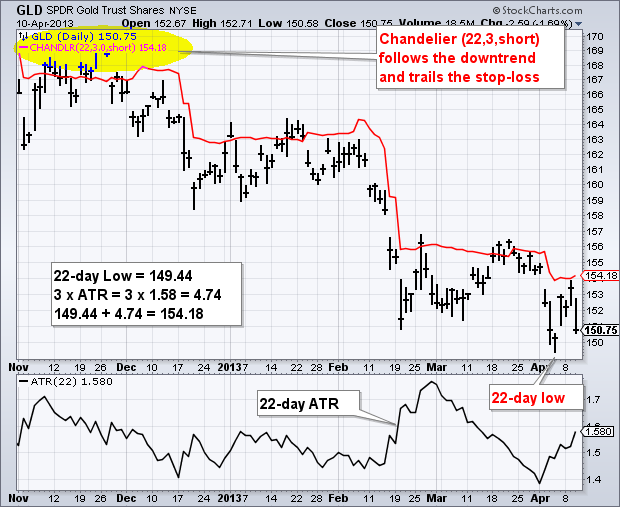

吊灯下降趋势

一些股票比其他股票更具波动性,需要更大的缓冲区,这意味着应增加乘数。惠普(HPQ)的例子显示,2012 年大部分时间股票处于明显的下降趋势中。一个正常的吊灯退出(22,3.0,short)会在下降趋势继续之前触发一些止损。请注意,在这一下降趋势中,HPQ 多次上涨到虚线灰线以上。图表分析师应该为更具波动性的股票(如科技股)增加 ATR 乘数。在这个例子中,红色的吊灯线通过使用 5 作为乘数允许更多的波动性。HPQ 一直保持这个吊灯设置,直到 12 月中旬的突破,这标志着上升趋势的开始。

吊灯退出适用于止损,但图表分析师需要使用基本图表分析或动量振荡器来确定入场时机。商品通道指数(CCI)可用于识别下降趋势中的短期超买条件。CCI 在上涨到+100 以上时被超买。随后再次跌破+100 则表明动量再次转为下行。

结论

吊灯退出主要用于在趋势中设置移动止损。趋势有时会延伸得比我们预期的更远,吊灯退出可以帮助交易者延长一段时间跟随趋势。尽管它主要用于止损,但吊灯退出也可以用作趋势工具。突破吊灯退出(做多)表明力量强劲,而跌破吊灯退出(做空)则表明弱势。一旦新趋势开始,图表分析师可以使用相应的吊灯退出来帮助定义这一趋势。

使用 SharpCharts

吊灯出口可在 SharpCharts 的“覆盖物”部分找到。一旦选择,将在参数框中显示默认设置(22,3.0)。此默认设置适用于多头头寸。数字 22 设置了平均真实范围(ATR)的周期和期间高低的日期范围。数字 3.0 设置了 ATR 乘数。波动性股票可能需要更高的乘数以减少鞭策。相对沉闷的股票可能需要较低的乘数以增加灵敏度。图表师可以通过简单地添加逗号和单词 short(22,3.0,short)来修改用于空头头寸的吊灯出口。点击这里查看道琼工业指数的实时示例。点击这里 查看显示吊灯出口(多头)的道琼指数实时图表。

建议扫描

价格突破吊灯出口

这个简单的扫描搜索价格已经突破了吊灯出口(多头)并且每日成交量高于 50 日成交量移动平均线的股票。换句话说,牛市交叉发生时成交量在扩大。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 100000]

AND [Daily SMA(60,Daily Close) > 20]

AND [Daily Close crosses Chandlr(22,3.0,long)]

AND [Daily Volume > Daily SMA(50,Daily Volume)]

价格跌破吊灯出口

这个简单的扫描搜索价格已经跌破了吊灯出口(空头)并且每日成交量高于 50 日成交量移动平均线的股票。换句话说,熊市交叉发生时成交量在扩大。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 100000]

AND [Daily SMA(60,Daily Close) > 20]

AND [Chandlr(22,3.0,short) crosses Daily Close]

AND [Daily Volume > Daily SMA(50,Daily Volume)]

欲了解更多有关使用吊灯出口扫描的语法细节,请参阅我们的扫描指标参考在支持中心。

一目均衡云

目录

-

一目均衡云

-

介绍

-

计算

-

分析云图

-

趋势和信号

-

转换-基准线信号

-

价格-基准线信号

-

信号摘要

-

结论

-

与 SharpCharts 一起使用

-

建议扫描

-

一目均衡云上涨趋势,收盘价高于基准线

-

一目均衡云下跌趋势,收盘价低于基准线

-

-

进一步研究

-

额外资源

- 股票与商品杂志文章

-

介绍

一目均衡云,也被称为一目均衡表,是一种多功能指标,定义支撑和阻力,确定趋势方向,衡量动量并提供交易信号。一目均衡表翻译为“一目平衡图”。通过一目之览,图表分析师可以确定趋势并寻找该趋势内的潜在信号。该指标由记者星野豪一开发,并于 1969 年出版在他的著作中。尽管一目均衡云在价格图上看起来复杂,但实际上是一个非常易用的直观指标。毕竟,它是由一位记者而不是火箭科学家创造的!此外,概念易于理解,信号明确。

计算

一目均衡云中的五个图表中的四个是基于一定时间内的高低平均值。例如,第一个图表只是 9 天高点和 9 天低点的平均值。在计算机普及之前,计算这种高低平均值可能比计算 9 天移动平均线更容易。一目均衡云由五个图表组成:

Tenkan-sen (Conversion Line): (9-period high + 9-period low)/2))

The default setting is 9 periods and can be adjusted. On a daily chart, this line is the midpoint of the 9-day high-low range,

which is almost two weeks.

Kijun-sen (Base Line): (26-period high + 26-period low)/2))

The default setting is 26 periods and can be adjusted. On a daily chart, this line is the midpoint of the 26-day high-low range, which is almost one month).

Senkou Span A (Leading Span A): (Conversion Line + Base Line)/2))

This is the midpoint between the Conversion Line and the Base Line. The Leading Span A forms one of the two Cloud boundaries. It is referred to as "Leading" because it is plotted 26 periods in the future and forms the faster Cloud boundary.

Senkou Span B (Leading Span B): (52-period high + 52-period low)/2))

On the daily chart, this line is the midpoint of the 52-day high-low range, which is a little less than 3 months. The default calculation setting is 52 periods, but can be adjusted. This value is plotted 26 periods in the future and forms the slower Cloud boundary.

Chikou Span (Lagging Span): Close plotted 26 days in the past

The default setting is 26 periods, but can be adjusted.

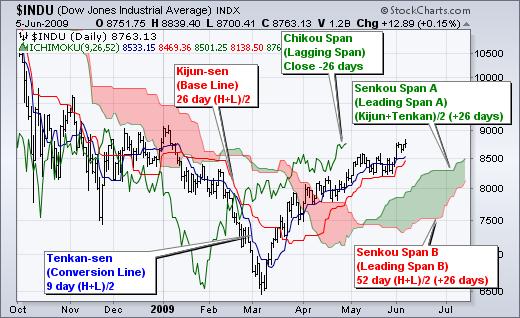

本教程在解释各种图表时将使用英文等效词。下表显示了道琼斯工业指数与一目均衡云图的情况。转换线(蓝色)是最快、最敏感的线。请注意,它最接近价格走势。基准线(红色)落后于更快的转换线,但在很大程度上跟随价格走势。转换线和基准线之间的关系类似于 9 日移动平均线和 26 日移动平均线之间的关系。9 日线更快,更紧密地跟随价格走势。26 日线较慢,落后于 9 日线。顺便提一下,注意到 9 和 26 是用来计算 MACD 的相同周期。

分析云端

云端(云)是一目了然的一种特征,出现在一目云图中。主导跨度 A(绿色)和主导跨度 B(红色)形成云端。主导跨度 A 是转换线和基准线的平均值。由于转换线和基准线分别计算了 9 和 26 个周期,绿色云端边界比红色云端边界移动更快,后者是 52 天高点和 52 天低点的平均值。这与移动平均线的原理相同。较短的移动平均线比较长的移动平均线更敏感且更快。

有两种方法可以使用云端来识别整体趋势。首先,当价格在云端之上时,趋势为上升,当价格在云端之下时,趋势为下降,当价格在云端内时,趋势为平稳。 其次,当主导跨度 A(绿色云线)上升并在主导跨度 B(红色云线)之上时,上升趋势得到加强。这种情况产生了一个绿色云端。相反,当主导跨度 A(绿色云线)下降并在主导跨度 B(红色云线)之下时,下降趋势得到加强。这种情况产生了一个红色云端。由于云端向前偏移 26 天,它还提供了未来支撑或阻力的预览。

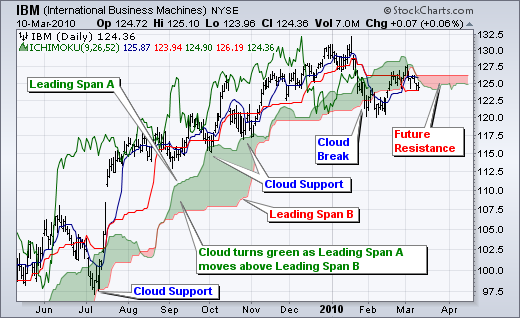

图表 2 显示了 IBM 关注上升趋势和云端。首先,请注意 IBM 从 6 月到 1 月处于上升趋势,因为它交易在云端之上。其次,请注意云端在 7 月、10 月初和 11 月初提供支撑。第三,请注意云端如何提供未来阻力的预览。记住,整个云端向前偏移 26 天。 这意味着它比最后一个价格点提前 26 天绘制,以指示未来的支撑或阻力。

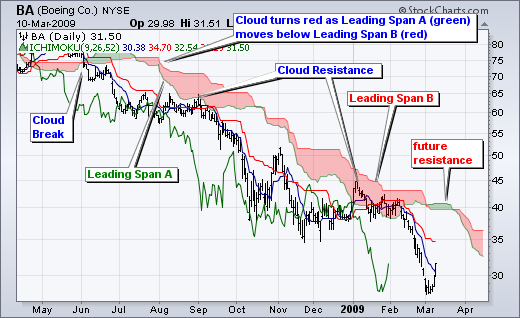

图表 3 显示了波音(BA)关注下降趋势和云端。当波音在 6 月突破云端支撑时,趋势发生了变化。当主导跨度 A(绿色)在 7 月移动到主导跨度 B(红色)之下时,云端从绿色变为红色。云端突破代表了第一个趋势变化信号,而颜色变化代表了第二个趋势变化信号。请注意云端随后如何在 8 月和 1 月充当阻力。

趋势和信号

价格、转换线和基准线用于识别更快、更频繁的信号。重要的是要记住,当价格在云层上方且云层为绿色时,看涨信号得到加强。当价格在云层下方且云层为红色时,看跌信号得到加强。换句话说,当更大的趋势向上时(价格在绿色云层上方),更倾向于看涨信号,而当更大的趋势向下时(价格在红色云层下方),更倾向于看跌信号。这就是沿着更大趋势方向交易的本质。与现有趋势相反的信号被认为较弱。在长期下降趋势中的短期看涨信号和在长期上升趋势中的短期看跌信号较不稳健。

转换线-基准线信号

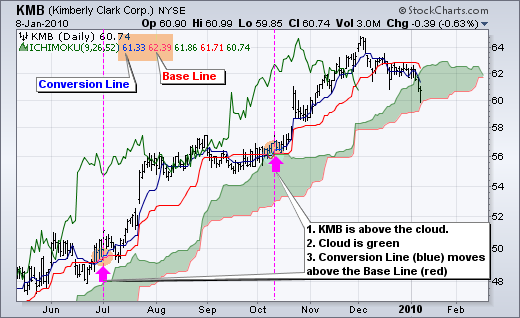

图表 4 显示金伯利-克拉克(KMB)在上升趋势中产生了两个看涨信号。首先,趋势向上,因为股票交易在云层上方,而云层是绿色的。转换线在 6 月底的几天内下跌到基准线以下,以启动设置。当转换线在 7 月份再次移回基准线上方时,触发了一个看涨交叉信号。第二个信号发生在股票朝着云层支撑移动时。转换线在 9 月份下移到基准线以下,以启动设置。当转换线在 10 月份再次移回基准线上方时,触发了另一个看涨交叉信号。有时很难在价格图表上确定确切的转换线和基准线水平。作为参考,这些数字显示在每个 Sharpchart 的左上角。截至 1 月 8 日收盘,转换线为 62.62(蓝色),基准线为 63.71(红色)。

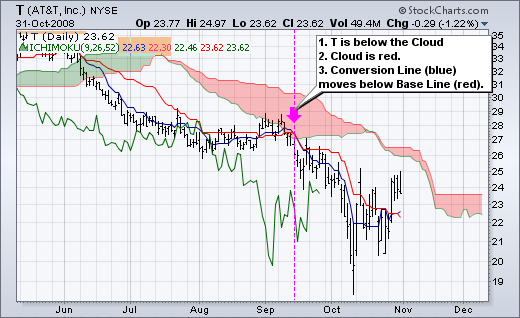

图表 5 显示 AT&T(T)在下降趋势中产生了一个看跌信号。首先,趋势向下,因为股票交易在云层下方,而云层是红色的。在 8 月份的横盘之后,转换线移动到基准线上方以启动设置。这并没有持续很久,因为转换线在 9 月 15 日再次移回基准线以下,触发了一个看跌信号。

价格-基准线信号

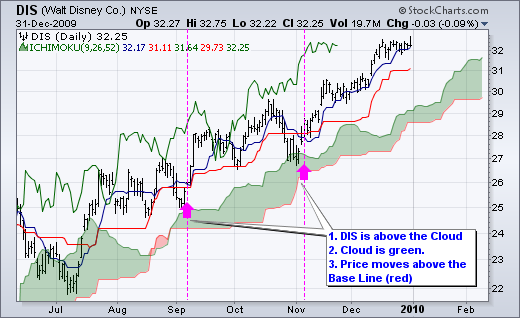

图表 6 显示迪士尼在上升趋势中产生了两个看涨信号。随着股票交易在绿色云层上方,价格下跌到基准线(红色)以下以启动设置。这一举动代表了更大上升趋势中的短期超卖情况。当价格再次上涨到基准线以上时,结束了回调并触发了看涨信号。

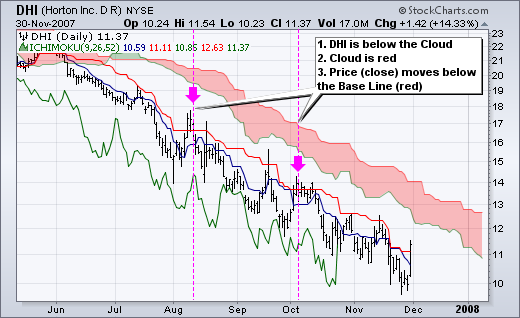

图表 7 显示了 DR Horton(DHI)在下降趋势中产生了两个看跌信号。随着股价交易在红色云层以下,价格反弹至基准线(红色)以上以启动设置。这一举动在更大的下降趋势中创造了一个短期超买情况。当价格再次下跌至基准线以下时,反弹结束,触发了看跌信号。

信号总结

本文介绍了从一目云图中得出的四个看涨信号和四个看跌信号。趋势跟踪信号关注云层,而动量信号关注转换线和基准线。一般来说,云层之上或之下的运动定义了整体趋势。在这个趋势中,随着趋势的起伏,云层的颜色也会发生变化。一旦趋势被确认,转换线和基准线的作用类似于 MACD 用于信号生成。最后,简单的价格运动在基准线之上或之下可以用于生成信号。

看涨信号:

-

价格上涨至云层以上(趋势)

-

云从红色变为绿色(趋势中的潮汐)

-

价格上涨至基准线以上(动量)

-

转换线上穿基准线(动量)

看跌信号:

-

价格下跌至云层以下(趋势)

-

云从绿色变为红色(趋势中的潮汐)

-

价格下跌至基准线以下(动量)

-

转换线下穿基准线(动量)

结论

一目云是一个设计用于产生清晰信号的综合指标。图表分析师可以首先通过使用云来确定趋势。一旦趋势确立,可以使用价格图、转换线和基准线确定适当的信号。经典信号是寻找转换线穿过基准线。虽然这个信号可能有效,但在强势趋势中可能很少见。通过寻找价格穿过基准线(甚至是转换线)可以找到更多信号。

在寻找信号时,重要的是要朝着更大趋势的方向寻找。在上升趋势中,云提供支撑,交易者在价格接近云层时应当警惕看涨信号,无论是在回调还是整理时。相反,在更大的下降趋势中,交易者应当在价格接近云层时警惕看跌信号,无论是在超卖反弹还是整理时。

一目云也可以与其他指标结合使用。交易者可以使用云来确定趋势,然后使用经典的动量振荡器来识别超买或超卖条件。点击这里 查看使用一目云的实时示例。

使用 SharpCharts

通过在“叠加”下拉框中选择它作为指标,SharpCharts 上提供了一种名为一目云的指标。默认设置为转换线为 9,基准线为 26,领先跨度 B 为 52。领先跨度 A 基于转换线和基准线。基准线的数字(26)也用于将云向前移动(26 天)。这些数字可以根据个人的交易和投资风格进行调整。有时在增加基准线时需要向图表添加额外的条形,这也会增加云的前进运动。

建议的扫描

一目云上升趋势,收盘价高于基准线

此扫描从至少在过去 60 天内平均价格为$10 且每日交易量为 100,000 的股票基础开始。只要 Span A 高于 Span B 且收盘价高于 Span B,股票就被归类为上升趋势。在此上升趋势中,当价格上涨到基准线以上时,就会出现突破。

[type = stock] AND [country = US]

AND [Daily SMA(60,Daily Volume) > 100000]

AND [Daily SMA(60,Daily Close) > 10]

AND [Daily Close > Daily Ichimoku Span B(9,26,52)]

AND [Daily Ichimoku Span A(9,26,52) > Daily Ichimoku Span B(9,26,52)]

AND [Daily Close x Daily Ichimoku Base Line(9,26,52)]

一目云下降趋势,收盘价低于基准线

此扫描从至少在过去 60 天内平均价格为$10 且每日交易量为 100,000 的股票基础开始。只要 Span A 低于 Span B 且收盘价低于 Span A,股票就被归类为下降趋势。当价格跌破基准线时,这种下降趋势可能开始延续。

[type = stock] AND [country = US]

AND [Daily SMA(60,Daily Volume) > 100000]

AND [Daily SMA(60,Daily Close) > 10]

AND [Daily Close < Daily Ichimoku Span A(9,26,52)]

AND [Daily Ichimoku Span A(9,26,52) < Daily Ichimoku Span B(9,26,52)]

AND [Daily Ichimoku Base Line(9,26,52) x Daily Close]

有关用于一目云扫描的语法详细信息,请参阅我们支持中心的扫描指标参考。

进一步研究

| 一目图 尼科尔·埃利奥特 |

|---|

其他资源

股票与商品杂志文章

2000 年 9 月 - 股票与商品 V. 18:10 (22-30)

2007 年 8 月 - 《股票与商品》V. 25:9 (34-36)

考夫曼自适应移动平均线(KAMA)

目录

-

考夫曼自适应移动平均线(KAMA)

-

介绍

-

计算

-

效率比率(ER)

-

平滑常数(SC)

-

KAMA

-

-

计算示例/图表

-

用法和信号

-

与 SharpCharts 一起使用

-

建议扫描

-

价格上穿 KAMA 时的总体上升趋势

-

价格下穿 KAMA 时的总体下降趋势

-

-

进一步研究

-

额外资源

- 股票与商品杂志文章

-

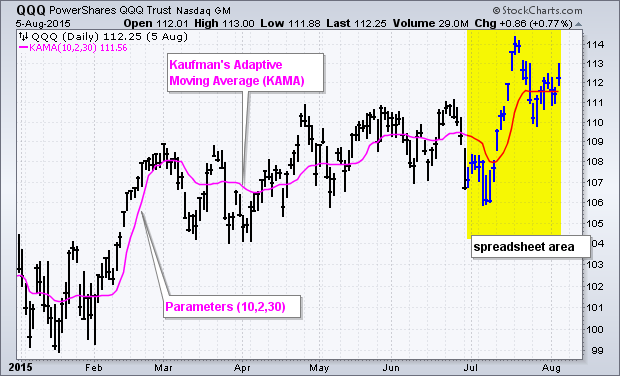

介绍

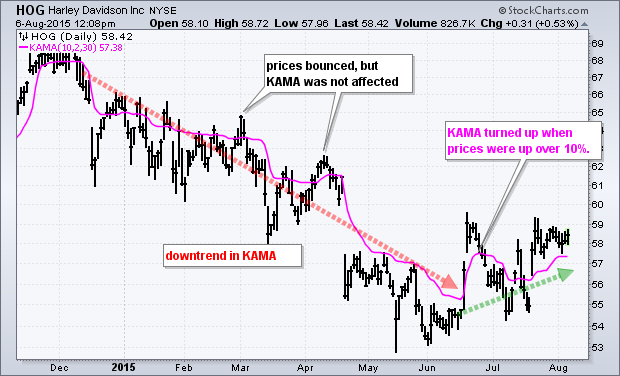

由佩里·考夫曼(Perry Kaufman)开发,考夫曼自适应移动平均线(KAMA)是一种移动平均线,旨在考虑市场噪音或波动性。当价格波动相对较小且噪音较低时,KAMA 将紧密跟随价格。当价格波动加大并且距离价格较远时,KAMA 将进行调整。这种趋势跟踪指标可用于识别总体趋势,时间转折点和过滤价格波动。

计算

计算考夫曼自适应移动平均线需要几个步骤。让我们首先从佩里·考夫曼推荐的设置开始:KAMA(10,2,30)。

-

10 是效率比率(ER)的周期数。

-

2 是最快 EMA 常数的周期数。

-

30 是最慢 EMA 常数的周期数。

在计算 KAMA 之前,我们需要计算效率比率(ER)和平滑常数(SC)。将公式分解成易于理解的小块有助于理解指标背后的方法论。请注意,ABS 代表绝对值。

效率比率(ER)

ER 基本上是根据日常波动调整的价格变化。

ER = Change/Volatility

Change = ABS(Close - Close (10 periods ago))

Volatility = Sum10(ABS(Close - Prior Close))

Volatility is the sum of the absolute value of the last ten price changes (Close - Prior Close).

从统计学角度来看,效率比率告诉我们价格变化的分形效率。ER 在 1 和 0 之间波动,但这些极端情况是例外,而不是规范。如果价格连续上涨 10 个周期或下跌 10 个周期,ER 将为 1。如果价格在 10 个周期内保持不变,ER 将为零。

平滑常数(SC)

平滑常数使用 ER 和基于指数移动平均的两个平滑常数。

SC = [ER x (fastest SC - slowest SC) + slowest SC]2

SC = [ER x (2/(2+1) - 2/(30+1)) + 2/(30+1)]2

正如您可能已经注意到的,平滑常数在其公式中使用了指数移动平均的平滑常数。(2/30+1)是 30 周期 EMA 的平滑常数。最快的 SC 是较短 EMA(2 周期)的平滑常数。最慢的 SC 是最慢 EMA(30 周期)的平滑常数。请注意,结尾处的“2”是为了平方该方程。

KAMA

有了效率比率(ER)和平滑常数(SC),我们现在可以计算考夫曼自适应移动平均线(KAMA)。由于我们需要一个初始值来开始计算,第一个 KAMA 只是一个简单移动平均线。以下计算基于以下公式。

Current KAMA = Prior KAMA + SC x (Price - Prior KAMA)

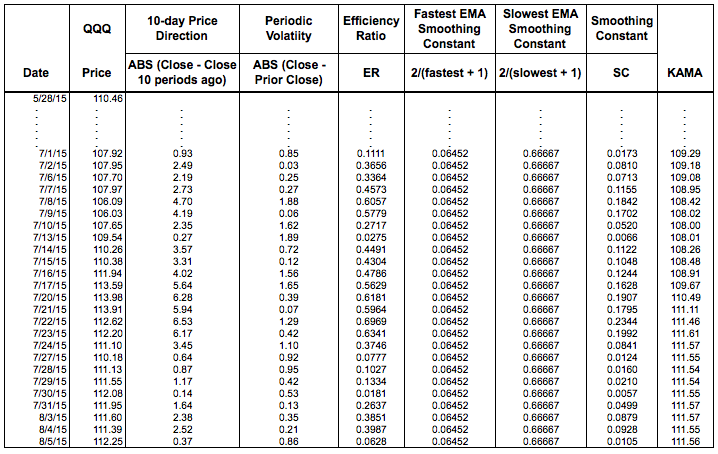

计算示例/图表

下面的图片显示了用于计算 KAMA 和相应 QQQ 图表的 Excel 电子表格的截图。

点击这里下载") 这个电子表格示例。

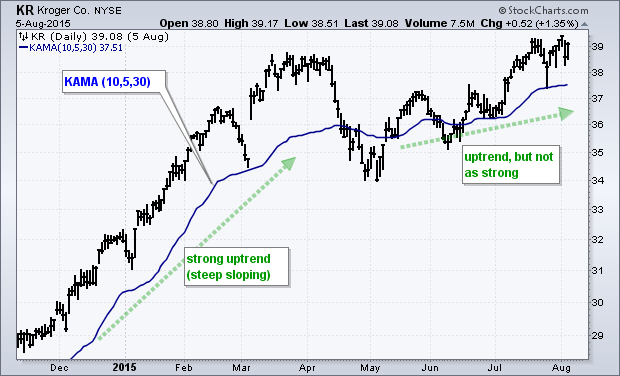

使用和信号

图表分析师可以像使用其他趋势跟踪指标(如移动平均线)一样使用 KAMA。图表分析师可以寻找价格交叉、方向变化和滤波信号。

首先,KAMA 上下交叉表示价格方向变化。与任何移动平均线一样,简单的交叉系统会产生大量信号和大量虚假信号。图表分析师可以通过将价格或时间过滤器应用于交叉来减少虚假信号。可以要求价格保持交叉一定数量的天数,或要求交叉超过 KAMA 一定百分比。

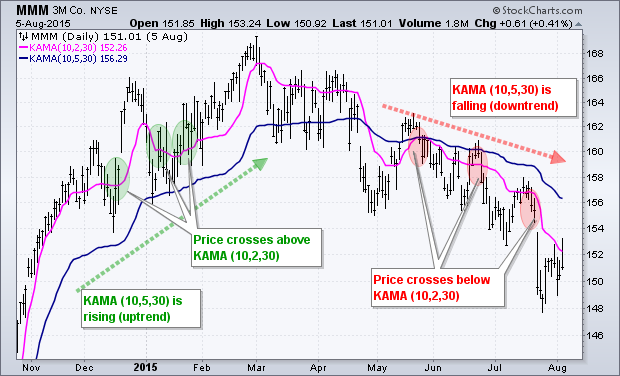

其次,图表分析师可以利用 KAMA 的方向来定义证券的整体趋势。这可能需要调整参数以进一步平滑指标。图表分析师可以更改中间参数,即最快的 EMA 常数,以平滑 KAMA 并寻找方向变化。只要 KAMA 下降并形成较低低点,趋势就是向下的。只要 KAMA 上升并形成较高高点,趋势就是向上的。下面的 Kroger 示例显示了 KAMA(10,5,30)从 12 月到 3 月的陡峭上升趋势,以及从 5 月到 8 月的较缓上升趋势。

最后,图表分析师可以结合信号和技术。图表分析师可以使用长期 KAMA 来定义更大的趋势,使用短期 KAMA 进行交易信号。例如,KAMA(10,5,30)可以用作趋势过滤器,在上升时被视为看涨。一旦看涨,图表分析师可以寻找价格上穿 KAMA(10,2,30)时的看涨交叉。下面的示例显示了 MMM 在长期 KAMA 上升并在 12 月、1 月和 2 月出现看涨交叉。长期 KAMA 在 4 月转为下跌,并在 5 月、6 月和 7 月出现看跌交叉。

使用 SharpCharts

KAMA 可以作为 SharpCharts 工作台中的指标叠加显示。一旦选择了默认设置,参数框将自动显示在图表中,图表分析师可以根据自己的分析需求更改这些参数。第一个参数是效率比率,图表分析师应该避免增加这个数字。相反,图表分析师可以减少它以增加灵敏度。希望平滑 KAMA 以进行长期趋势分析的图表分析师可以逐步增加中间参数。即使差异只有 3,KAMA(10,5,30)比 KAMA(10,2,30)平滑得多。

建议扫描

价格上涨趋势,价格上穿 KAMA

这个扫描从平均每日交易 100,000 股并且平均收盘价高于 10 的股票开始。当交易在长期 KAMA(10,5,30)上方时存在上升趋势。当价格移动到短期 KAMA(10,2,30)上方时,买入信号出现。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 100000]

AND [Daily SMA(60,Daily Close) > 10]

AND [KAMA(10,5,30) > Daily SMA(50,KAMA(10,5,30))]

AND [Daily Close crosses KAMA(10,2,30)]

价格跌破 KAMA,整体下降趋势

这个扫描从平均每日交易 100,000 股并且平均收盘价高于 10 的股票开始。当交易在长期 KAMA(10,5,30)下方时存在下降趋势。当价格移动到短期 KAMA(10,2,30)下方时,卖出信号出现。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 100000]

AND [Daily SMA(60,Daily Close) > 10]

AND [KAMA(10,5,30) < Daily SMA(50,KAMA(10,5,30))]

AND [KAMA(10,2,30) crosses Daily Close]

有关 KAMA 扫描的语法详细信息,请参阅我们的扫描指标参考在支持中心。

进一步研究

从作者那里,下面的书提供了关于指标、程序、算法和系统的详细信息,包括有关 KAMA 和其他移动平均系统的详细信息。

| 交易系统和方法 Perry Kaufman |

|---|

其他资源

股票与商品杂志文章

Perry Kaufman 与 Thom Hartle 的访谈

1995 年 5 月 - 股票与商品

凯尔特纳通道

目录

-

凯尔特纳通道

-

介绍

-

计算

-

解释

-

与布林带对比

-

上升趋势

-

下降趋势

-

平稳趋势

-

结论

-

使用 SharpCharts

-

建议扫描

-

牛市凯尔特纳通道突破后的超卖

-

熊市凯尔特纳通道突破后的超买

-

-

进一步研究

-

额外资源

- 股票与商品杂志文章

-

介绍

凯尔特纳通道是基于波动率的信封,设置在指数移动平均线的上方和下方。这个指标类似于布林带,布林带使用标准差来设定带。凯尔特纳通道不使用标准差,而是使用真实波幅(ATR)来设定通道距离。通常情况下,通道设置在 20 日 EMA 的两个真实波幅值的上方和下方。指数移动平均线决定方向,真实波幅设定通道宽度。凯尔特纳通道是一种趋势跟踪指标,用于识别通道突破和通道方向的逆转。 当趋势平稳时,通道也可以用来识别超买和超卖水平。

在他 1960 年的著作《如何在商品市场赚钱》中,切斯特·凯尔特纳介绍了“十日移动平均交易规则”,被认为是凯尔特纳通道的原始版本。这个原始版本以典型价格的 10 日简单移动平均({(H+L+C)/3)})作为中线。高低范围的 10 日简单移动平均被加减以设定上下通道线。琳达·布拉德福德·拉什克在 1980 年代介绍了凯尔特纳通道的更新版本。与布林带类似,这个新版本使用基于波动率的指标——真实波幅(ATR),来设定通道宽度。StockCharts.com 使用这个更新版本的凯尔特纳通道。

计算

计算凯尔特纳通道有三个步骤。首先,选择指数移动平均线的长度。其次,选择真实波幅(ATR)的时间周期。第三,选择真实波幅的乘数。

Middle Line: 20-day exponential moving average

Upper Channel Line: 20-day EMA + (2 x ATR(10))

Lower Channel Line: 20-day EMA - (2 x ATR(10))

上面的示例基于 SharpCharts 的默认设置。由于移动平均线滞后于价格,较长的移动平均线会有更多的滞后,而较短的移动平均线则会有较少的滞后。ATR 是基本的波动率设置。较短的时间框架,如 10,会产生更加波动的 ATR,随着 10 期波动性的起伏而波动。较长的时间框架,如 100,会平滑这些波动,产生更加稳定的 ATR 读数。乘数对通道宽度影响最大。简单地从 2 改为 1 会将通道宽度减半。从 2 增加到 3 会使通道宽度增加 50%。

这里有一张图表展示了三条 Keltner 通道,分别设置在中心移动平均线的 1、2 和 3 个 ATR 之外。这种特定技术多年来一直由 SpikeTrade.com 的 Kerry Lovvorn 提倡。

上图显示了默认的红色 Keltner 通道,更宽的蓝色通道和更窄的绿色通道。蓝色通道设置为中心移动平均线的三个平均真实范围值之上和之下(3 x ATR)。绿色通道使用一个 ATR 值。所有三个通道共享 20 天的 EMA,即中间的虚线。指标窗口显示了 10 期、50 期和 100 期的平均真实范围(ATR)的差异。请注意,短期 ATR(10)更加波动,范围更广。相比之下,100 期 ATR 更加平稳,范围波动较小。

解释

基于通道、波段和包络线的指标旨在涵盖大部分价格行为。因此,超出或低于通道线的走势值得关注,因为这种情况相对较少见。趋势通常始于某个方向的强劲走势。突破上通道线显示出非凡的力量,而跌破下通道线则显示出非凡的弱势。这种强劲的走势可能预示着一种趋势的结束和另一种趋势的开始。

以指数移动平均线为基础,Keltner 通道是一种趋势跟踪指标。与移动平均线和趋势跟踪指标一样,Keltner 通道滞后于价格走势。移动平均线的方向决定了通道的方向。通道向下移动时通常存在下降趋势,而通道向上移动时存在上升趋势。当通道横向移动时,趋势是平的。

通道上升并突破上升趋势线可能预示着上升趋势的开始。通道下降并突破下降趋势线可能预示着下降趋势的开始。有时,在通道突破后强劲的趋势并没有形成,价格在通道线之间波动。这种交易范围以相对平坦的移动平均线为特征。然后可以利用通道边界来识别超买和超卖水平以进行交易。

与布林带相比

Keltner 通道和布林带之间有两个区别。首先,Keltner 通道比布林带更平滑,因为布林带的宽度基于标准偏差,比真实波幅(ATR)更不稳定。许多人认为这是一个优点,因为它创造了一个更为恒定的宽度。这使得 Keltner 通道非常适合趋势跟踪和趋势识别。其次,Keltner 通道还使用指数移动平均线,比布林带中使用的简单移动平均线更敏感。下图显示了 Keltner 通道(蓝色)、布林带(粉色)、真实波幅(10)、标准偏差(10)和标准偏差(20)进行比较。请注意 Keltner 通道比布林带更平滑。另外,请注意标准偏差的范围比真实波幅(ATR)大。

上升趋势

下图显示了阿彻丹尼尔斯中部(ADM)在 Keltner 通道上升并股价突破上通道线时开始上升趋势。ADM 在 4 月至 5 月明显处于下降趋势,因为价格继续穿过下通道。6 月份价格强劲上涨,超过了上通道,通道转向上方开始新的上升趋势。请注意,7 月初和 7 月底价格在下通道线上方保持。

即使建立了新的上升趋势,通常也明智地等待回调或更好的入场点以改善回报风险比。然后可以使用动量振荡器或其他指标来定义超卖读数。本图显示了 StochRSI 之一,这是更敏感的动量振荡器,在上升趋势期间至少三次跌破 0.20 以变为超卖。随后再次上穿 0.20 标志着上升趋势的恢复。

下降趋势

第二张图显示了英伟达(NVDA)开始下跌趋势,急剧跌破下通道线。在这一初始突破之后,股票在五月中旬至八月初的时间内遇到了 20 天 EMA(中线)附近的阻力。未能接近上通道线显示了强烈的下行压力。

以 10 期商品通道指数(CCI)作为动量振荡器,用于识别短期超买条件。超过 100 的移动被视为超买。随后回落至 100 以下信号着下跌趋势的恢复。这个信号一直有效直到九月。这些失败的信号表明可能发生趋势变化,随后通过突破上通道线得到确认。

平稳趋势

一旦确定了交易区间或平稳交易环境,交易员可以使用 Keltner 通道来识别超买和超卖水平。交易区间可以通过平坦的移动平均线和平均趋向指数(ADX)来识别。下图显示了 IBM 在二月至九月底之间在 120-122 区域的支撑和 130-132 区域的阻力之间波动。20 天 EMA,中线,滞后于价格走势,但在四月至九月间趋于平缓。

指标窗口显示 ADX(黑线)确认了弱势趋势。低且下降的 ADX 表示弱势趋势。高且上升的 ADX 表示强势趋势。ADX 在整个时间内都低于 40,在大部分时间内低于 30。这反映了趋势的缺失。此外,请注意,ADX 在六月初达到峰值,直到八月底下降。

武装着弱势趋势和交易区间的前景,交易员可以使用 Keltner 通道来预测逆转。此外,请注意通道线通常与图表支撑和阻力重合。IBM 从五月底到八月底三次跌破下通道线。这些跌幅提供了低风险的入场点。股票未能触及上通道线,但在阻力区逆转时接近。迪士尼图表显示了类似的情况。

结论

凯尔特纳通道是一种趋势跟踪指标,旨在识别潜在趋势。 趋势识别占据了大部分战斗。趋势可以是上升、下降或平稳的。使用上述方法,交易员和投资者可以识别趋势以建立交易偏好。在上升趋势中偏好看涨交易,在下降趋势中偏好看跌交易。平稳趋势需要更灵活的方法,因为价格往往在上轨线处顶峰,在下轨线处低谷。与所有分析技术一样,凯尔特纳通道应与其他指标和分析一起使用。动量指标 是对趋势跟踪凯尔特纳通道的良好补充。

使用 SharpCharts

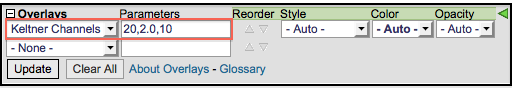

凯尔特纳通道可以在 SharpCharts 中作为价格叠加显示。与移动平均线一样,凯尔特纳通道应该显示在价格图上方。在从下拉框中选择指标后,参数窗口中将显示默认设置(20,2.0,10)。第一个数字(20)设置指数移动平均线的周期。第二个数字(2.0)是 ATR 倍数。第三个数字(10)是真实波幅(ATR)的周期数。这些默认参数将通道设置为 20 日 EMA 的 2 个 ATR 值之上/之下。用户可以根据自己的图表需求更改参数。点击这里 查看实时示例。

建议扫描

在牛市凯尔特纳通道突破后超卖

这个扫描器寻找在 20 天前突破其上轨凯尔特纳通道的股票,以确认或建立上升趋势。当前的 10 周期 CCI 低于-100,表明短期超卖状态。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 40000]

AND [20 days ago Daily High > 20 days ago Daily Upper Kelt Chan(20,2.0,10)]

AND [Daily CCI(10) < -100]

在熊市凯尔特纳通道突破后超买

这个扫描器寻找在 20 天前突破其下轨凯尔特纳通道的股票,以确认或建立下降趋势。当前的 10 周期 CCI 高于+100,表明短期超买状态。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 40000]

AND [20 days ago Daily Low < 20 days ago Daily Lower Kelt Chan(20,2.0,10)]

AND [Daily CCI(10) > 100]

有关用于凯尔特纳通道扫描的扫描语法的更多详细信息,请参阅我们支持中心的扫描指标参考。

进一步研究

| 趋势交易谋生 托马斯·卡尔 | 趋势跟踪 迈克尔·科维尔 |

|---|---|

附加资源

Stocks & Commodities Magazine 文章

Keltner Channel by Stuart Evens

1999 年 11 月

移动平均线 - 简单和指数

目录

-

移动平均线 - 简单和指数

-

介绍

-

简单移动平均线计算

-

指数移动平均线计算

-

加权乘数

-

EMA 准确性

-

-

滞后因素

-

简单移动平均线与指数移动平均线的比较

-

长度和时间范围

-

趋势识别

-

双交叉

-

价格交叉

-

支撑和阻力

-

结论

-

与 SharpCharts 一起使用

-

建议的扫描

-

看涨移动平均线交叉

-

看跌移动平均线交叉

-

-

进一步研究

-

其他资源

- 股票与商品杂志文章

-

介绍

移动平均线平滑价格数据,形成趋势跟踪指标。它们不预测价格方向,而是以滞后的方式定义当前方向。移动平均线滞后是因为它们基于过去的价格。尽管有这种滞后,移动平均线有助于平滑价格走势并过滤噪音。它们也构成许多其他技术指标和叠加图形的基础,如 Bollinger Bands、MACD 和 McClellan Oscillator。最流行的两种移动平均线类型是简单移动平均线(SMA)和指数移动平均线(EMA)。这些移动平均线可用于识别趋势方向或定义潜在的支撑和阻力水平。

这是一个同时包含简单移动平均线和指数移动平均线的图表:

点击图表查看实时版本

简单移动平均线计算

简单移动平均线是通过计算特定周期内某个证券的平均价格形成的。 大多数移动平均线是基于收盘价格的。 5 天简单移动平均线是收盘价格的五天总和除以五。 正如其名称所示,移动平均线是一个移动的平均值。 随着新数据的出现,旧数据被丢弃。 这导致平均值沿着时间尺度移动。 以下是一个 5 天移动平均线在三天内演变的示例。

Daily Closing Prices: 11,12,13,14,15,16,17

First day of 5-day SMA: (11 + 12 + 13 + 14 + 15) / 5 = 13

Second day of 5-day SMA: (12 + 13 + 14 + 15 + 16) / 5 = 14

Third day of 5-day SMA: (13 + 14 + 15 + 16 + 17) / 5 = 15

移动平均线的第一天简单地涵盖了过去五天。 移动平均线的第二天删除了第一个数据点(11)并添加了新的数据点(16)。 移动平均线的第三天继续删除第一个数据点(12)并添加新的数据点(17)。 在上面的示例中,价格在七天内逐渐从 11 增加到 17。 请注意,移动平均线在三天的计算期间也从 13 上升到 15。 还要注意,每个移动平均值都略低于最后的价格。 例如,第一天的移动平均值等于 13,而最后的价格是 15。 过去四天的价格较低,这导致移动平均线滞后。

指数移动平均线计算

指数移动平均线(EMAs)通过对最近价格应用更多权重来减少滞后。 应用于最近价格的权重取决于移动平均线中的周期数。 EMAs 与简单移动平均线不同之处在于给定日期的 EMA 计算取决于该日期之前所有日期的 EMA 计算。 您需要远远超过 10 天的数据才能计算出一个相当准确的 10 天 EMA。

计算指数移动平均线(EMA)有三个步骤。 首先,计算初始 EMA 值的简单移动平均线。 指数移动平均线(EMA)必须从某个地方开始,因此在第一次计算中,使用简单移动平均线作为前一期的 EMA。 其次,计算权重乘数。 第三,使用价格、乘数和前一期的 EMA 值,计算初始 EMA 值和今天之间每天的指数移动平均线。 以下公式是用于 10 天 EMA 的。

Initial SMA: 10-period sum / 10

Multiplier: (2 / (Time periods + 1) ) = (2 / (10 + 1) ) = 0.1818 (18.18%)

EMA: {Close - EMA(previous day)} x multiplier + EMA(previous day).

权重乘数

10 周期指数移动平均线对最近价格应用 18.18%的权重。 10 周期 EMA 也可以称为 18.18%EMA。 20 周期 EMA 对最近价格应用 9.52%的权重(2/(20+1)= .0952)。 请注意,较短时间段的权重大于较长时间段的权重。 实际上,每当移动平均线周期加倍时,权重就会减半。

如果您想要使用特定百分比的 EMA,您可以使用此公式将其转换为时间周期,然后将该值输入为 EMA 的参数:

Time Period = (2 / Percentage) - 1

3% Example: Time Period = (2 / 0.03) - 1 = 65.67 time periods

EMA 准确性

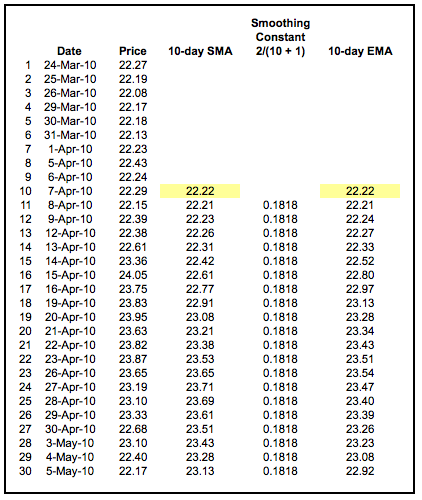

下面是英特尔的 10 日简单移动平均线和 10 日指数移动平均线的电子表格示例。SMA 的计算很简单,几乎不需要解释:10 日 SMA 随着新价格的出现而移动,旧价格消失。电子表格中的指数移动平均线从其第一个 EMA 值(22.22)的 SMA 值开始。在第一次计算后,使用正常的 EMA 公式。

EMA 的公式包含了前一期的 EMA 值,而前一期的 EMA 值又包含了更早之前的 EMA 值,依此类推。每个先前的 EMA 值占当前值的一小部分。因此,当前的 EMA 值将根据您在 EMA 计算中使用了多少过去数据而变化。理想情况下,为了获得 100%准确的 EMA,您应该使用股票历史上的每个数据点来计算 EMA,从股票存在的第一天开始计算。这并不总是切实可行,但您使用的数据点越多,EMA 就越准确。目标是在最小化计算时间的同时最大化准确性。

下面的电子表格示例回溯了 30 个周期。在 EMA 计算中仅包含了 30 个数据点,电子表格中的 10 日 EMA 值并不是非常准确。在我们的图表中,我们至少计算了 250 个周期(通常更多),导致 EMA 值准确到几分之一美分。

点击此处下载此电子表格示例。")

滞后因素

移动平均线越长,滞后越多。10 日指数移动平均线会紧密跟随价格并在价格转向后很快转向。短期移动平均线就像快艇 - 灵活且快速变化。相比之下,100 日移动平均线包含大量过去数据,使其变化缓慢。长期移动平均线就像海洋油轮 - 行动迟缓且变化缓慢。100 日移动平均线需要更大更长的价格波动才能改变方向。

点击图表查看实时版本。

上面的图表显示了标普 500ETF 的 10 日 EMA 紧随价格走势,而 100 日 SMA 持续上涨。即使在 1 月至 2 月的下跌中,100 日 SMA 也保持不变。当涉及滞后因素时,50 日 SMA 介于 10 日和 100 日移动平均线之间。

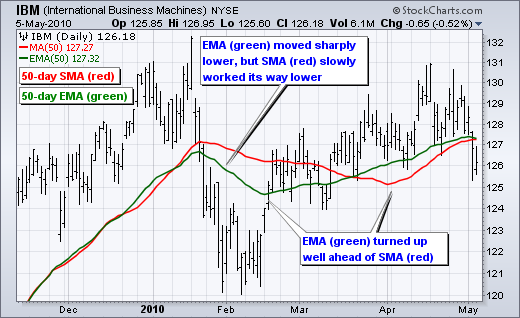

简单移动平均线 vs 指数移动平均线

尽管简单移动平均线和指数移动平均线之间存在明显差异,但一个不一定比另一个更好。指数移动平均线滞后较少,因此对最近的价格和最近的价格变化更敏感。指数移动平均线会在简单移动平均线之前转折。另一方面,简单移动平均线代表整个时间段内价格的真实平均值。因此,简单移动平均线可能更适合识别支撑或阻力水平。

移动平均线的偏好取决于目标、分析风格和时间范围。图表分析师应该尝试使用两种类型的移动平均线以及不同的时间框架,以找到最合适的选择。下图显示了 IBM 的 50 天简单移动平均线以红色显示,50 天指数移动平均线以绿色显示。两者在一月底达到峰值,但指数移动平均线的下降比简单移动平均线更陡。指数移动平均线在二月中旬转折,但简单移动平均线一直下跌直到三月底。请注意,简单移动平均线在指数移动平均线之后一个多月才转折。

长度和时间框架

移动平均线的长度取决于分析目标。短期移动平均线(5-20 周期)最适合短期趋势和交易。对中期趋势感兴趣的图表分析师会选择更长的移动平均线,可能延伸至 20-60 周期。长期投资者会更喜欢具有 100 个或更多周期的移动平均线。

一些移动平均线长度比其他更受欢迎。200 天移动平均线可能是最受欢迎的。由于其长度,这显然是一个长期移动平均线。其次,50 天移动平均线在中期趋势中相当受欢迎。许多图表分析师同时使用 50 天和 200 天移动平均线。在短期内,10 天移动平均线过去相当受欢迎,因为它容易计算。只需将数字相加并移动小数点即可。

趋势识别

使用简单移动平均线或指数移动平均线可以产生相同的信号。如上所述,偏好取决于个人。以下示例将同时使用简单和指数移动平均线。术语“移动平均线”适用于简单和指数移动平均线。

移动平均线的方向传达了关于价格的重要信息。上升的移动平均线显示价格一般在上涨。下降的移动平均线表明价格平均下跌。上升的长期移动平均线反映了长期上升趋势。下降的长期移动平均线反映了长期下降趋势。

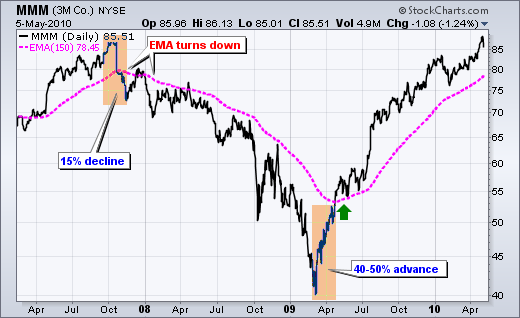

上图显示了 3M(MMM)的 150 天指数移动平均线。这个例子展示了在趋势强劲时移动平均线的工作效果。150 天 EMA 在 2007 年 11 月和 2008 年 1 月再次下降。请注意,需要一个 15%的下跌才能改变这个移动平均线的方向。这些滞后指标在趋势反转发生时(最好情况下)或发生后(最坏情况下)识别出来。MMM 持续下跌至 2009 年 3 月,然后激增 40-50%。请注意,直到这次激增之后,150 天 EMA 才开始上升。然而,一旦开始上升,MMM 在接下来的 12 个月内继续上涨。在强劲趋势中,移动平均线的效果非常出色。

双重交叉

两个移动平均线可以一起使用以生成交叉信号。在《金融市场技术分析》中,约翰·墨菲称之为“双重交叉法”。双重交叉涉及一个相对较短的移动平均线和一个相对较长的移动平均线。与所有移动平均线一样,移动平均线的一般长度定义了系统的时间框架。使用 5 天 EMA 和 35 天 EMA 的系统将被视为短期。使用 50 天 SMA 和 200 天 SMA 的系统将被视为中期,甚至是长期。

当较短的移动平均线穿过较长的移动平均线时,会出现看涨的交叉。这也被称为金叉。当较短的移动平均线穿过较长的移动平均线时,会出现看跌的交叉。这被称为死叉。

移动平均线交叉产生相对较晚的信号。毕竟,该系统使用了两个滞后指标。移动平均线周期越长,信号滞后越大。这些信号在趋势确立时效果很好。然而,在没有强劲趋势的情况下,移动平均线交叉系统会产生很多虚假信号。

还有一种三重交叉法,涉及三个移动平均线。当最短的移动平均线穿过两个较长的移动平均线时,就会产生信号。一个简单的三重交叉系统可能涉及 5 天、10 天和 20 天的移动平均线。

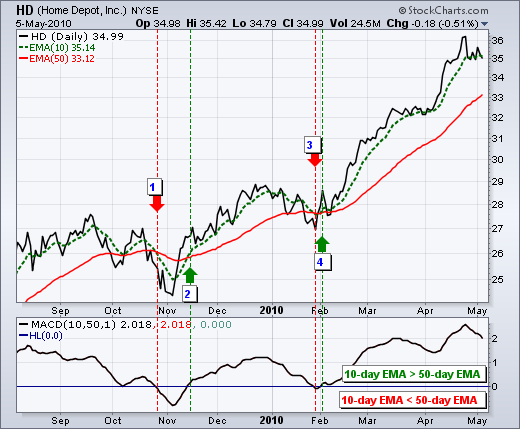

上图显示了家得宝(HD)的 10 日 EMA(绿色虚线)和 50 日 EMA(红线)。黑线是每日收盘价。使用移动平均线交叉会导致三次鞭策,然后才捕捉到一个好的交易。10 日 EMA 在 10 月底(1)跌破 50 日 EMA,但这并没有持续很久,因为 10 日 EMA 在 11 月中旬又回升(2)。这次交叉持续时间更长,但在 1 月份(3)发生的下一个空头交叉接近 11 月底的价格水平,导致另一次鞭策。这次空头交叉也没有持续很久,因为 10 日 EMA 在几天后又回升到 50 日 EMA 之上(4)。经历了三次错误信号后,第四个信号预示着一次强劲的上涨,股价上涨超过 20%。

这里有两个要点。首先,交叉点容易出现鞭策。可以应用价格或时间过滤器来帮助防止鞭策。交易者可能要求交叉点持续 3 天才采取行动,或要求 10 日 EMA 在移动超过/低于 50 日 EMA 一定量之后才采取行动。其次,MACD 可用于识别和量化这些交叉点。MACD (10,50,1)将显示代表两个指数移动平均线之间差异的线。MACD 在金叉时变为正值,在死叉时变为负值。百分比价格振荡器(PPO)可以用相同的方式显示百分比差异。请注意,MACD 和 PPO 基于指数移动平均线,与简单移动平均线不匹配。

这张图显示了甲骨文(ORCL)的 50 日 EMA,200 日 EMA 和 MACD(50,200,1)。在 2 年半的时间里,有四次移动平均线交叉。前三次导致鞭策或糟糕的交易。随着第四次交叉,ORCL 开始持续上涨至 20 美元左右。再次强调,当趋势强劲时,移动平均线交叉效果很好,但在没有趋势的情况下会导致亏损。

价格交叉

移动平均线也可以用于生成简单价格交叉信号。当价格上涨超过移动平均线时,会产生多头信号。当价格下跌低于移动平均线时,会产生空头信号。价格交叉可以结合在更大趋势内进行交易。较长的移动平均线为更大趋势设定基调,较短的移动平均线用于生成信号。只有当价格已经高于较长移动平均线时,才会寻找多头价格交叉。这将与更大趋势保持一致。例如,如果价格高于 200 日移动平均线,图表分析师只会关注价格上涨至 50 日移动平均线时的信号。显然,价格跌破 50 日移动平均线将先于此类信号出现,但这种空头交叉将被忽略,因为更大趋势是上涨的。空头交叉只会暗示更大上涨趋势中的回撤。价格再次突破 50 日移动平均线将标志着价格上涨的转势和更大上涨趋势的延续。

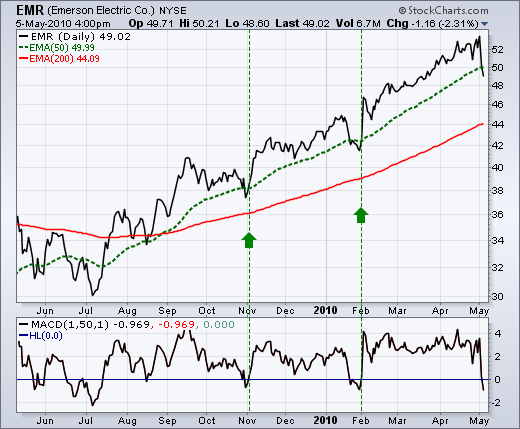

下一个图表显示了爱默生电气(EMR)的 50 日 EMA 和 200 日 EMA。该股票在 8 月份突破并保持在 200 日移动平均线之上。在 11 月初和 2 月初,价格曾短暂跌破 50 日 EMA。价格迅速回升至 50 日 EMA 之上,提供了与更大上升趋势一致的多头信号(绿色箭头)。指标窗口中显示了 MACD(1,50,1),以确认价格穿越 50 日 EMA 之上或之下。1 日 EMA 等于收盘价。当收盘价高于 50 日 EMA 时,MACD(1,50,1)为正,当收盘价低于 50 日 EMA 时,MACD(1,50,1)为负。

支撑和阻力

移动平均线也可以在上升趋势中充当支撑,在下降趋势中充当阻力。短期上升趋势可能会在 20 日简单移动平均线附近找到支撑,这也是布林带中使用的。长期上升趋势可能会在 200 日简单移动平均线附近找到支撑,这是最受欢迎的长期移动平均线。事实上,200 日移动平均线可能会提供支撑或阻力,仅仅因为它被广泛使用。这几乎就像是一个自我实现的预言。

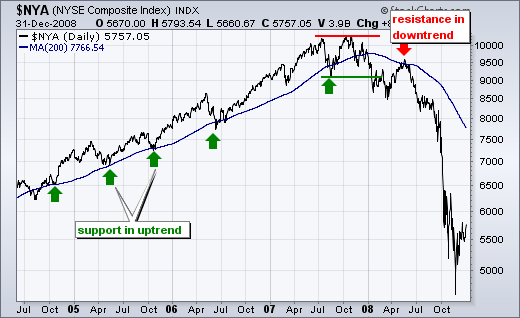

上图显示了从 2004 年中期到 2008 年底的纽约综合指数与 200 日简单移动平均线。在上涨过程中,200 日线多次提供支撑。一旦趋势发生逆转,形成双顶支撑突破,200 日移动平均线在 9500 附近充当了阻力。

不要期望从移动平均线中得到精确的支撑和阻力水平,尤其是较长的移动平均线。市场受情绪驱动,这使其容易出现过度波动。移动平均线可以用来识别支撑或阻力区域,而不是精确的水平。

结论

使用移动平均线的优势需要与劣势权衡。移动平均线是追随趋势或滞后的指标,总是落后一步。尽管如此,这并不一定是坏事。毕竟,趋势是你的朋友,最好是跟随趋势交易。移动平均线确保交易者与当前趋势保持一致。尽管趋势是你的朋友,但证券在交易范围内花费了大量时间,这使移动平均线失效。一旦进入趋势,移动平均线会让你保持在内部,但也会提供晚期信号。不要指望使用移动平均线在顶部卖出和底部买入。与大多数技术分析工具一样,移动平均线不应单独使用,而应与其他互补工具结合使用。图表分析师可以使用移动平均线来定义整体趋势,然后使用 RSI 来定义超买或超卖水平。

与 SharpCharts 一起使用

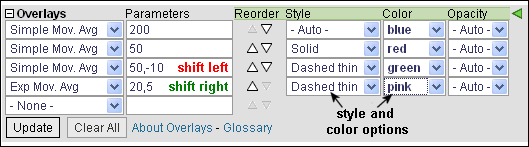

移动平均线在 SharpCharts 中作为价格叠加线可用。用户可以通过叠加菜单选择简单移动平均线或指数移动平均线。第一个参数用于设置时间周期数。

可以添加一个可选参数来指定计算中应使用哪个价格字段 - “O”表示开盘价,“H”表示最高价,“L”表示最低价,“C”表示收盘价。逗号用于分隔参数。

另一个可选参数可以用于将移动平均线向左(过去)或向右(未来)移动。负数(-10)会将移动平均线向左移动 10 个周期。正数(10)会将移动平均线向右移动 10 个周期。

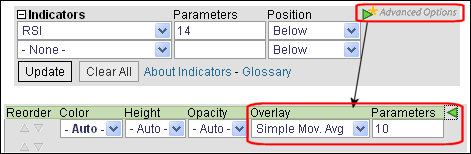

可以通过简单地向工作台添加另一个叠加线来将多个移动平均线叠加到价格图中。StockCharts 会员可以更改颜色和样式以区分多个移动平均线。选择指标后,点击小绿色三角形打开“高级选项”。

“高级选项”也可以用于将移动平均线叠加到其他技术指标如 RSI、CCI 和成交量上。

点击这里 查看带有几种不同移动平均线的实时图表。

建议的扫描

看涨移动平均线交叉

此扫描寻找具有上升 150 天简单移动平均线和 5 天 EMA 与 35 天 EMA 看涨交叉的股票。只要 150 天移动平均线交易高于五天前的水平,它就会上升。当 5 天 EMA 在高于平均水平的交易量下移动到 35 天 EMA 上方时,就会出现看涨交叉。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 40000]

AND [Daily SMA(60,Daily Close) > 20]

AND [Daily SMA(150,Daily Close) > 5 days ago Daily SMA(150,Daily Close)]

AND [Daily EMA(5,Daily Close) > Daily EMA(35,Daily Close)]

AND [Yesterday's Daily EMA(5,Daily Close) < Yesterday's Daily EMA(35,Daily Close)]

AND [Daily Volume > Daily SMA(200,Daily Volume)]

看跌移动平均线交叉

此扫描寻找具有下跌 150 天简单移动平均线和 5 天 EMA 与 35 天 EMA 看跌交叉的股票。只要 150 天移动平均线交易低于五天前的水平,它就会下降。当 5 天 EMA 在高于平均水平的交易量下移动到 35 天 EMA 下方时,就会出现看跌交叉。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 40000]

AND [Daily SMA(60,Daily Close) > 20]

AND [Daily SMA(150,Daily Close) < 5 days ago Daily SMA(150,Daily Close)]

AND [Daily EMA(5,Daily Close) < Daily EMA(35,Daily Close)]

AND [Yesterday's Daily EMA(5,Daily Close) > Yesterday's Daily EMA(35,Daily Close)]

AND [Daily Volume > Daily SMA(200,Daily Volume)]

欲了解有关移动平均线扫描的语法详情,请参阅我们支持中心的扫描指标参考。

进一步研究

约翰·墨菲的书中有一章专门讨论移动平均线及其各种用途。墨菲介绍了移动平均线的利弊。此外,墨菲展示了移动平均线如何与布林带和基于通道的交易系统配合使用。

| 金融市场技术分析 约翰·墨菲 |

|---|

附加资源

股票与商品杂志文章

1993 年 5 月 - 股票与商品 V. 11:6 (257-260)

1998 年 3 月 - 股票与商品

移动平均包络

目录

-

移动平均包络

-

介绍

-

计算

-

解释

-

参数

-

趋势识别

-

类似于%价格振荡器

-

超买/超卖

-

结论

-

与 SharpCharts 一起使用

-

建议的扫描

-

突破上包络后超卖

-

突破下包络后超买

-

-

进一步研究

-

介绍

移动平均包络是基于百分比的包络,设置在移动平均线的上方和下方。作为该指标基础的移动平均线可以是简单移动平均或指数移动平均。然后,每个包络都设置在移动平均线的相同百分比上方或下方。这样就形成了跟随价格走势的平行带。以移动平均线为基础,移动平均包络可以用作趋势跟踪指标。然而,该指标不仅限于趋势跟踪。当趋势相对平稳时,包络也可以用于识别超买和超卖水平。

计算

移动平均包络的计算方法很简单。首先,选择简单移动平均或指数移动平均。简单移动平均对每个数据点(价格)的权重相同。指数移动平均对最近的价格赋予更大的权重,滞后性更小。其次,选择移动平均的时间周期数。第三,设置包络的百分比。一个 20 天的移动平均线,带有 2.5%的包络,将显示以下两条线:

Upper Envelope: 20-day SMA + (20-day SMA x .025)

Lower Envelope: 20-day SMA - (20-day SMA x .025)

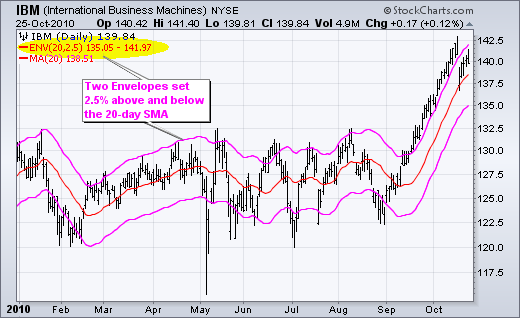

上图显示了 IBM 的 20 天简单移动平均线和 2.5%的包络。请注意,20 天简单移动平均线被添加到此 SharpChart 中以供参考。请注意包络如何与 20 天简单移动平均线平行移动。它们始终保持在移动平均线的上方和下方的恒定 2.5%。

解释

基于通道、带和包络的指标旨在涵盖大部分价格走势。因此,突破包络上下方的走势值得关注。趋势往往始于某个方向的强劲走势。突破上包络显示出非凡的强势,而跌破下包络则显示出非凡的弱势。这种强劲走势可能预示着一种趋势的结束和另一种趋势的开始。

以移动平均线为基础,移动平均线包络是一种自然的趋势跟踪指标。与移动平均线一样,包络会滞后于价格走势。移动平均线的方向决定了通道的方向。一般来说,当通道向下移动时存在下降趋势,而当通道向上移动时存在上升趋势。当通道横向移动时,趋势是平的。

有时,在包络突破后,强劲的趋势并没有形成,价格进入交易区间。这种交易区间以相对平坦的移动平均线为特征。然后可以利用包络来识别超买和超卖水平以进行交易。突破上部包络表示超买情况,而突破下部包络表示超卖状态。

参数

移动平均线包络的参数取决于您的交易/投资目标以及所涉证券的特征。交易者可能会使用较短(更快)的移动平均线和相对紧密的包络。投资者可能更喜欢较长(更慢)的移动平均线和较宽的包络。

证券的波动性也会影响参数。布林带和凯尔特纳通道具有内置机制,可以自动调整到证券的波动性。布林带使用标准差来设置带宽。凯尔特纳通道使用真实波幅(ATR)来设置通道宽度。这些指标会根据波动性自动调整。图表分析师在设置移动平均线包络时必须独立考虑波动性。波动性较高的证券将需要更宽的带来包含大部分价格走势。波动性较低的证券可以使用较窄的带。

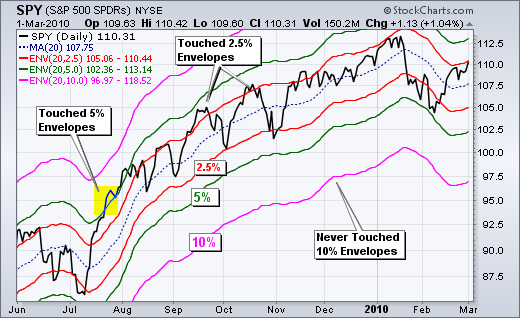

在选择正确的参数时,通常可以叠加几个不同的移动平均线包络并进行比较。上面的图表显示了基于 20 日 SMA 的三个移动平均线包络的标普 500 ETF。2.5%的包络(红色)被触及了多次,5%的包络(绿色)仅在 7 月的激增期间被触及。10%的包络(粉色)从未被触及,这意味着这个区间太宽。中期交易者可能会使用 5%的包络,而短期交易者可以使用 2.5%的包络。

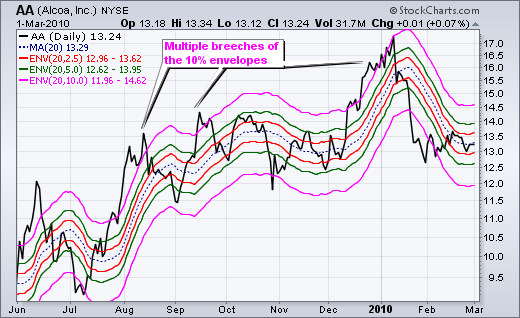

股指和交易所交易基金需要更紧的信封线,因为它们通常比个别股票波动性小。阿尔科公司的图表与 SPY 图表具有相同的移动平均信封线。然而,注意到阿尔科公司多次突破了 10%的信封线,因为它更具波动性。

趋势识别

移动平均信封线可用于识别表明开始一个持续趋势的强劲动作。关键在于选择正确的参数。这需要练习、试错。下图显示了陶氏化学(DOW)的移动平均信封线(20,10)。使用收盘价是因为移动平均是用收盘价计算的。一些图表分析师更喜欢使用条形图或蜡烛图来利用日内的最高价和最低价。注意到 DOW 在七月中旬突破了上限信封线,并持续上涨直至八月初。这显示了非凡的强势。此外,注意到移动平均信封线上升并跟随上涨。股价从 14 涨至 23 后,显然是超买的。然而,这次上涨建立了一个强有力的先例,标志着一个持续趋势的开始。

道指在建立上升趋势后很快就变得超买,是时候等待一个可玩的回调了。交易者可以通过基本图表分析或指标寻找回调。回调通常以下降旗或楔形出现。道指在八月形成了一个完美的下降旗,并在九月突破了阻力。另一个旗帜在十月底形成,并在十一月突破。十一月的激增后,股票在五周的旗帜中回调至十二月。商品通道指数(CCI)显示在指标窗口中。低于-100 的移动显示超卖读数。当更大的趋势向上时,超卖读数可以用来识别回调,以改善交易的风险回报比。当 CCI 再次移回正区域(绿色虚线)时,动量再次变为看涨。

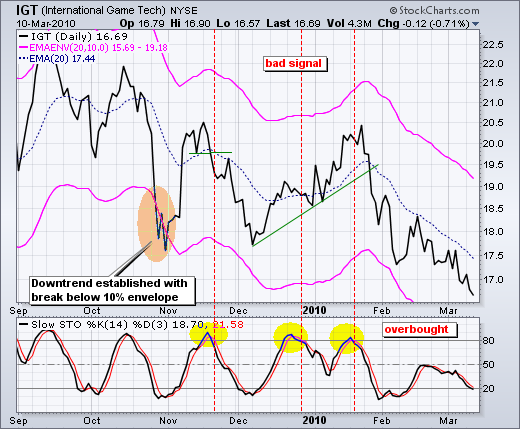

逆向逻辑可以应用于下降趋势。强劲的下穿下限信号表明了异常的弱势,可能预示着一个持续的下降趋势。下图显示了国际游戏科技(IGT)在 2009 年 10 月底突破了 10%的信封线,确立了一个下降趋势。由于这次急剧下跌后股票被卖空得相当厉害,等待反弹是明智的选择。然后我们可以使用基本价格分析或其他动量指标来识别反弹。

指标窗口显示了使用随机振荡器来识别超买反弹。超过 80 被视为超买。一旦超过 80,图表分析师可以寻找图表信号或回落至 80 以下以示拐点(红色虚线)。第一个信号得到了支撑线突破的确认。第二个信号导致了一个鞭挞(损失),因为股票几周后上涨到 20 以上。第三个信号通过趋势线突破得到了确认,导致了一个相当急剧的下跌。

与%价格振荡器类似

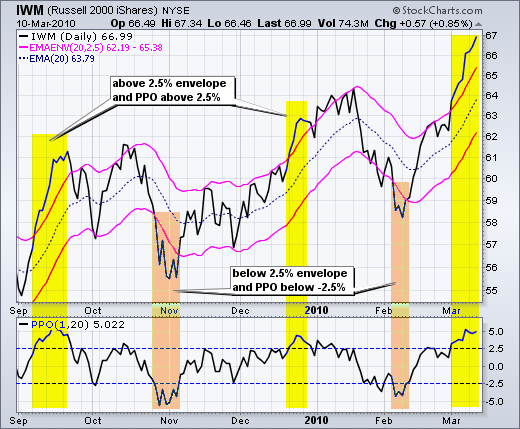

在继续讨论超买和超卖水平之前,值得指出的是移动平均包络线类似于百分比价格振荡器(PPO)。移动平均包络线告诉我们一个证券是否在某个特定移动平均线上方交易了一定百分比。PPO 显示了短期指数移动平均线和长期指数移动平均线之间的百分比差异。PPO(1,20)显示了 1 周期 EMA 和 20 周期 EMA 之间的百分比差异。1 天的 EMA 等于收盘价。20 周期指数移动平均线包络线反映了相同的信息。

上图显示了罗素 2000 ETF(IWM)与 PPO(1,20)和 2.5%指数移动平均包络线。在 PPO 上设置了 2.5%和-2.5%的水平线。请注意,当 PPO 上涨至 2.5%时(黄色阴影),价格会上涨至 2.5%包络线以上,当 PPO 下跌至-2.5%时(橙色阴影),价格会下跌至 2.5%包络线以下。PPO 是一个动量振荡器,可用于识别超买和超卖水平。通过延伸,移动平均包络线也可以用于识别超买和超卖水平。PPO 使用指数移动平均线,因此必须与使用 EMA 而不是 SMA 的移动平均包络线进行比较。

超买/超卖

测量超买和超卖条件是棘手的。证券可以在强劲的上升趋势中变得超买并保持超买。同样,证券可以在强劲的下降趋势中变得超卖并保持超卖。在强劲的上升趋势中,价格经常上涨至上包络线以上并继续上涨。事实上,随着价格继续上涨,上包络线也会上升。这可能在技术上看起来是超买的,但保持超买是一种强势的迹象。对于超卖也是如此。超买和超卖读数最好在趋势变平时使用。

诺基亚的图表包含了所有内容。粉色线代表移动平均包络线(50,10)。50 天简单移动平均线位于中间(红色)。包络线设置在这个移动平均线的上下各 10%。图表从一个超买水平开始,随着四月至五月间出现的强劲趋势而保持超买状态。从六月到四月,价格走势波动,这是超买和超卖水平的完美场景。九月和三月中旬的超买水平预示了逆转。同样,八月和十月底的超卖水平预示了上涨。图表以一个超卖状态结束,随着一个强劲的下跌趋势出现而保持超卖状态。

超买和超卖条件应作为进一步分析的警示。超买水平应通过图表阻力得到确认。图表分析师还可以寻找看跌模式,以加强超买水平的逆转潜力。同样,超卖水平应通过图表支撑得到确认。图表分析师还可以寻找看涨模式,以加强超卖水平的逆转潜力。

结论

移动平均包络线主要用作趋势跟踪指标,但也可用于识别超买和超卖条件。在一个整理期之后,强劲的包络线突破可以预示着一个延续趋势的开始。一旦确定了上升趋势,图表分析师可以转向动量指标和其他技术,以识别在该趋势内的超卖读数和回调。超买条件和反弹可以被用作在更大的下跌趋势中的卖出机会。在没有强劲趋势的情况下,移动平均包络线可以像百分比价格振荡器一样使用。突破上包络线的走势信号超买读数,而突破下包络线的走势信号超卖读数。重要的是结合技术分析的其他方面来确认超买和超卖读数。阻力和看跌逆转模式可用于证实超买读数。支撑和看涨逆转模式可用于确认超卖条件。

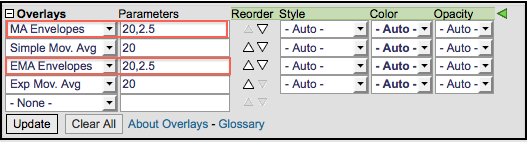

使用 SharpCharts

移动平均信封可以在 SharpCharts 中作为价格叠加显示。与移动平均一样,信封应该显示在价格图上方。在从下拉框中选择指标后,参数窗口中将显示默认设置(20,2.5)。“MA 信封”基于简单移动平均。“EMA 信封”基于指数移动平均。第一个数字(20)设置了移动平均的周期。第二个数字(2.5)设置了百分比偏移量。用户可以更改参数以适应其图表需求。相应的移动平均可以作为单独的叠加显示。点击这里 查看实时示例。

建议扫描

突破上限信封后被过度推销

此扫描查找于二十天前突破其上限指数移动平均信封(50,10)的股票,以确认或建立上升趋势。当前的 10 周期 CCI 低于-100,表示短期超卖状态。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 40000]

AND [Daily SMA(60,Daily Close) > 10]

AND [20 days ago Daily Close > 20 days ago Daily Upper MA Env(50,10.0,Daily Close)]

AND [Daily CCI(10) < -100]

突破下限信封后超买

此扫描查找于二十天前突破其下限指数移动平均信封(50,10)的股票,以确认或建立下降趋势。当前的 10 周期 CCI 高于+100,表示短期超买状态。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 40000]

AND [Daily SMA(60,Daily Close) > 10]

AND [20 days ago Daily Close < 20 days ago Daily Lower MA Env(50,10.0,Daily Close)]

AND [Daily CCI(10) > 100]

有关用于移动平均信封扫描的扫描语法的更多详细信息,请参阅我们的扫描指标参考 在支持中心。

进一步研究

| 走势交易赚钱 托马斯·卡尔 | 趋势跟随 迈克尔·科维尔 |

|---|---|

抛物线 SAR

目录

-

抛物线 SAR

-

介绍

-

计算

-

解释

-

步进增量

-

最大步长

-

结论

-

与 SharpCharts 一起使用

-

建议扫描

-

突破下降 SAR

-

突破上升 SAR

-

-

额外资源

- 股票与商品杂志文章

-

介绍

抛物线 SAR 是由威尔斯·威尔德(Welles Wilder)开发的基于价格和时间的交易系统。威尔德称之为“抛物线时间/价格系统”。SAR 代表“停止和反转”,这是系统中实际使用的指标。随着趋势随时间延伸,SAR 会跟踪价格。 当价格上涨时,指标位于价格下方;当价格下跌时,指标位于价格上方。在这方面,当价格趋势发生逆转并突破指标时,指标会停止并反转。

威尔德(Wilder)在他的 1978 年著作《技术交易系统中的新概念》中介绍了抛物线时间/价格系统。这本书还包括 RSI、真实波幅(ATR)和方向运动概念(ADX)。尽管是在计算机时代之前开发的,但威尔德的指标经受住了时间的考验,仍然非常受欢迎。

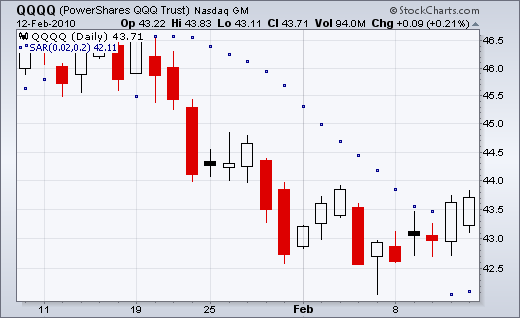

计算

SAR 的计算涉及复杂的 if/then 变量,使其难以放入电子表格中。这些示例将提供 SAR 计算的一般概念。由于上升 SAR 和下降 SAR 的公式不同,因此更容易将计算分为两部分。第一部分涵盖上升 SAR 的计算,第二部分涵盖下降 SAR。

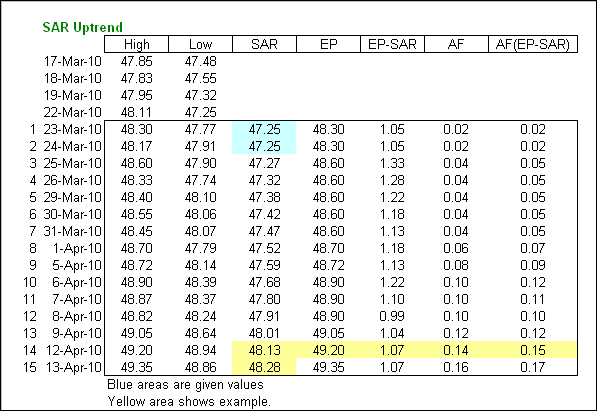

Rising SAR

----------

Prior SAR: The SAR value for the previous period.

Extreme Point (EP): The highest high of the current uptrend.

Acceleration Factor (AF): Starting at .02, AF increases by .02 each time the extreme point makes a new high. AF can reach a maximum of .20, no matter how long the uptrend extends.

Current SAR = Prior SAR + Prior AF(Prior EP - Prior SAR)

13-Apr-10 SAR = 48.28 = 48.13 + .14(49.20 - 48.13)

The Acceleration Factor is multiplied by the difference between the Extreme Point and the prior period's SAR. This is then added to the prior period's SAR. Note however that SAR can never be above the prior two periods' lows. Should SAR be above one of those lows, use the lowest of the two for SAR.

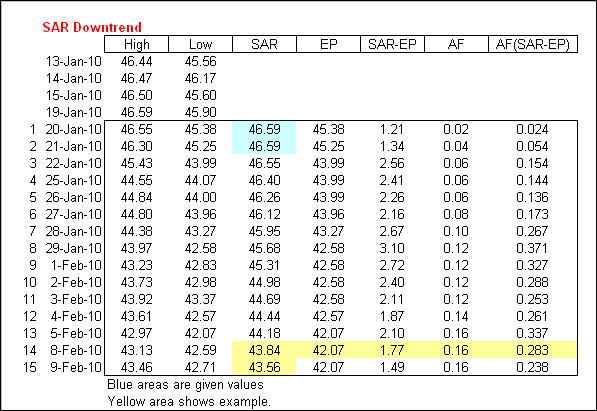

Falling SAR

-----------

Prior SAR: The SAR value for the previous period.

Extreme Point (EP): The lowest low of the current downtrend.

Acceleration Factor (AF): Starting at .02, AF increases by .02 each time the extreme point makes a new low. AF can reach a maximum of .20, no matter how long the downtrend extends.

Current SAR = Prior SAR - Prior AF(Prior SAR - Prior EP)

9-Feb-10 SAR = 43.56 = 43.84 - .16(43.84 - 42.07)

The Acceleration Factor is multiplied by the difference between the Prior period's SAR and the Extreme Point. This is then subtracted from the prior period's SAR. Note however that SAR can never be below the prior two periods' highs. Should SAR be below one of those highs, use the highest of the two for SAR.

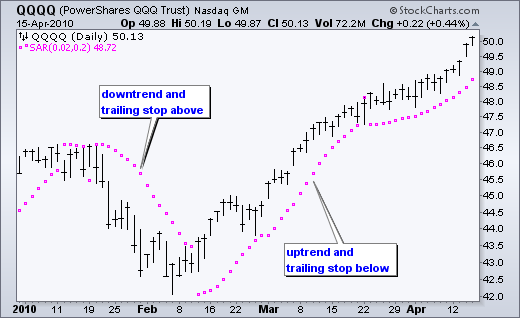

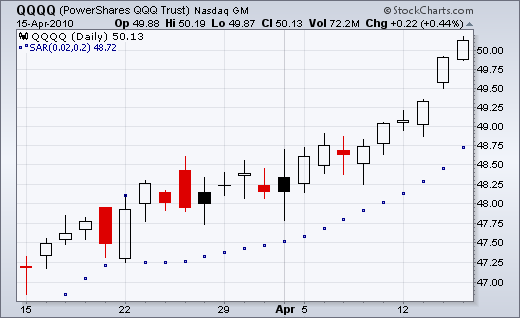

解释

拟合停止与反转指标(SAR)跟随价格走势,可视为趋势跟踪指标。一旦下降趋势逆转并开始上升,SAR 就像一个移动止损一样跟随价格。只要上升趋势保持不变,止损就会不断上升。换句话说,在上升趋势中,SAR 永远不会下降,并且随着价格的上涨不断保护利润。该指标作为防止降低止损的一种保护措施。一旦价格停止上涨并在 SAR 之下反转,下降趋势开始,SAR 位于价格之上。SAR 会像移动止损一样跟随价格下降。只要下降趋势延续,止损就会不断下降。由于 SAR 在下降趋势中永远不会上升,它会不断保护空头头寸的利润。

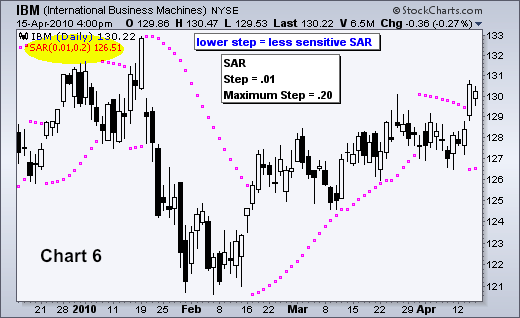

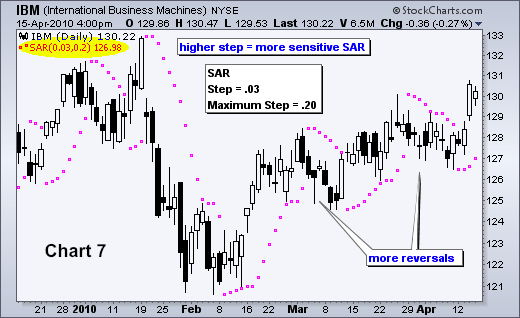

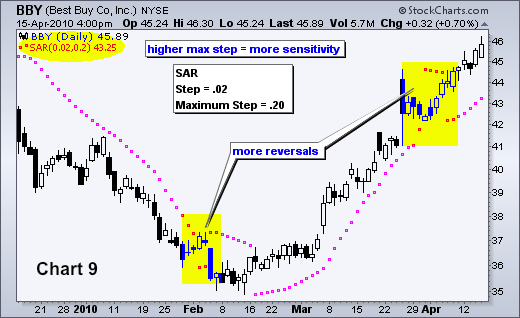

步长增量

加速因子(AF),也称为步长,决定了 SAR 的灵敏度。SharpCharts 用户可以设置步长和最大步长。如电子表格示例所示,步长是影响 SAR 变化率的乘数。这就是为什么它被称为加速因子。步长随着趋势的延伸逐渐增加,直到达到最大值。通过减小步长可以降低 SAR 的灵敏度。较低的步长将 SAR 移动离价格更远,使得反转的可能性降低。

通过增加步长可以增加 SAR 的灵敏度。较高的步长将 SAR 移动靠近价格行动,使得反转更有可能发生。如果步长设置得太高,指标将经常反转。这将产生鞭挞并且无法捕捉趋势。图表 6 显示了 IBM 的 SAR(.01, .20)。步长为.01,最大步长为.20。图表 7 显示了具有更高步长(.03)的 IBM。在图表 7 中,SAR 更为敏感,因为有更多的反转。这是因为图表 7 中的步长(.03)高于图表 6 中的步长(.01)。

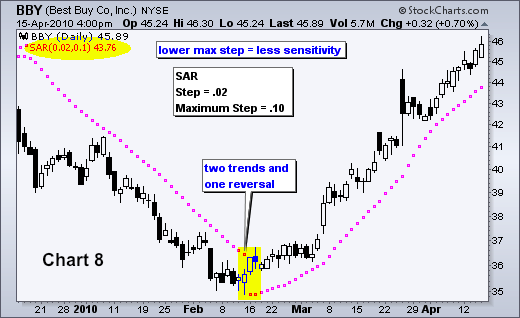

最大步长

该指标的灵敏度也可以通过最大步长进行调整。虽然最大步长可以影响灵敏度,但步长更为重要,因为它设置了随着趋势发展而增加的增量增长率。此外,请注意,增加步长可以确保在趋势发展时更快地达到最大步长。图表 8 显示了百思买(BBY)的最大步长(.10),低于默认设置(.20)。这种较低的最大步长降低了指标的灵敏度,并产生了较少的反转。请注意,此设置捕捉到了为期两个月的下降趋势和随后为期两个月的上升趋势。图表 9 显示了具有较高最大步长(.20)的 BBY。这个更高的数值在二月初和四月初产生了额外的反转。

结论

抛物线 SAR 在趋势证券中效果最佳,根据 Wilder 的估计,这种情况大约发生 30%的时间。这意味着指标将在 50%以上的时间或证券不处于趋势时容易出现鞭挞。毕竟,SAR 旨在捕捉趋势并像追踪止损一样跟随。与大多数指标一样,信号质量取决于设置和基础证券的特性。正确的设置结合良好的趋势可以产生出色的交易系统。错误的设置将导致鞭挞、损失和沮丧。没有黄金法则或一刀切的设置。每个证券都应根据其自身特性进行评估。抛物线 SAR 还应与其他指标和技术分析技术结合使用。例如,可以使用 Wilder 的平均趋向指数来估计趋势的强度,然后再考虑信号。

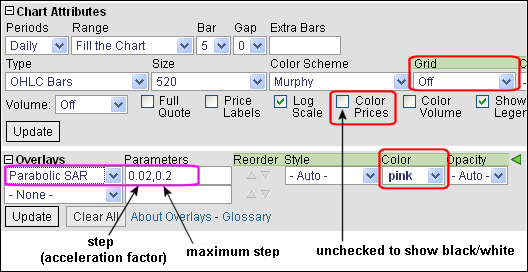

与 SharpCharts 一起使用

抛物线 SAR 可以在 SharpCharts 中作为叠加显示。默认参数为步长为 0.02,最大步长为 0.20。如上所示,这些参数可以根据个别证券的特性进行更改。下面的示例显示了指标为粉色,价格为黑色/白色,图表网格已移除。这种对比使得更容易将指标与基础证券的价格走势进行比较。点击这里查看抛物线 SAR 的实时示例。

建议扫描

突破下跌的 SAR

此扫描从过去三个月内平均价格为$10 或更高且平均成交量大于 40,000 的股票开始。然后,该扫描筛选出具有看涨 SAR 反转(抛物线 SAR(0.01,0.20))的股票。此扫描仅作为进一步细化的起点。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 40000]

AND [Daily SMA(60,Daily Close) > 10]

AND [Yesterday's Daily High < Yesterday's Daily Parabolic SAR(0.01,0.2)]

AND [Daily High > Daily Parabolic SAR(0.01,0.2)]

突破上升的 SAR

这个扫描从过去三个月平均价格大于$10 且平均交易量大于 40,000 的股票开始。然后过滤出具有熊市 SAR 反转(抛物线 SAR (.01,.20))的股票。这个扫描只是作为进一步细化的起点。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 40000]

AND [Daily SMA(60,Daily Close) > 10]

AND [Yesterday's Daily Low > Yesterday's Daily Parabolic SAR(0.01,0.2)]

AND [Daily Low < Daily Parabolic SAR(0.01,0.2)]

欲了解更多有关抛物线 SAR 扫描语法的详细信息,请参阅我们的扫描指标参考在支持中心。

附加资源

股票与商品杂志文章

十月 1993

六月 1997

枢轴点

目录

-

枢轴点

-

介绍

-

时间框架

-

标准枢轴点

-

斐波那契枢轴点

-

Demark 枢轴点

-

设定基调

-

支撑和阻力

-

结论

-

与 SharpCharts 一起使用

-

进一步研究

-

额外资源

- 股票与商品杂志文章

-

介绍

枢轴点是图表分析师可以用来确定方向运动和潜在支撑/阻力水平的重要水平。 枢轴点使用先前时期的最高、最低和收盘价来估计未来的支撑和阻力水平。在这方面,枢轴点是预测性或领先指标。至少有五种不同版本的枢轴点。本文将重点介绍标准枢轴点、Demark 枢轴点和斐波那契枢轴点。

枢轴点最初是由地板交易员用来设定关键水平的。地板交易员是最初的日间交易员。他们在一个快节奏的环境中进行短期关注的交易。在交易日开始时,地板交易员会查看前一天的最高、最低和收盘价,以计算当天的枢轴点。以此枢轴点为基础,进一步的计算用于设定支撑 1、支撑 2、阻力 1 和阻力 2。这些水平将在整天交易中用于辅助他们的交易。

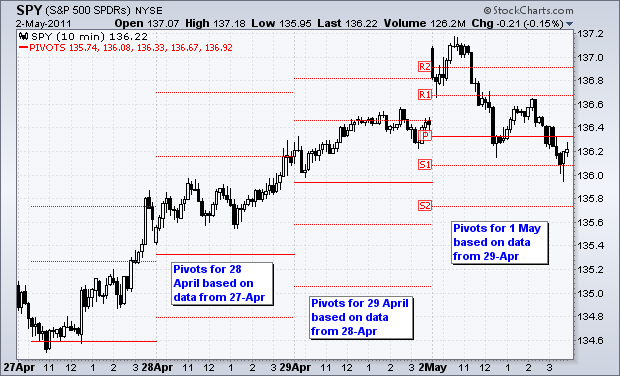

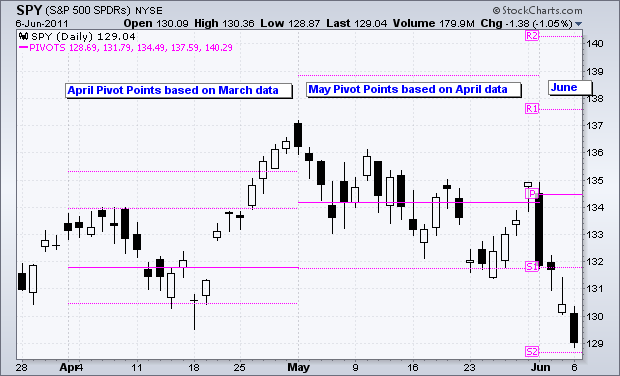

时间框架

1、5、10 和 15 分钟图表的枢轴点使用前一天的最高、最低和收盘价。换句话说,今天的盘内图表的枢轴点将仅基于昨天的最高、最低和收盘价。一旦设置了枢轴点,它们将不会改变,并在整天内保持有效。

30、60 和 120 分钟图表的枢轴点使用前一周的最高、最低和收盘价。这些计算是基于日历周的。一旦周开始,30、60 和 120 分钟图表的枢轴点将在整个周内保持不变。直到周结束并且可以计算新的枢轴点,它们才会改变。

每日图表的枢轴点使用前一个月的数据。6 月 1 日的枢轴点将基于 5 月的最高、最低和收盘价。它们在整个 6 月保持不变。新的枢轴点将在 7 月的第一个交易日计算。这些将基于 6 月的最高、最低和收盘价。

每周和每月图表的枢轴点使用前一年的数据。

标准枢轴点

标准 Pivot Points 从基准 Pivot Point 开始。这是高、低和收盘价的简单平均值。中间 Pivot Point 在支撑和阻力 Pivot 之间显示为实线。请记住,高、低和收盘价都是来自前一时期的数据。

Pivot Point (P) = (High + Low + Close)/3

Support 1 (S1) = (P x 2) - High

Support 2 (S2) = P - (High - Low)

Resistance 1 (R1) = (P x 2) - Low

Resistance 2 (R2) = P + (High - Low)

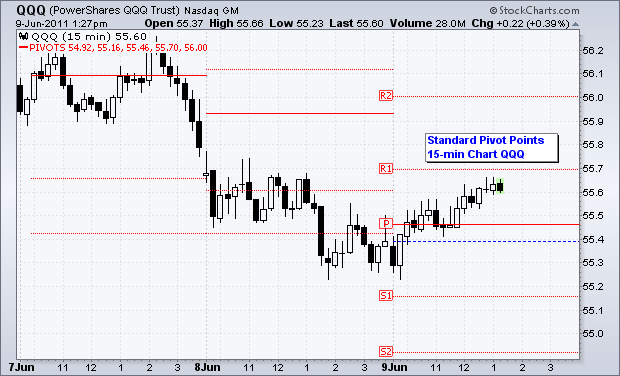

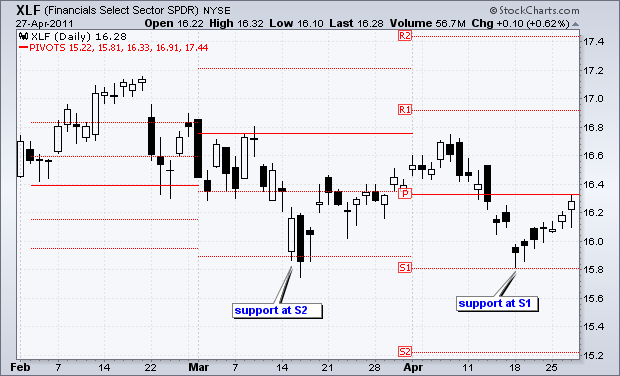

下图显示了纳斯达克 100 ETF(QQQ)在 15 分钟图表上的标准 Pivot Points。在 6 月 9 日交易开始时,Pivot Point 处于中间位置,阻力水平在上方,支撑水平在下方。这些水平在一天内保持不变。

斐波那契 Pivot Points

斐波那契 Pivot Points 与标准 Pivot Points 开始方式相同。从基准 Pivot Point 开始,将高低差的斐波那契倍数加到形成阻力水平,减去形成支撑水平。

Pivot Point (P) = (High + Low + Close)/3

Support 1 (S1) = P - {.382 * (High - Low)}

Support 2 (S2) = P - {.618 * (High - Low)}

Support 3 (S3) = P - {1 * (High - Low)}

Resistance 1 (R1) = P + {.382 * (High - Low)}

Resistance 2 (R2) = P + {.618 * (High - Low)}

Resistance 3 (R3) = P + {1 * (High - Low)}

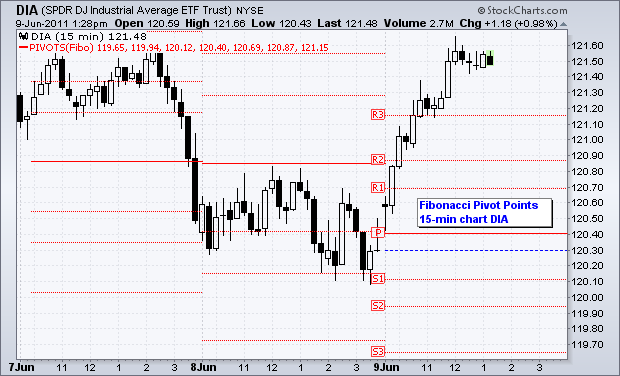

下图显示了道琼斯工业平均指数 SPDR(DIA)在 15 分钟图表上的斐波那契 Pivot Points。R1 和 S1 基于 38.2%。R2 和 S2 基于 61.8%。R3 和 S3 基于 100%。

Demark Pivot Points

Demark Pivot Points 以不同的基准开始,并使用不同的支撑和阻力公式。这些 Pivot Points 取决于收盘价和开盘价之间的关系。

If Close < Open, then X = High + (2 x Low) + Close

If Close > Open, then X = (2 x High) + Low + Close

If Close = Open, then X = High + Low + (2 x Close)

Pivot Point (P) = X/4

Support 1 (S1) = X/2 - High

Resistance 1 (R1) = X/2 - Low

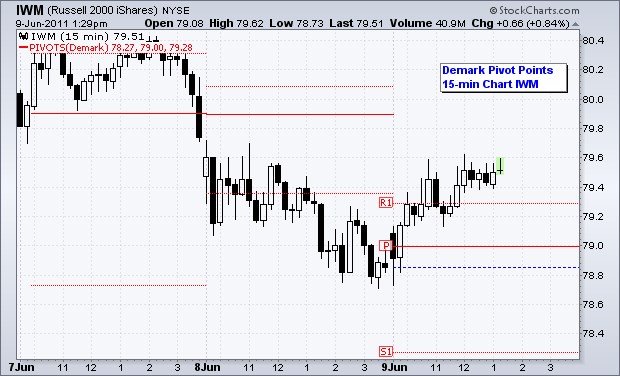

下图显示了罗素 2000 ETF(IWM)在 15 分钟图表上的 Demark Pivot Points。请注意,只有一个阻力(R1)和一个支撑(S1)。Demark Pivot Points 没有多个支撑或阻力水平。

设定基调

Pivot Point 为价格走势设定了一般基调。这是标记为 (P) 的一组中间线。突破 Pivot Point 是积极的,显示出力量。请记住,这个 Pivot Point 基于前一时期的数据。它在当前时期被提出作为第一个重要水平。突破 Pivot Point 表明有力量,目标是第一个阻力。突破第一个阻力显示出更多力量,目标是第二个阻力水平。

相反的情况发生在下行。突破 Pivot Point 表明弱势,目标是第一个支撑水平。突破第一个支撑水平显示出更多弱势,目标是第二个支撑水平。

支撑和阻力

基于枢纽点的支撑和阻力水平可以像传统的支撑和阻力水平一样使用。关键是当这些水平发挥作用时密切关注价格走势。如果价格下跌到支撑然后企稳,交易者可以寻找对支撑的成功测试和反弹。通常有助于寻找一个看涨的图表模式或指标信号来确认从支撑处的上升。同样,如果价格上涨到阻力然后停滞,交易者可以寻找在阻力处的失败和下跌。同样,图表分析师应该寻找一个看跌的图表模式或指标信号来确认从阻力处的下降。

第二支撑和阻力水平也可以用来识别潜在的超买和超卖情况。突破第二阻力水平将显示出力量,但也会表明一种可能导致回调的超买情况。同样,跌破第二支撑将显示出弱势,但也会暗示一种可能导致反弹的短期超卖状态。

结论

枢纽点为图表分析师提供了一种确定价格走势然后设定支撑和阻力水平的方法。 它通常从枢纽点的交叉开始。有时市场在枢纽点之上或之下开始。支撑和阻力在交叉后发挥作用。虽然最初是为地板交易者设计的,但枢纽点背后的概念可以应用于各种时间框架。与所有指标一样,重要的是用技术分析的其他方面来确认枢纽点信号。一个看跌的蜡烛图反转模式可以确认在第二阻力处的反转。超卖的相对强弱指标可以确认在第二支撑处的超卖情况。MACD 的上升可以用来确认成功的支撑测试。最后,有时第二或第三支撑/阻力水平在图表上看不到。这仅仅是因为它们的水平超过了右侧的价格刻度。换句话说,它们在图表之外。

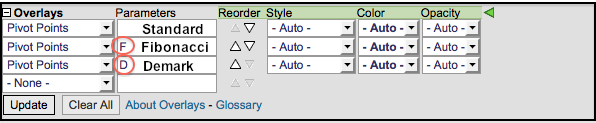

使用 SharpCharts

枢纽点可以在 SharpCharts 工作台上作为“覆盖层”找到。标准枢纽点是默认设置,参数框为空。图表分析师可以通过在参数框中放置“F”来应用斐波那契枢纽点,通过在框中放置“D”来应用 Demark 枢纽点。甚至可以同时显示所有三个。点击这里 查看带有所有三个枢纽点的实时图表。然后您可以删除您不想要的那些。

进一步研究

本书专门有一整章介绍如何使用标准枢轴点进行交易。Person 向图表分析师展示如何将枢轴点支撑和阻力水平与技术分析的其他方面结合起来,生成买入和卖出信号。

| 技术交易战术完全指南 约翰·珀森 |

|---|

其他资源

股票与商品杂志文章

2006 年 2 月 - 股票与商品 V. 24:3 (72-73)

Jayanthi Gopalakrishnan 撰写的枢轴点文章

2000 年 1 月 - 股票与商品 V. 18:2 (16-22)

价格通道

目录表

-

价格通道

-

介绍

-

计算

-

解释

-

趋势识别

-

类似于随机指标

-

超买/超卖

-

结论

-

与 SharpCharts 一起使用

-

建议扫描

-

更大上升趋势中的超卖反弹

-

更大下降趋势中的超买下跌

-

-

进一步研究

-

介绍

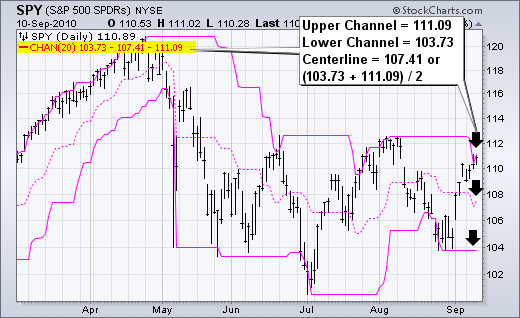

价格通道是设定在证券价格上下的线。上通道设定在 x 期高点,下通道设定在 x 期低点。对于一个 20 天的价格通道,上通道将等于 20 天的高点,下通道将等于 20 天的低点。虚线中心线是两个通道线之间的中点。价格通道可用于识别信号上升的上升趋势的开始或信号下降的下降趋势的开始。价格通道还可用于识别更大的下降趋势或上升趋势中的超买或超卖水平。

计算

Upper Channel Line: 20-day high

Lower Channel Line: 20-day low

Centerline: (20-day high + 20-day low)/2

上述公式基于日线图和 20 周期价格通道,这是 SharpCharts 中的默认设置。价格通道可用于分钟线、日线、周线或月线图表。回溯期(20)可以更短或更长。较短的回溯期,如 10 天,产生更紧密的通道线。较长的回溯期产生更宽的通道。

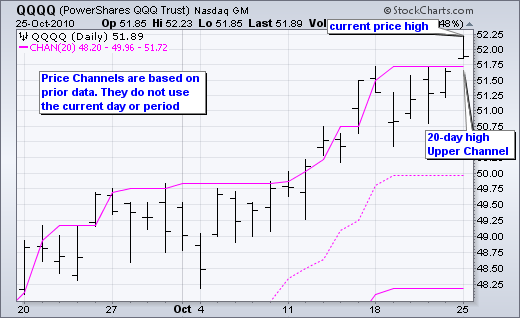

价格通道公式不包括最近的周期。价格通道是基于当前周期之前的价格。10 月 21 日的 20 天价格通道将基于前一天 10 月 20 日的 20 天高点和 20 天低点。如果使用最近的周期,通道突破将不可能发生。在下面的图表中,请注意价格如何突破了上方价格通道,因为高点是基于倒数第二根柱子,而不是当前柱子。

解释

价格通道可用于识别趋势反转或超买/超卖水平,表明在更大趋势中出现回调。突破上通道线显示出非凡的力量,可能预示着上升趋势的开始。相反,跌破下通道线显示出严重的弱势,可能预示着下降趋势的开始。一旦上升趋势开始,图表分析师可以转向更短的时间框架,以识别带有超卖读数的回调。跌破下通道线表明超卖条件,可能预示着回调的结束。同样,大趋势中的短期反弹可以通过价格通道来识别。突破上通道线信号超买条件,可能预示着反弹的结束。

趋势识别

价格通道可用于识别可能导致持久趋势反转的强劲走势。基本上,突破 20 日价格通道信号新的 20 日高点。突破 20 周价格通道信号新的 20 周高点。显然,20 周高点比 20 日高点更重要。时间框架的选择取决于您的交易时间框架和使用价格通道的理由。例如,图表分析师可以使用带有 20 周价格通道的周线图来确定大趋势和整体交易偏好。

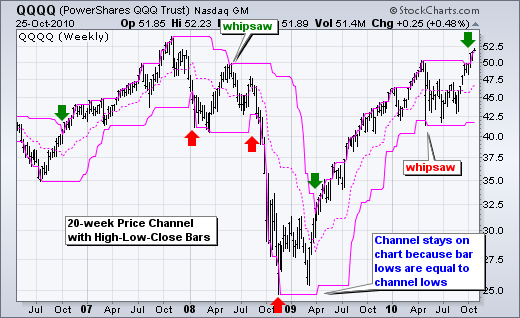

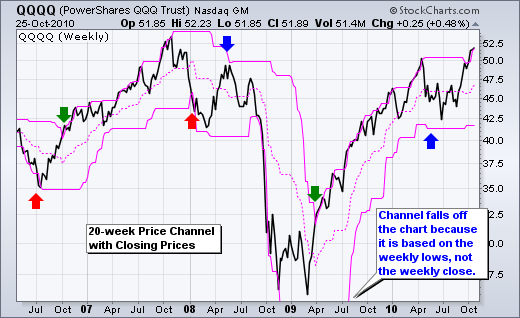

上图显示了纳斯达克 100 ETF(QQQQ)在 4 年半时期的周价格。绿色箭头标记了突破上通道线的周高点,预示着上升趋势的开始。红色箭头标记了突破下通道线的周低点,预示着下降趋势的开始。这些通道突破捕捉到了一些良好的趋势,但也有两次误导性信号。指标信号并非完美,会有误导性信号。这只是游戏的一部分。

信号可以通过使用仅收盘线图进一步过滤。第二张图显示了相同的 4 年半时期,使用 20 周价格通道和 QQQQ 作为仅收盘线图。这消除了周内的高点和低点。请注意,QQQQ 在 2008 年 5 月没有收于上通道线上方,也没有在 2010 年 5 月收于下通道线下方(蓝色箭头)。使用仅收盘价格图表可以减少波动性并提供信号。

与随机指标类似

当考虑随机振荡器所测量的内容时,价格通道类似于随机振荡器。 这种动量振荡器测量收盘价相对于一定时间内的高低范围的水平,比如 20 天。 当收盘价接近其 20 天范围的高端时,随机振荡器相对较高;当随机振荡器接近此范围的低端时,它相对较低。 换算成数字,当随机振荡器高于 80 时,相对较高;当低于 20 时,相对较低。

让我们将 20 天快速随机振荡器与 20 天价格通道进行比较。 当价格超过上价格通道时,随机振荡器通常会高于 80。 同样,当价格低于下价格通道时,20 天快速随机振荡器通常会低于 20。 由于价格通道数据以前一期结束,因此存在轻微的时间差。 另一方面,随机振荡器数据以当前期结束。 这意味着随机振荡器包括最新的价格走势,但价格通道不包括。 尽管如此,这两者基本上测量的是相同的内容。

道琼斯工业指数 SPDR(DIA)图表显示了 20 天价格通道(粉色)和 20 天快速随机振荡器。 当随机振荡器超买时(红线),价格接近上通道线。 当随机振荡器超卖时(绿线),价格接近下通道线。 当随机振荡器低于 50 时,价格通常在价格通道的中心线以下(6 月初)。 当随机振荡器高于 50 时,价格通常在中心线以上。

超买/超卖

使用价格通道来衡量超买和超卖条件可能有些棘手。 在强劲的上升趋势中,证券可能会超买并保持超买。 同样,在强劲的下降趋势中,证券可能会超卖并保持超卖。 在强劲的上升趋势中,价格可能会上涨到上通道线以上并继续上涨。 实际上,随着价格继续上涨,上通道趋势线也会上升。 这可能在技术上看起来是超买的,但保持超买是一种力量的表现。 同样,随机振荡器可能会上升到 80 以上,这在技术上是超买的,并保持超买一段时间。

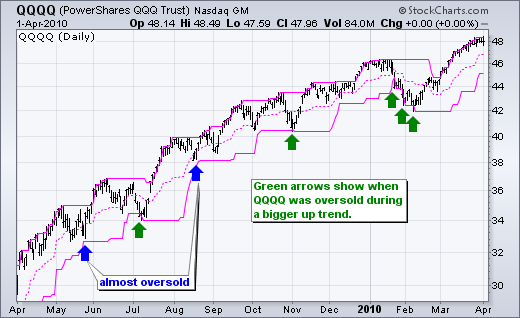

成功使用超买和超卖水平取决于成功识别趋势。一旦较大的上升趋势被确认,交易者可以在较小的趋势中寻找超卖水平。短期超卉水平出现在较大的上升趋势中的回调之后。如上所述,当 QQQQ 飙升至上通道线以上时,周线图变得看涨。一旦周线图看涨,交易者可以转向每日图表寻找超卖信号。周线图代表较大的趋势。每日图表代表较小的趋势。

上图显示了 QQQQ 的每日价格。更大的趋势(周线图)是上涨的,因此我们会在每日图表上寻找回调。绿色箭头显示了 QQQQ 何时跌破了 20 日价格通道。在 7 月初和 11 月初有两个良好的信号。在 1 月至 2 月期间有三次接触。前两个信号是“早期”的,而 2 月的信号是直接命中。

在下降趋势中可以应用反向逻辑。周线下降趋势始于跌破下通道线。一旦建立了这种下降趋势,图表分析师可以转向每日图表寻找超买信号。超买信号出现在较大的下降趋势中的反弹之后。下降趋势往往比上升趋势快。这意味着在强劲或快速的下降趋势中可能不会出现超买读数。图表分析师可能需要调整价格通道设置或使用中线来获取信号。价格更有可能触及中线而不是上通道线。

结论

价格通道告诉我们一个证券何时达到 xx 期高点或 xx 期低点。 20 日价格通道标记了 20 日的高低范围,10 周价格通道标记了 10 周的高低范围。中线标记了中点。持续超过上通道线的证券显示出强势。毕竟,要形成更高的高点需要强劲的买盘压力。相反,持续跌破下通道线的证券显示出弱势。较低的低点表明有强劲的卖盘压力。使用价格通道,图表分析师可以确定主导力量,买盘压力或卖盘压力。与所有指标一样,重要的是使用其他分析技术来确认或反驳价格通道。图表分析师可以使用图表模式、指标或基本图表分析来补充价格通道。

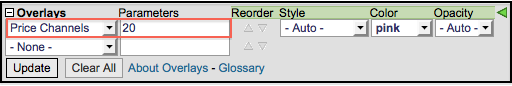

使用 SharpCharts

价格通道可以在 SharpCharts 中作为价格叠加显示,并应显示在价格图表的顶部。在从下拉框中选择指标后,参数窗口中将显示默认设置(20)。用户可以更改参数以适应其图表需求。较短的回顾期将缩小通道。较长的回顾期将扩大通道。点击这里 查看实时示例。

建议的扫描

大型上升趋势中的超卖反弹

这个扫描从平均每股$20 和每日成交量 10 万股的股票开始。由于股票交易在其 200 日简单移动平均线上方,所以存在上升趋势。股票在移动到下限价格通道以下后变得超卖,然后在再次交叉上限价格通道以上后转向上。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 100000]

AND [Daily SMA(60,Daily Close) > 20]

AND [Daily Close > Daily SMA(200,Daily Close)]

AND [Daily Close crosses Daily Lower Price Chan(20)]

AND [Daily Close > Yesterday's Daily Close]

大型下降趋势中的超买下跌

这个扫描从平均每股$20 和每日成交量 10 万股的股票开始。由于股票交易在其 200 日简单移动平均线下方,所以存在下降趋势。股票在移动到上限价格通道以上后变得超买,然后在再次交叉下限价格通道以下后转向下。

[type = stock] AND [country = US]

AND [Daily SMA(20,Daily Volume) > 100000]

AND [Daily SMA(60,Daily Close) > 20]

AND [Daily Close < Daily SMA(200,Daily Close)]

AND [Daily Upper Price Chan(20) crosses Daily Close]

AND [Daily Close < Yesterday's Daily Close]

有关用于价格通道扫描的语法的更多详细信息,请参阅我们支持中心的扫描指标参考。

进一步学习

尽管《趋势交易致富》中没有专门使用价格通道,但它向交易者展示如何朝着基础趋势方向交易。这本实用书还将向读者展示如何从中配置看涨和看跌观察列表,以设置您的入场和出场价格

迈克尔·科维尔的书介绍了各种趋势跟踪系统的基本概念和技术,包括一种由海龟闻名的系统。科维尔展示了为什么市场价格包含所有可用信息。读者将学会如何解释价格波动并从趋势跟踪中获利。

| 趋势交易致富 托马斯·卡尔 | 趋势跟踪 迈克尔·科维尔 |

|---|---|

成交量价格

目录

-

成交量价格

-

介绍

-

计算

-

解释

-

细微差别

-

识别支撑

-

识别阻力

-

支撑突破

-

阻力突破

-

结论

-

与 SharpCharts 一起使用

-

介绍

成交量价格是一个指标,显示了特定价格范围的成交量,这是基于收盘价格的。成交量价格条是水平的,并显示在图表的左侧,以对应这些价格范围。图表分析师可以将这些条形图视为单一颜色或两种颜色,以区分上涨成交量和下跌成交量。通过结合成交量和收盘价格,这个指标可以用于识别高成交量价格范围,以标记支撑或阻力。StockCharts 默认显示十二个成交量价格条,但用户可以增加或减少这个数字以适应他们的偏好。

计算

成交量价格计算基于图表上显示的整个时期。五个月日线图上的成交量价格是基于所有五个月的每日收盘数据。两周 30 分钟图上的成交量价格是基于两周的 30 分钟收盘数据。三年周线图上的成交量价格是基于三年的每周收盘数据。你明白了吧。成交量价格计算不会超出图表显示的历史数据范围。

There are four steps involved in the calculation.

This example is based on closing prices and the default parameter setting (12).

1\. Find the high-low range for closing prices for the entire period.

2\. Divide this range by 12 to create 12 equal price zones.

3\. Total the amount of volume traded within each price zone.

4\. Divide the volume into up volume and down volume (optional).

请注意,当收盘价格从一个周期下跌到下一个周期时,成交量为负。当收盘价格从一个周期上涨到下一个周期时,成交量为正。

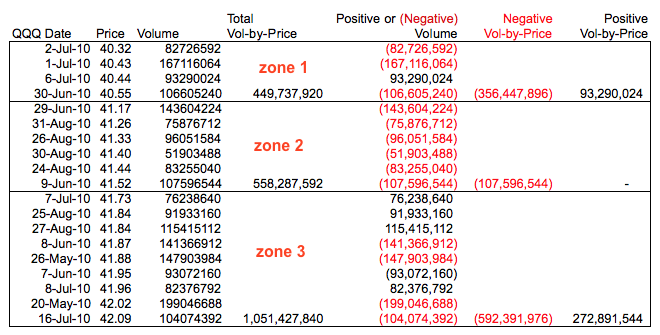

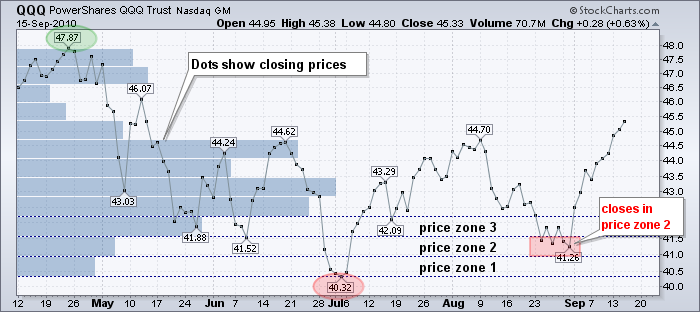

上面的示例显示了从 2010 年 4 月 12 日到 9 月 15 日对纳斯达克 100ETF 进行的成交量价格计算。在此期间,收盘价格范围从 40.32 到 47.87(47.87 - 40.32 = 7.55)。一百一十个收盘价格(每个交易日一个)从低到高排序,然后分成 12 个均匀的价格区间(7.55/12 = .6292)。

上图突出显示了前三个价格区间(40.32 至 40.95,40.96 至 41.58 和 41.59 至 42.21)。从低点(40.32)开始,我们可以添加区间大小(.6292)以创建导致高点的价格区间。只有落在这些区间内的价格才用于特定的成交量价格计算。

成交量价格条代表每个价格区间的总成交量。成交量可以分为正成交量和负成交量。请注意上图中的成交量价格条是红色和绿色的,以区分正成交量和负成交量。

解释

体积价格法(Volume-by-Price)可用于确定当前的支撑和阻力水平,以及估计未来的支撑和阻力水平。具有大量交易量的价格区域反映了高水平的兴趣,这可能影响未来的供应或需求(即阻力或支撑)。价格下方的长体积价格条应被视为回调期间的潜在支撑。同样,价格上方的长体积价格条应被视为反弹时的潜在阻力。

价格突破长体积价格条上方或下方也可用作信号。突破长条上方显示出力量,因为需求足够强大,能够克服供应过剩。同样,突破长条下方显示出弱势,因为供应充足到足以压倒需求。

细微差别

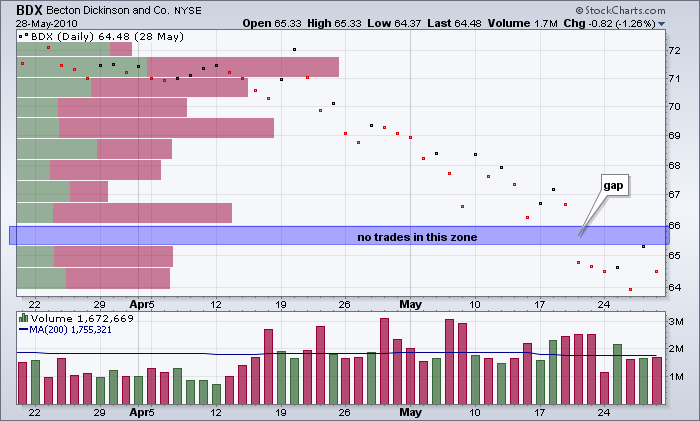

在看一些示例之前,了解体积价格法的工作原理是很重要的。体积价格法可用于确定当前的支撑或阻力。当前的条形图不应用于验证过去的支撑或阻力水平,因为该指标基于图表上显示的所有价格-交易量数据。这意味着对于从一月到六月的图表,有六个月的数据。条形图可能看起来在三月识别出支撑,但请记住,指标数据远远超出三月,因为图表在六月结束。

图表分析师还应了解,大的间隙可能会产生等于零的条。这是有道理的,因为当特定价格区域内没有收盘价格时,体积价格等于零。

识别支撑

Netflix(NFLX)的图表显示体积价格法在六月底识别出 95-100 附近的支撑。请注意,这是最长的条。此外,请注意 NFLX 正在开始回调,因此我们可以使用体积价格法来估计近期的支撑。第二张图显示了 NFLX 的图表,黄色区域标记了第一张图中的体积价格支撑。预计 95-100 区域会有支撑,并且股票在七月底在此处扭转。请注意,八月份的交易量激增,以验证从支撑处的扭转。

识别阻力

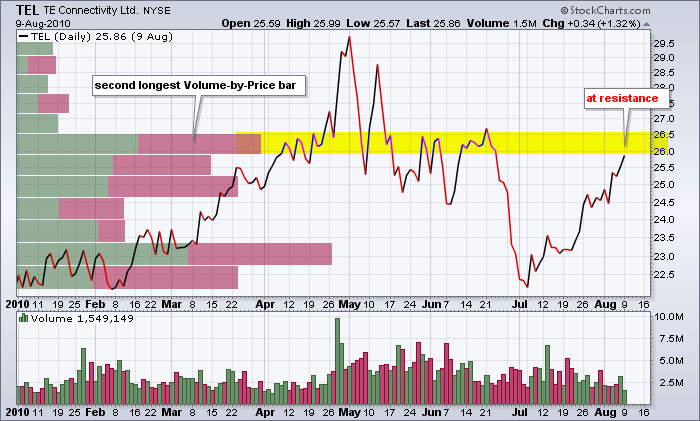

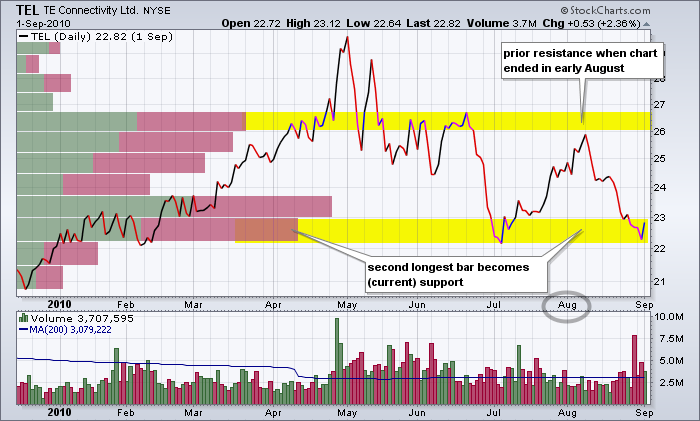

TE Connectivity(TEL)的图表显示体积价格法在八月初识别出 26-26.5 附近的阻力。请记住,四月份突破此条并不真正是突破,因为当前的体积价格计算从一月延伸到八月初。第二长的条标记了 26-26.5 区域的当前阻力。TEL 正处于决定性时刻,价格接近阻力。第二张图显示了第一张图中的体积价格阻力以及在阻力处的最终失败。

支撑突破

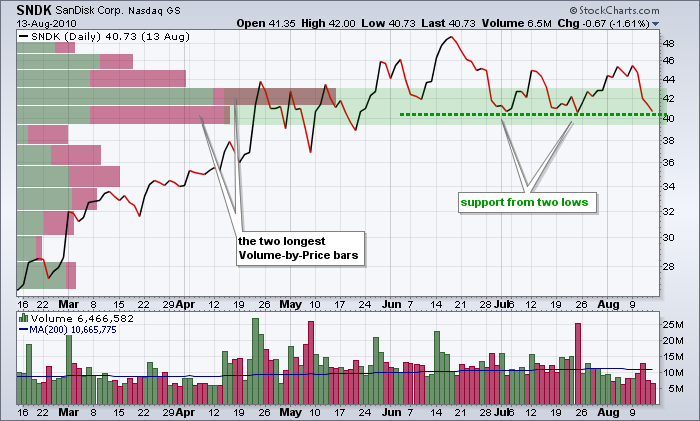

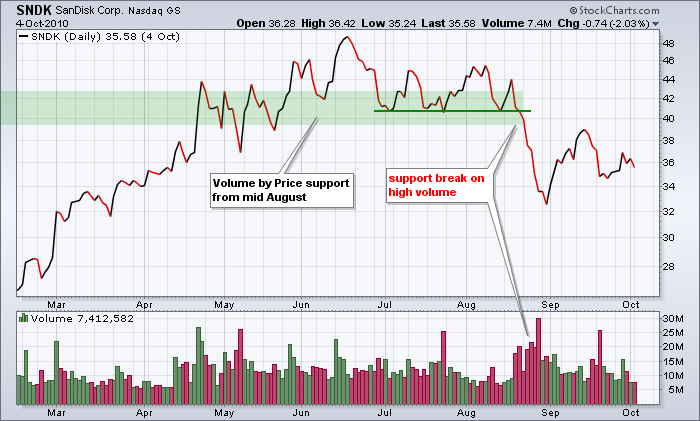

突破长期成交量价格条下方表明供应增加或卖压增加,可能预示着价格下跌。价格下方的长条显示了感兴趣区域和潜在支撑。突破这一支撑区域表明卖压显著增加,随后预计价格将下跌。

三星(SNDK)图表显示了一个长的成交量价格条,标志着 8 月中旬 39-43 区域的支撑。此外,请注意,股票至少在 7 月初至 8 月中旬之间围绕 42 形成了至少三个反应低点。这个支撑(需求)区域清晰可见。第二张图显示 SNDK 突破了先前确定的成交量价格支撑区域,并伴有高成交量。需求崩溃,供应占据上风,价格急剧下跌。

突破阻力

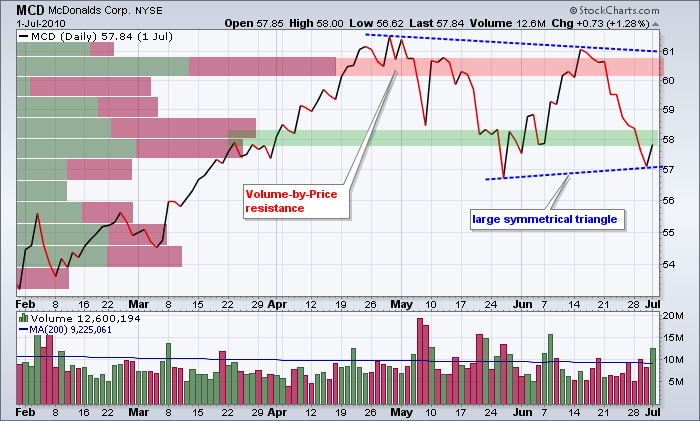

突破长期成交量价格条的暂停表明需求增加,可能预示着价格上涨。价格上方的长条标志着供应过剩,需求无法克服。突破这一阻力区域表明需求增强,预计价格将上涨。

有时,图表分析师需要结合价格行为和成交量价格来确定支撑区域和阻力区域。麦当劳(MCD)图表显示了一个长条,标志着 60 至 61 之间的头顶供应。股票还在 61 至 62 之间遇到阻力,4 月底和 6 月中旬的反应高点。至于支撑,第二和第三长的条形图标记了 57.5-58.5 区域的潜在需求,股票接近 5 月底的低点。总体而言,随着 MCD 试图保持在 5 月底的低点之上,价格图表上可能正在形成一个大型对称三角形。第二张图显示 MCD 在 7 月突破阻力,并在 8 月大幅上涨至新高。

结论

Volume-by-Price 最适合用于识别当前或未来的支撑和阻力。当价格高于长柱时,指标标记潜在支撑,当价格低于长柱时,标记潜在阻力。图表分析师可以通过查看 Volume-by-Price 柱内的正(绿色)和负(红色)成交量来增强其分析。长绿色部分反映了更多需求,可以进一步验证支撑。长红色部分反映了更多供应,可以进一步验证阻力。重要的是要用其他指标和分析技术确认 Volume-by-Price 的发现。动量振荡器 和 图表形态 是这种基于成交量的指标的良好补充。

使用 SharpCharts

Volume-by-Price 可以在 SharpCharts 的“overlays”部分找到。参数框为空,这意味着使用默认值(12 个周期)。图表分析师可以根据所需的详细程度增加或减少默认设置。请记住,Volume-by-Price 是基于收盘价的,这意味着高点和低点不包括在内。这就是为什么图表分析师有时可能会看到一个没有 Volume-by-Price 柱的高点或低点。当“color volume”框未被选中时,Volume-by-Price 是单色的,当选中此框时是双色的。图表分析师还可以使用高级指标设置来设置不透明度。下面的示例显示了苹果公司的 20 根 Volume-by-Price 柱,彩色成交量和 0.3 的不透明度。点击这里 查看实时示例。