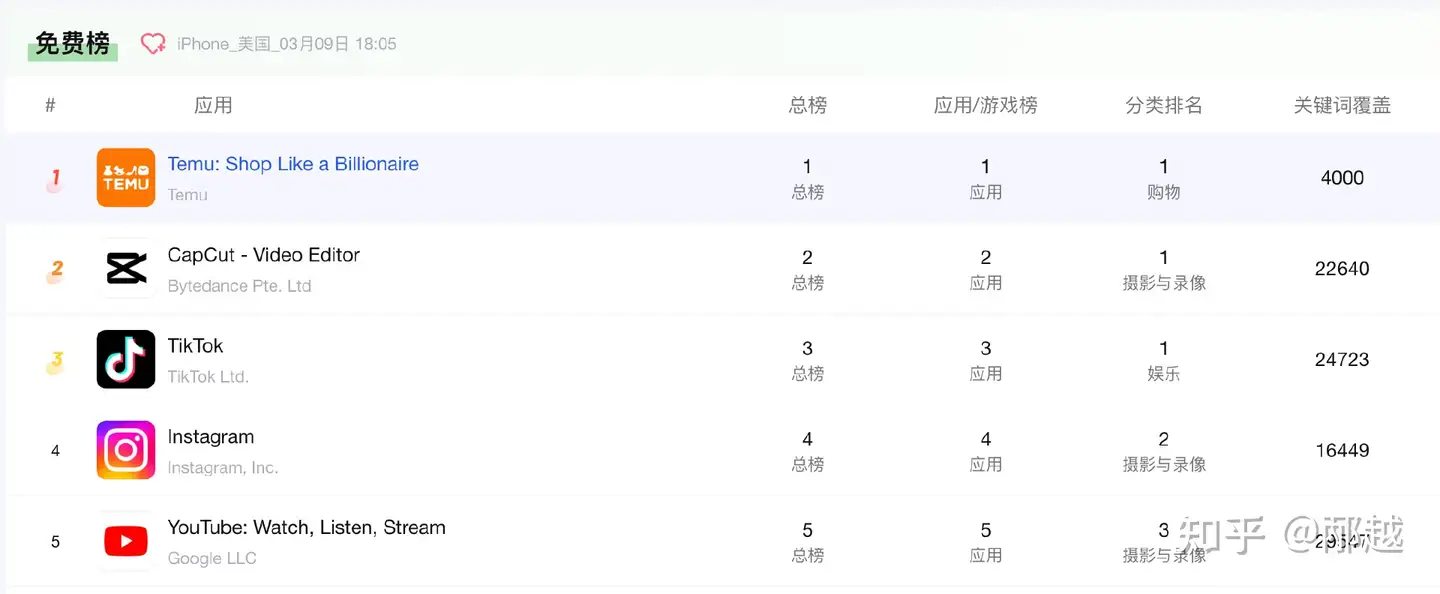

拼多多于2022 年 9 月在美国上线跨境平台 Temu,发布仅2个月就成为北美下载量最高的应用程序,持续霸榜。

这篇文章帮你快速了解下Temu:

- 商业模式如何

- 竞争情况如何

- 有哪些优势和挑战

- 后期业务如何发展

一、Temu商业模式

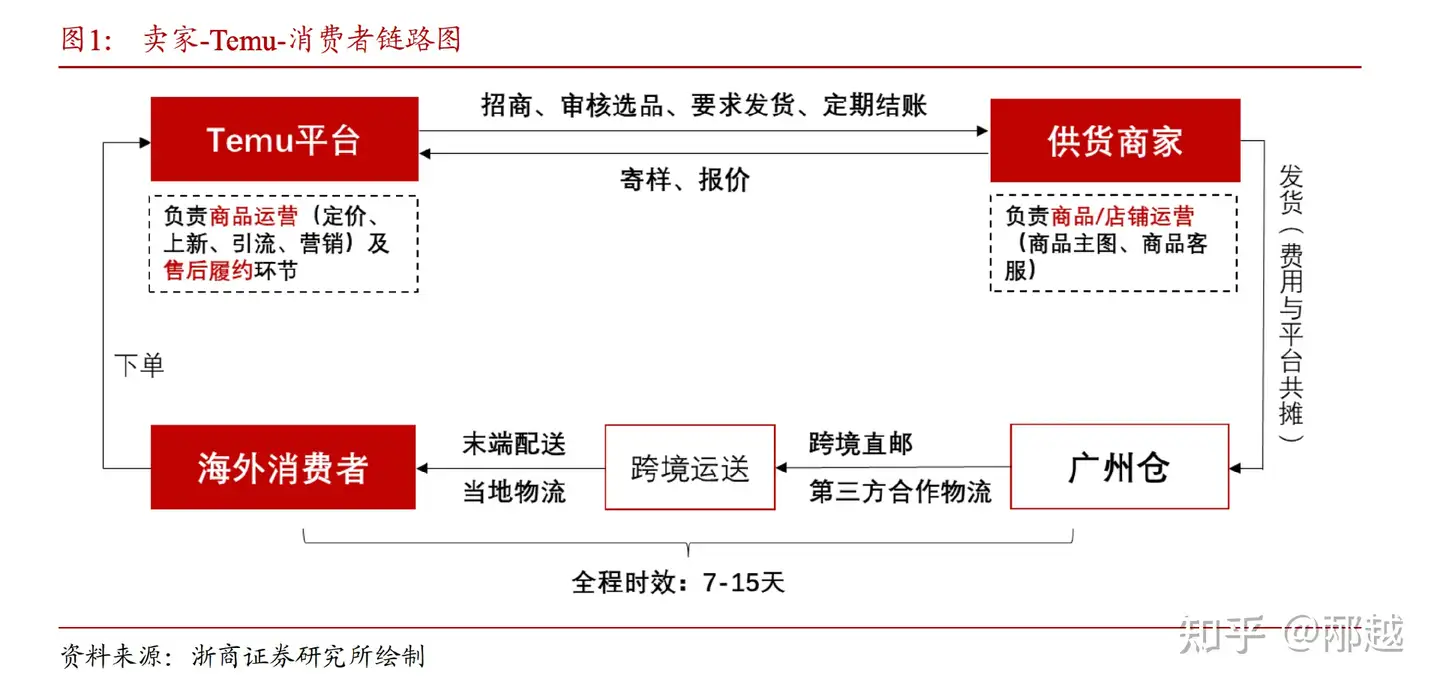

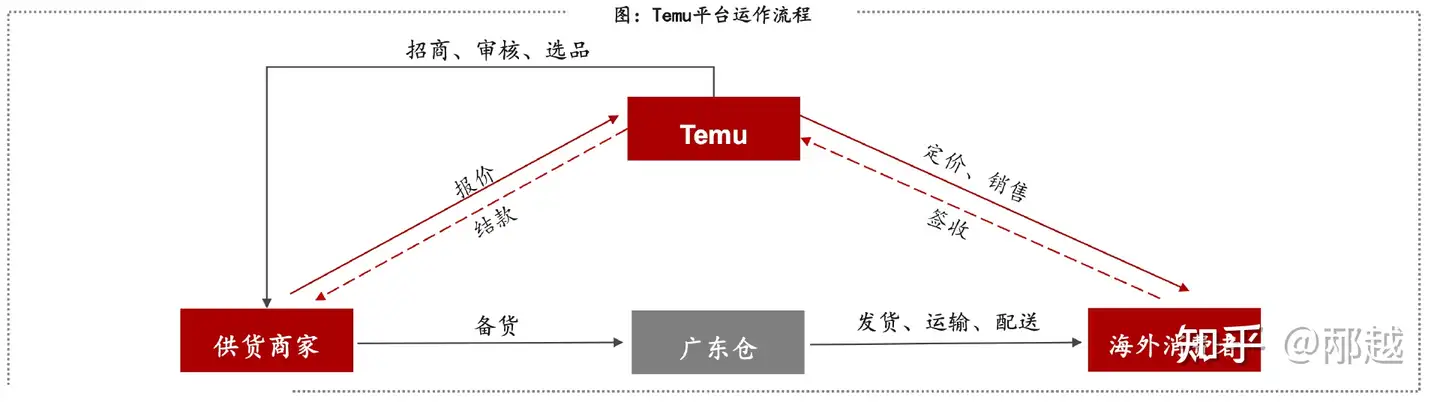

Temu平台拥有对商品的最终定价权,通过商品销售获取收入,商品成本包括进货成本、履约费用(快递物流)、营销支出(广告投放及平台补贴)。

- Temu 采用商家供货的类自营模式,商家仅负责供货, 其他定价、销售、履约、售后均由平台负责

- 平台定位在于极致性价比,核心类目服装、日用品分别对标 SHEIN、亚马逊均存在明显比价优势

- 营销推广环节,Temu 通过公域平台内容型推广、广告投放、联盟营销 等多渠道广泛引流获客

- 履约环节,Temu 采用国内统一仓配、海外跨境直 邮的配送模式,并在头程运输环节与极兔达成深度合作

1、运营模式

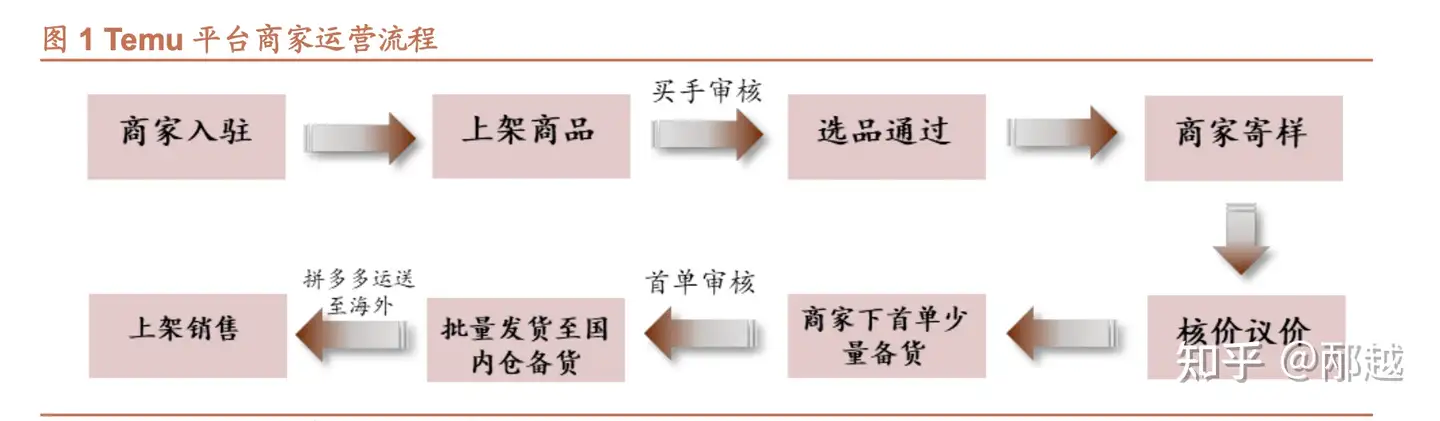

Temu运营逻辑更类似于 “ 托管 ” 模式:TEMU 是全局唯一的管控者,掌握着选品、定价、上架销售等核心权力, TEMU 卖家在网页上有自己的店铺,实际角色却只是产品的供货商。

• 卖家报价:国内卖家根据招募品类,提报合适商品及报备底价

• 寄样审核:卖家将通过初选的产品寄样至广东仓,会有专门的品鉴官进行质量、花色、质检报告的评判

• 卖家供货:品鉴官对选品审核后,卖家对供应商品进行20-50件的供货,将货物发往广州国内仓备货

• 平台销售:Temu完成上架下订、出货配送等(目前没有海外仓,由国内仓发往海外),15天内无销量的货品退回商家

• 签收结款:到货时间预估为7-9天左右,卖家签收后,按照签收日T+1来结款

2、核心定位

Temu 以极致性价比吸引消费者,对比友商价格优势明显。

- 延续拼多多国内主站定位,主打性价比,致力于打造电商平台中的绝对比价优势

- 分品类来看,Temu 以女装类目切入,以快时尚女装跨境电商平台 SHEIN 为锚点,进而凸显自身价格优势

- 同类产品价格进行对比,发现 Temu 价格相比 SHEIN 普遍低 30%-50%

3、营销获客

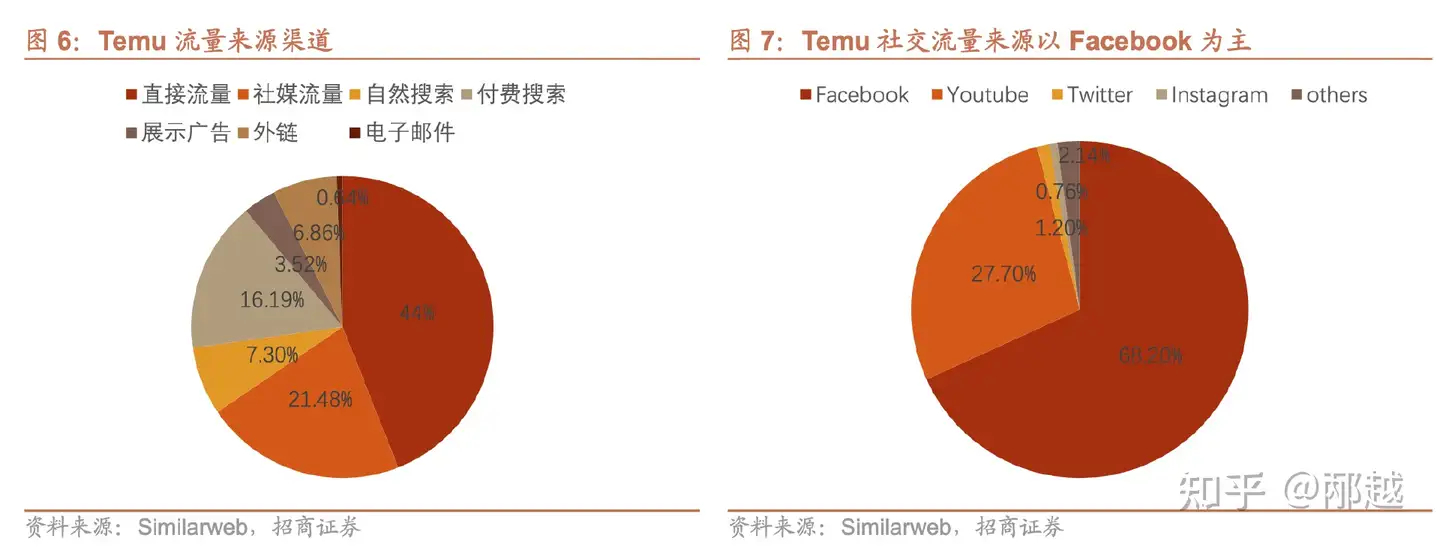

Temu 通过社交、内容等多渠道营销推广,与友商较为相似。

- 冷启动阶段通过 Facebook、Ins、Tiktok等内容型引流的方式获客,如产品展示、开箱测评等

- 通过联盟营销等方式获客,邀请联盟客多渠道协助推广,并给予返利佣金

- 由于美国用户更注重个人隐私,拼团模式效果一般

4、履约物流

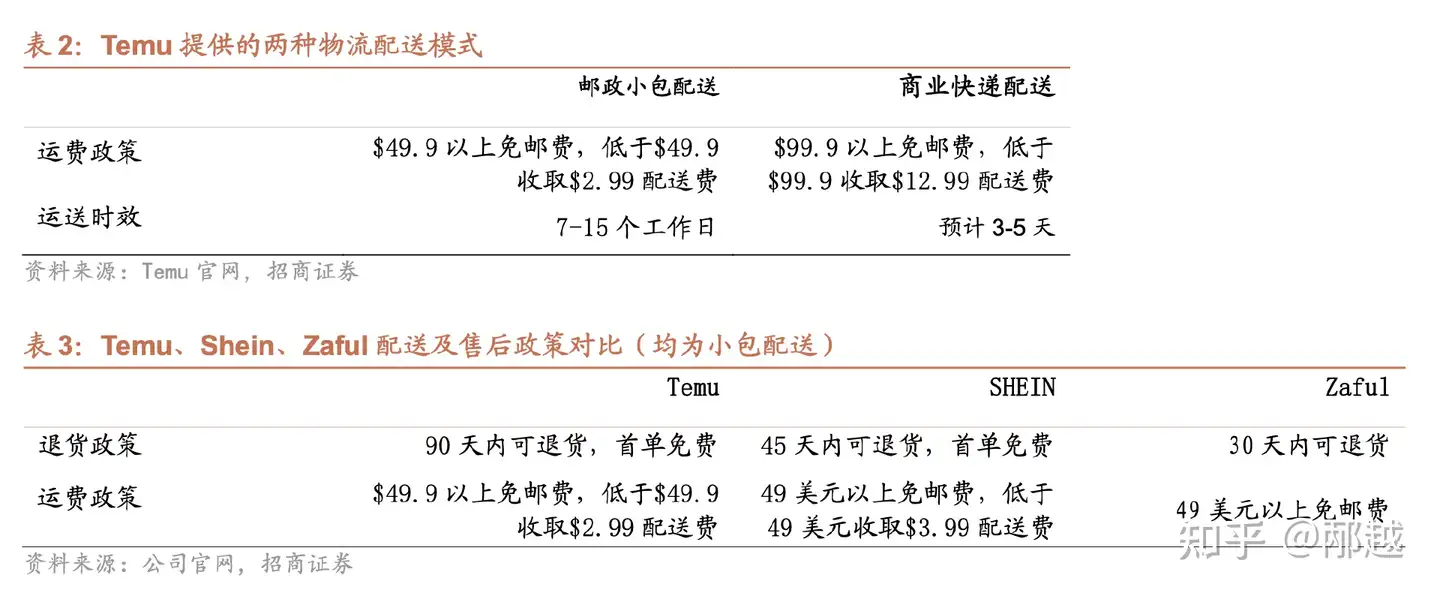

履约环节,Temu 采用国内统一仓配、海外跨境直邮的模式。

- 国内运输采用统一仓配模式,商家将货物提前运至 Temu 广州仓,平台统一空运至海外

- 平台允许商家选择 JIT 发货模式,即商家可无需提前备货到仓,而是根据实际产生的销售订单极速发货到仓

- 跨境运输采用跨境直邮的方式,与极兔、云途等国内第三方快递服务商合作进行跨境物流运送

- 海外尾程派送环节,目前 Temu 暂未建立海外仓,由美国邮政或 DHL 进行末端配送

- 物流配送模式上,Temu 支持邮政小包和商业快递两种配送模式

二、面临优势和挑战

1、拼多多跨境优势

1.1 供应链优势

- 2018年拼多多率先在全行业推出“新品牌计划”,与源头厂商和品牌的深度合作, 为Temu低价优质产品提供强有力的供应链支撑

- Temu 目前仅在国内建仓,仓库租金及仓库人员成本显著低于海外,有效降低运营成本

1.2 算法能力

- Temu延续拼多多算法推荐,重视消费者对供应链的反向拉动

- 平台流量分配基于对消费者行为观测,对消费者实现千人千面的商品推送

- 推荐算法使得拼多多的使用时长和粘性都高于其他平台,对用户数据积累愈多,模型训练效果愈好,推荐也更加精准

1.3 运营能力

- Temu 由前多多买菜负责人顾娉娉(阿布)负责

- 拼多多团队对消费者深层次的需求有着透彻的理解,运营能力极强

2、出海面临的挑战

2.1 获客成本

- 海外获客成本不断上升:竞争逐渐激烈,用户选择更多,获客成本也在逐渐提升

- 裂变引流策略难以有效复制:Temu在海外失去了微信的加持,无法低成本流量裂变

2.2 物流成本

- 对比国内的物流成本,跨境物流成本较高,会使低价策略难以为继,带来亏损

2.3 竞争加剧

- 北美电商亚马逊市占率较高,自建物流体系,对比Temu,用户体验极高

- Temu必须与亚马逊差异化竞争,主打客单价较低的日用百货类和服装类

- SheIn已经发展多年,Temu主打比价及跨品类竞争

三、对比其他跨境平台

1、横向对比

2、对比SheIn

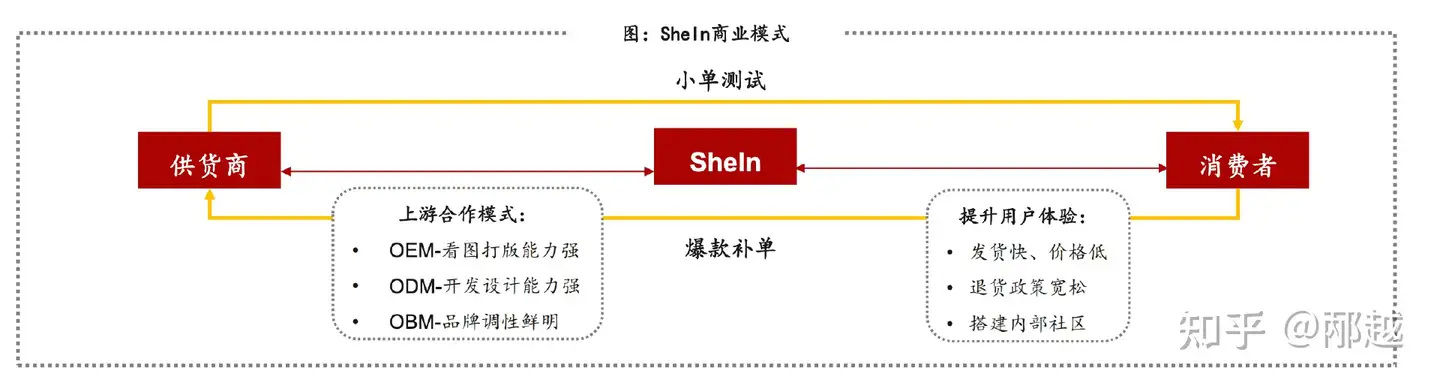

SheIn以价格低廉的快时尚女装切入美国市场,公司踩准了电商流量红利期,快速积累用户。

- SheIn的核心竞争力源于其早期低成本的用户积累及供应链优势

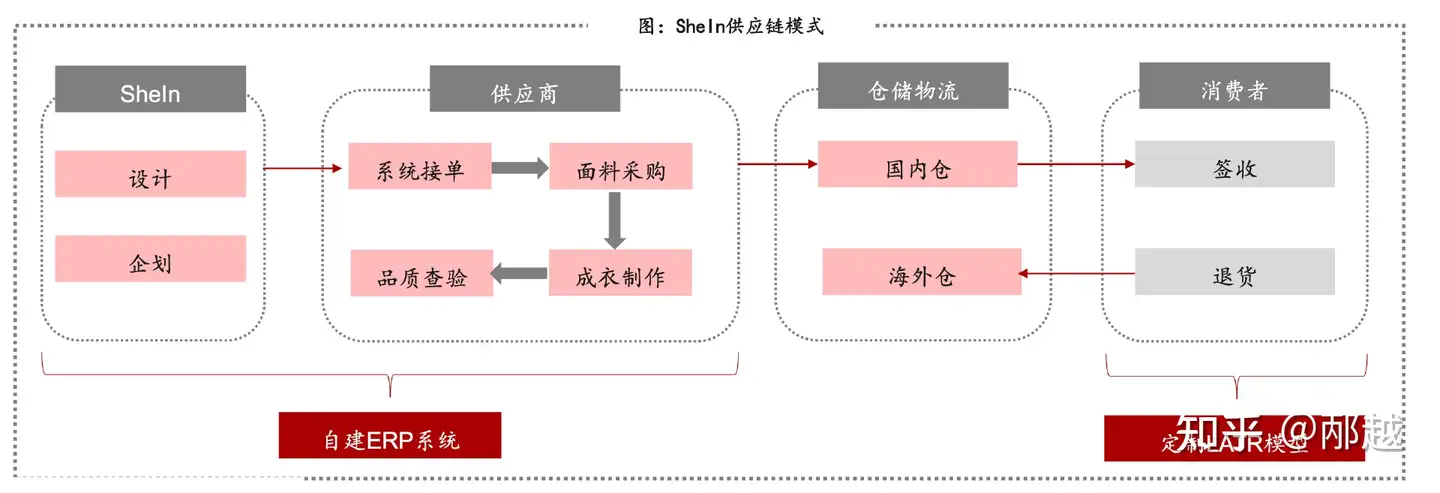

- 深耕供应链建设,采取小单快返模式,打造了超快的柔性供应链

- 通过考察不同国家的热词搜索量及上升趋势,预测最新潮流趋势,将打样到生产的流程缩短至最快 7 天,实现“超快时尚”

在流量红利不复存在的当下,Temu借助拼多多的供应链优势,志在打造低价全品类平台,与SheIn聚焦女装的垂类业务进行差异化竞争。

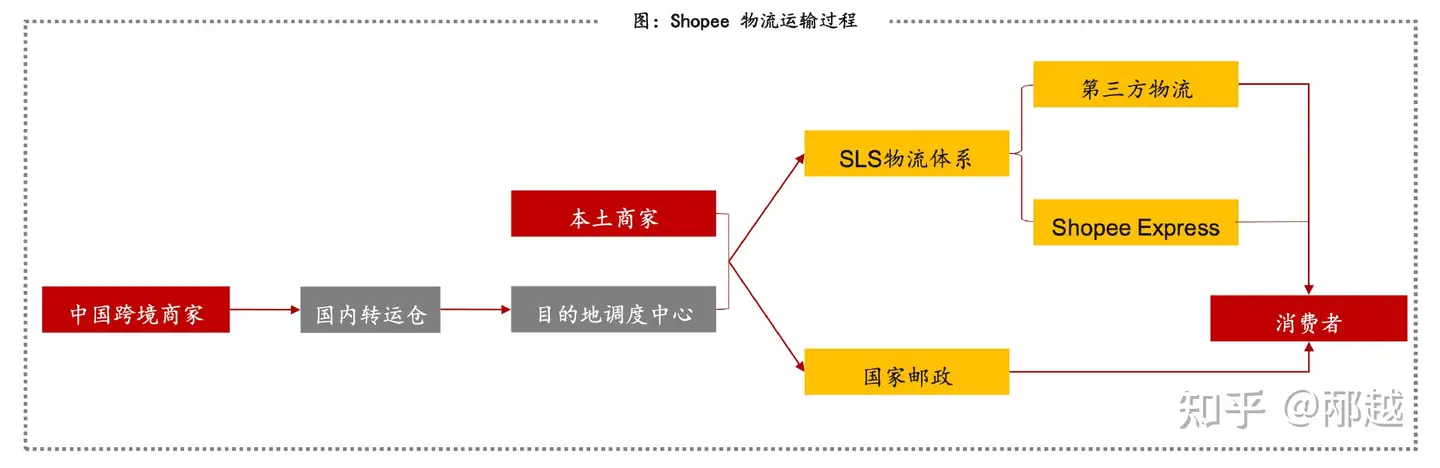

3、对比Shopee

Shopee是综合互联网公司SEA旗下的跨境电商平台,以平台型业务为主, 深耕东南亚。

考虑地区地域割裂、多元化特征显著,各地区消费者的偏好显著不同,Shopee通过差异化本土运营策略,因地制宜打造各地的支付、物流等系统。

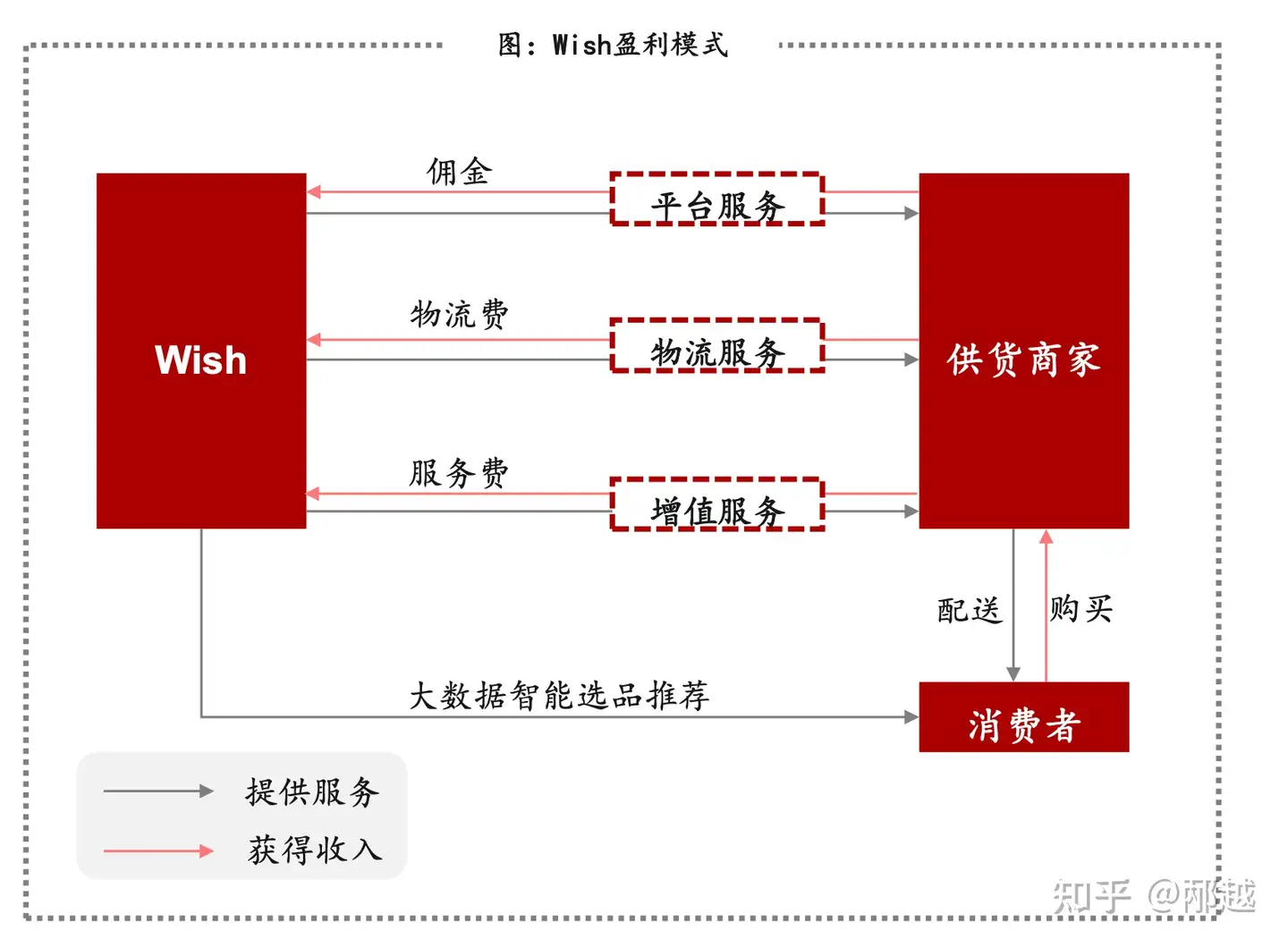

4、对比Wish

北美移动电商 平台 Wish,被称为“美版拼多多”,注重移动端运营、主打超低价格、强调算法驱动,作为一家平台型公司,主要依靠收取佣金和服务费的方式盈利。

- Wish对商家入驻的门槛较低,导致平台鱼龙混杂,大量出现产品质量低劣、包装粗糙、导致消费者好感度、留存度大幅下降,用户侧及商家侧均面临增长困境

- 吸取Wish的教训,Temu在 选品和履约上加强把关,类自营模式,品控把握较好,为用户提供同价格带的高质量产品,为平台长期发展打下基础

四、业务发展预测

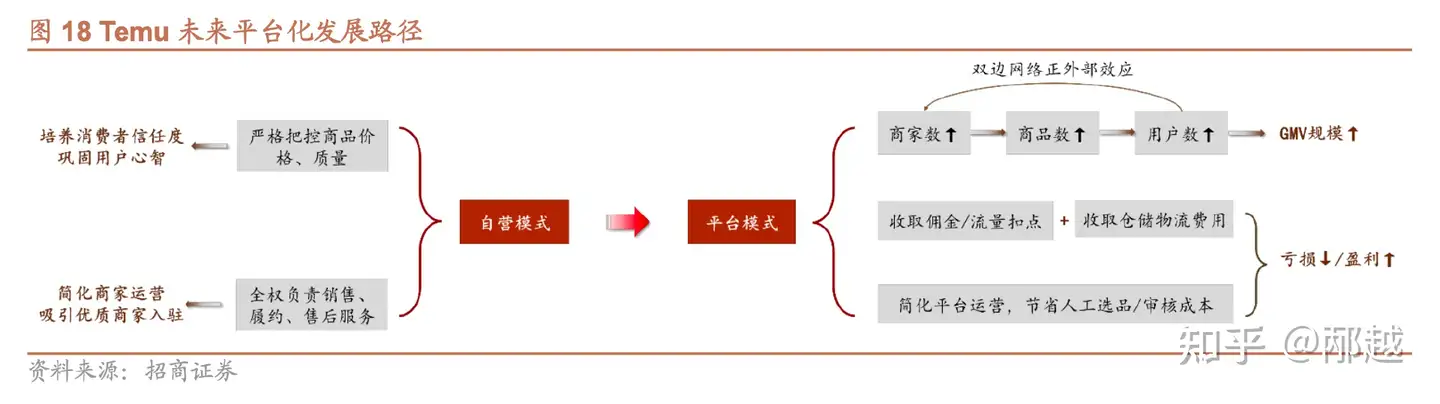

个人预测为实现体量的进一步扩张,未来或将趋向于平台化的发展模式,完成从类自营到平台化的过渡。

1、自营实现用户积累

前期 Temu 选择自营模式主要是为了更好地进行产品及服务质量的把控,给予消 费者良好的购物体验,积累用户口碑,从而快速实现前期流量及用户的积累。

2、平台化提高盈利能力

预期当用户与流量完成充足积累后,Temu 将调整模式以提高盈利能力。

品类结构调整:平台已开始引入汽车配件、户外用品、家具等价格竞争力高的品类,提高整体客单及毛利水平,提升平台盈利能力。

平台化:

- 销售规模:平台化将大幅提升商家及商品供给,进一步扩大双边网络正外部效应, 推动 GMV 加速扩张

- 盈利路径:平台可向商家收取流量及佣金扣点,以及要求入驻商家逐步承担 部分物流及仓储成本,从而提高平台收入

- 运营成本:平台化逐渐简化人工选品、人工审核等环节,降低运营成本

五、小结

Temu在短时间内取得了一定的市场份额,但在发展过程中仍然非常多的挑战和问题,平台需要加强海外仓储配送能力,丰富海外品牌和产品的种类,提高商家和消费者的体验,同时也需要针对不同的市场进行调整和优化,才有机会长期发展。